Избранное трейдера Dmitry Gurov

Правила создания торговых роботов. Портфель стратегий. Итог 2013г

- 29 декабря 2013, 15:32

- |

Сегодня подвел итог работ портфеля стратегий всего 2013г.

В общем 2013 год по сравнению с предыдущими годами был хуже по количеству прибыльных месяцев, но итоговая доходность на достойном уровне.

В этом году работали 9 систем, каждая из которых содержит от 1 до 4 алгоритмов (подсистемы объединены по схожим идеям). Некоторые имеют интервал чистой рыночной торговли с 2012 года, некоторые с начала 2013, в 2014 году ввели 3 стратегии (были найдены несколько рыночных неэффективностей).

В начале 2014 года планируем провести тщательный анализ каждой стратегии на возможное повышение эффективности. Так же осваиваем американскую площадку СME. Цель – разработать портфель алгоритмических стратегий с низкой корреляцией, диверсифицироватья по инструментам. Т.к на нашем рынке список инструментов для системной торговли очень ограничен.

Мне часто пишут трейдера с просьбой оценить тот или иной алгоритм, дать свой комментарий по его работе в будущем. Сразу скажу несколько правил, которые нужно соблюдать по моему мнению и опыту:

- Основа системы – идея. Она должна быть фундаментально обоснована, т.е должно быть четкое понимание за счет чего зарабатывает алгоритм. Например – статистически рынок наиболее часто растет с 18.00 до конца сессии, т.е если он вырастает в текущую торговую сессию, то именно в это время. Если строится система на этой основе, то должно быть понимание почему это происходит.

- Система должна содержать минимум параметров на вход и выход.

- При изменении одного из параметров на +-30%, при фиксации других, эквити так же стабильно должна расти вверх. Так проверяется отсутствие переоптимизиции и курфитинга.

- Если система создавалась и тестировалась на 13г, период IN SAMPLE (наиболее достоверный интервал) необходимо при неизменных параметрах накладывать

на 12, 11, 10г. Это период Out of Sample, эквити так же должна стабильно расти и не уходить в просадку больше ожидаемой.

В реальной торговле раз в квартал необходимо сверять насколько реальные результаты укладываются в тестовые, это период чистой рыночной торговли без изменения параметров.

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 9 )

Супер список приводов для торговли на бирже!!!

- 07 ноября 2013, 17:45

- |

- Скальперский стакан Артема Крамина скачать. Единственный скальперский привод, который можно использовать у любого брокера. Поддерживаемые терминалы — SmartTrade, Quik, AlorTrade и AlfaDirect.

К тому же привод приспособлен для работы на нескольких биржах: FORTS, ММВБ, Украинская биржа (фьючерсная секция). Бесплатный. Скачать привод Крамина ссылка - Привод Бондаря — Для АйТиИнвест и АЛОР. Создан для агрессивного скальпинга, чтобы максимально облегчить процесс торговли, чему способствует динамический стакан, история сделок, кластерный анализ и возможность подключения из сторонних программ графиков нефти, S&P500, DOW. Условно бесплатный. Скачать Привод Бондаря для брокера АйТиИнвест ссылка

Скачать Привод Бондаря для брокера АЛОР ссылка - Привод Морошкина QScalp — бесплатная альтернатива приводу бондаря с открытыми исходными кодами, но только под QUIK.

( Читать дальше )

Ловим тренд за толстый хвост, а также ловушка на ловца трендов

- 29 мая 2013, 11:00

- |

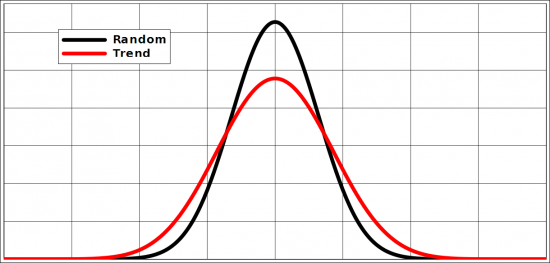

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Про технический анализ: Торгуем просто

- 07 февраля 2012, 18:33

- |

(Предыдущие посты из этой серии читать тут: )

Пробой + трейлинг по поддержке диапазона

Собственно:

1. Пробило предыдущий важный хай — лонг

2. После теста пробитого уровня в качестве поддержки — трейлинг стопа под подтверждённый уровень (перемещение стопа изобразил синим цветом)

3. После пробоя можно нарастить позицию в 2 раза (2 зелёные стрелки)

4. После подтверждения поддержки трейлинг стоп чуть ниже этого уровня передвигаем.

5. В итоге или по стопу выходим, или произвольно на росте — главное чтобы профит тейком брать не меньше Х3 от первоначального стопа.

________________________________

Надеюсь пригодится, ¡Adiós!

Рецензия на книгу А. Кургузкина «Биржевая торговля: Игра по собственным правилам»

- 08 января 2012, 22:56

- |

Александр Кургузкин (Mehanizator) написал новую книгу по системному трейдингу. Многие, наверно, читали его первую книгу «Биржевой трейдинг: системный подход». (Дополнение: по факту новая книга оказалась просто переработанным изданием первой книги).

Материал я бы разделил на две части.

( Читать дальше )

Mehanizator о роботах, методах и бирже

- 19 декабря 2011, 14:31

- |

С интернет-персонажами всегда так: никогда не знаешь, есть ли они на самом деле и что собой представляют. Но мы подтверждаем: по крайней мере три сотрудника редакции D’ лично видели человека, более известного в Сети как Mehanizator, — биржевого трейдера и создателя сайта russian-trader.ru.

Александр Кургузкин целиком автоматизировал свою торговлю на бирже: его торговый робот сам генерирует сигналы на покупку и продажу и сам совершает сделки. Самое интересное при этом, что человек, полностью встроивший рынок в механическую торговую систему (МТС), в разговоре о рынке чаще всего употребляет слово «интуиция». Александр рассказал D’ о том, как интуиция сочетается с роботами, как рождаются и умирают торговые системы, почему долгосрочные вложения опаснее, чем ежедневные спекуляции, и что является целью простого скромного трейдера.

( Читать дальше )

Ценная подборка #7. Диверсификация. Часть 1. Простейший путь к прибыльной торговле.

- 03 ноября 2011, 19:08

- |

Часто при создании торговых стратегий трейдеры гонятся за максимальной прибыльностью системы. Однако, важнее бывает не повысить значение ожидаемой прибыльности, а сократить возможный риск, который выражается в максимально допустимой просадке.

Простой, но сравнительно надежный способ оценки эффективности торговой стратегии — определить отношение доходности к максимальной просадке системы на исследуемом периоде, так называемый фактор восстановления (recovery factor). К примеру, если доходность системы 45% годовых, а максимальная просадка вышла 15%, фактор восстановления будет равен 3.

Если сравнивать две системы с различными значениями доходностей и просадок, то лучше будет та система, у которой выше фактор восстановления. Система, дающая 30% годовых с просадкой 5% будет лучше чем система с 100% годовых и просадкой в 40%. Доходность легко можно подогнать для нужную величину применением маржинального кредитования, а вот долю риска в доходности системы изменить нельзя, это неотъемлемое свойство системы. Увеличивая доходность, соответственно увеличиваем и риск.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал