Избранное трейдера Татьяна

Диверсификация с целью защиты от нерыночных рисков.

- 30 марта 2017, 10:48

- |

У меня сейчас один брокер и внезапно я стал ощущать, что я чувствую себя неуютно, от осознания того — что все мои деньги (точнее — Деньги) находятся на одном счёте

Не потому, что брокер ненадёжный — а потому, что я чётко усвоил правило о яйцах и корзинах

И я стал прикидывать варианты

1 Разнести Деньги по 2 (3,4) брокерам и совершать дублирующие сделки

Но это как-то хлопотно во всех смыслах

2 Купить на часть Денег инвестиционные золотые монеты

Но где их хранить ?

Дома — стрёмно, да и дома они мне нафиг не нужны, мне на них любоваться не нужно

В банковских ячейках — стрёмно

Вопщем — не самый удобный актив

3 Отнести Деньги в ПИФ !

Я издавна скептически относился к ПИФам, типа — «чо я сам не могу акции купить\продать? Эти дяди в ПИФах — умнее меня ?»

Но сейчас эта идея мне кажется не такой уж бесполезной

Надо только выбрать подходящий ПИФ или несколько разных

Естественно — открытытого типа, чтобы вовремя перекладываться

А какие варианты есть у вас ?

- комментировать

- ★6

- Комментарии ( 173 )

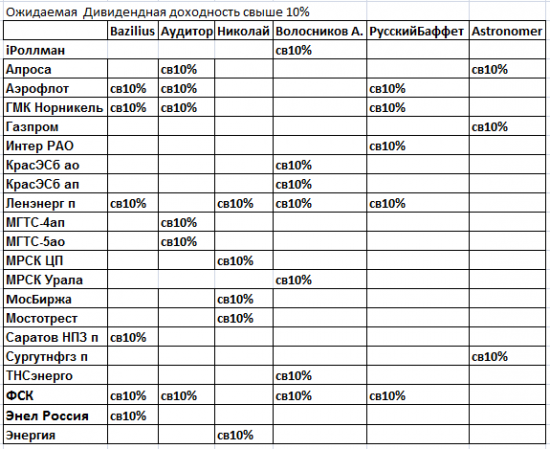

Дивиденды2017.Конкурс: Дивидендные воздушные замки-3

- 07 февраля 2017, 21:22

- |

На прошедшей неделе прогнозы ДД сыпались, как из ведра. Сайты, пресса и инвест организации просто соревновались в прогнозах дивидендной доходности и мне показалось интересным обобщить эти прогнозы в табличке, выложить в этом обзоре на всеобщее обозрение и обсуждение, а затем, по итогам рекомендаций Советов Директоров дивитикеров, посмотреть, что сбылось, а что не сбылось.

И так. Обьявляю конкурс прогнозов. Участвуют все :)

Мнения аналитиков по ДД многих эмитентов разделились. По многим эмитентам очень значительно. И я подумала. А почему бы и нам не включиться в прогнозирование дивидендных доходностей?

Думаю, что можно в комментариях представить свои варианты дивитикеров с ДД свыше 10%.

Если в вашем комментарии будет свыше 5 эмитентов, которые, по вашему мнению, покажут ДД свыше 10%, я включу ваше мнение в табличку и завтра после 19 часов выложу обновленную табличку в конце этого обзора.

И так, кто же они, лидеры дивидендной доходности 2017?"

Своё мнение выразили 6 инвесторов.Вчера я выложила табличку с их мнениями. Вот она

( Читать дальше )

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

Начало_неделя №1.

- 20 января 2017, 18:28

- |

Начинаю публиковать свои прибыли/убытки в 2017 году, о чем анонсировал в данном посте.

Решил начать с пятницы, т.к. с понедельника начинать надоело =))

Прошлый год все сделки я совершал на фондовой площадке ММВБ, работал от лонга, активно диверсифицировал свой портфель.

В 2017 году планирую диверсифицировать не только инструменты, но и стратегии, а также площадки.

Поэтому счет разбит на 4 части:

( Читать дальше )

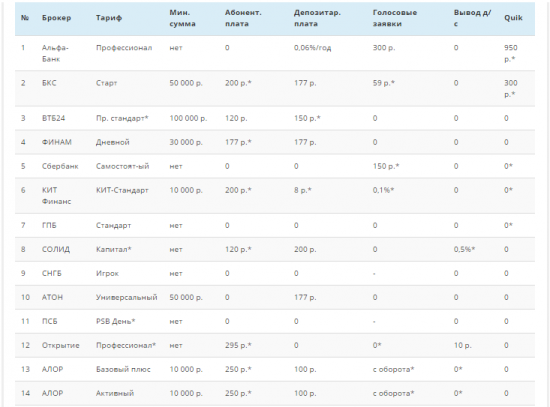

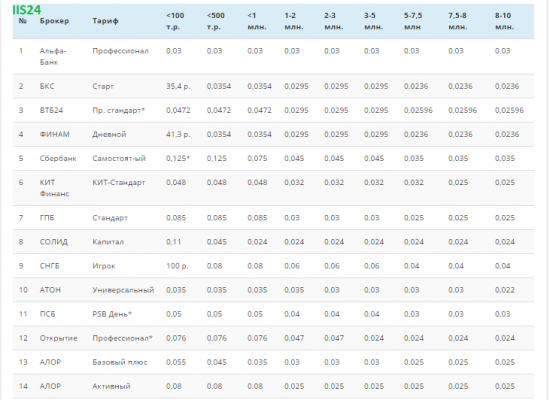

Дивиденды 2017.Ищу брокера

- 04 ноября 2016, 14:53

- |

1.Минимальная первоначальная сумма ДЕПО

2.Отсутствие платы за депозитарное обслуживание

3.Отсутствие платы за пользование терминалом

4.Отсутствие абон платы

5.Отсутствие фиксированной платы за сделку

6.Офис брокера должен быть не далеко от любого метро красной ветки.

Как обычно, собираю информацию в табличном виде.

Нашла сводную табличку брокерских услуг

( Читать дальше )

Дивиденды2016:Россети АП второй Сургутнефтегаз АП

- 30 октября 2016, 20:56

- |

Прошедшая неделя была исключительно богата на дивидендные новости.

Самое главное: Советы директоров эмитентов начали давать рекомендации по промежуточным дивидендам за 9 месяцев 2016 года

Как обычно, таблица с датами отсечек и дивидендными доходностями по состоянию на закрытие пятницы.

В таблице нет АО Химпром. В отчете эмитента за 6месяцев 2016 года отражено, что 100% АО выкуплены двумя владельцами.

В пятницу вышла новость о том, что дивиденды Газпрома по итогам 2016 года ожидаются в размере 18,8 рубля. Цитирую новость по Рейтер

МОСКВА (Рейтер) — Чистая прибыль российского государственного концерна Газпром в 2016 году может составить 893 миллиарда рублей, из которой российские власти рассчитывают на дивиденды в размере 50 процентов, следует из проекта федерального бюджета на 2017-2019 годы.

Из прибыли Газпрома по международным стандартам финансовой отчетности государство, которому принадлежит 38,4 процента концерна, хочет получить в 2017 году дивиденды в размере 171,3 миллиарда рублей. По расчетам Рейтер, это соответствует около 18,8 рубля на одну акцию.

( Читать дальше )

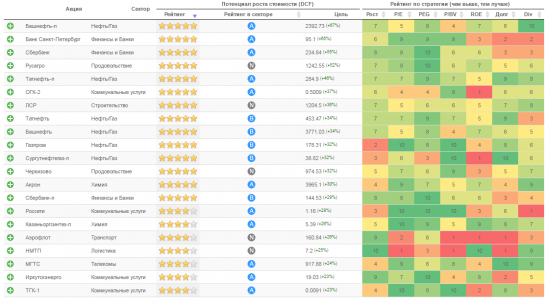

Анализ акций для активного управления портфелем

- 26 октября 2016, 17:04

- |

Формирование инвестиционного портфеля — творческий процесс, который, как правило, начинается с определения цели, понимания рисков и разработки инвестиционной стратегии. Стратегия основывается на распределении капитала между классами активов и выборе различных инструментов в рамках этих классов.

Управление портфелем в рамках стратегии может быть пассивным, то есть его структура должна повторять какой-то индекс, либо активным, когда управляющий увеличивает доли отдельных инструментов, ожидая получить доходность лучше бенчмарка. Мы предлагаем инструмент анализа российского рынка акций, который должен помочь в выборе бумаг при активном управлении.

Сравнительные показатели (рейтинг по показателям)

Среди множества стратегий выбора перспективных акций, наиболее популярными из-за простоты (на первый взгляд) являются те, что основываются на индикаторах и их сравнении для разных компаний. На наш взгляд на такие индикаторы удобней и правильней смотреть не в абсолютном, а в относительном выражении, поэтому в нашей таблице они будут иметь оценки от 1 до 10, где 10 будет означать, что компания по показателю попадает в 10% лучших, 1 — в 10% худших. Описание и методологию расчета вы можете посмотреть на нашем сайте в внизу.

( Читать дальше )

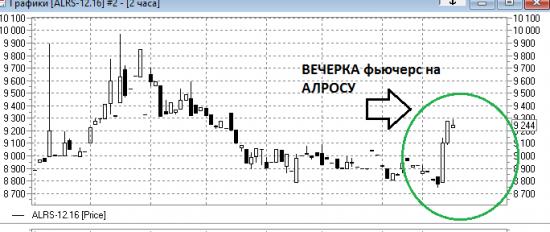

АЛРОСА просто РАДУЕТ,отчет за 9мес РСБУ!

- 24 октября 2016, 20:02

- |

ЧП составила 102 859 940 тыс

Выручка 204 453 064 тыс

Это превышает ЧП по МСФО за 6 мес -90 385 000тыс

Обычно отчет МСФО по цифрам больше, чем РСБУ на 15%(компания имеет долю 87,47% в АЛРОСА НЮРБА)

Что не может не радовать инвестора!

По итогам 2015года компания выплатила дивиденды в размере 50% от ЧП МСФО в размере 2,09руб/акция

Что позволяет прогнозировать выплату за 2016 аналогичную, и составит минимум

102 859 940/7 364 965 630=7 руб/акция

О чем, не так давно прошла информация:

Алроса может направить 50% чистой прибыли на дивиденды по итогам 2016 года

Алроса может снова вернуть акционерам половину годовой чистой прибыли, кратно увеличив её в этом году, сказал в четверг в телеинтервью президент российского алмазного монополиста Андрей Жарков.

По текущим ДД составит 7/86,62*100=8,08%

Еще впереди 4 квартал и могут быть изменения как в лучшую, так и в худшую сторону(менее)!

Данная ДД сопоставима с депозитными ставками, и будет привлекать инвесторов, так как по «голубым фишкам», а Алроса уже «голубая фишка», на уровне в 5% уже интересна!

Это только один из драйверов, второй в сидит коэффициентах,

которые становятся еще привлекательнее и отличаются от итогов 2015г, ждем переоценки рынком и обновление хаев!!!

Ждем завтра рост в бумаге,

( Читать дальше )

Изменения портфелей за сентябрь

- 01 октября 2016, 14:05

- |

Покупал Газпром (GAZP) по 135.63 р/акцию (2 сентября 2016)

Покупал АФК Система (AFKS) по 22.09 р/акцию (2 сентября 2016)

Продал весь пакет FXUS так как решил сконцентрироваться на акциях России (16 сентября 2016)

Покупал Сургутнефтегаз ап (SNGSP) по 29.885 р/акцию (16 сентября 2016)

Покупал Газпром (GAZP) по 134.74 р/акцию (27 сентября 2016)

Покупал РусАгро гдр (AGRO) по 834 р/акцию (27 сентября 2016)

В портфель облигаций за сентябрь докупал:

ЛОКОБнкБО7 по цене 100,28% (16 сентября 2016)

Доходность портфеля акций за все время (с 18 декабря 2014 года) с учетом дивидендов составляет 67.58% или

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал