SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Донских Даниил

США готовятся сбрасывать бумажные доллары, чтобы ввести деньги Геззеля. Кто получит дивиденды с нового Бреттон-Вудса?

- 12 января 2014, 13:42

- |

В первой половине ноября произошло важнейшее событие, которое полностью проигнорировали российские СМИ. Между тем, это был переломный момент в глобальной финансовой системе. Так, выступая на ежегодной конференции МВФ, бывший министр финансов США Лоуренс Саммерс заявил, что для достижения полного уровня занятости в экономике США потребуется установление отрицательных реальных процентных ставок

Экономика США уже находится на последнем издыхании, жизнь на рынках облигаций и акций поддерживается лишь благодаря не имеющим прецедентов в истории мерам ФРС по закачиванию ликвидности и печатанию денег. В первой половине ноября публично обозначился переломный момент в сложившейся глобальной финансовой системе. Так, бывший министр финансов США Лоуренс Саммерс, выступая на ежегодной конференции МВФ, заявил, что для достижения полного уровня занятости в экономике США потребуется установление отрицательных реальных процентных ставок.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 92 )

Обзор на предстоящую неделю от 5.01.14

- 06 января 2014, 03:28

- |

По ФА…

Согласно ФА евродоллар будет падать в долгосрочной перспективе.

Ставки либор по доллару находятся сейчас на многолетних лоях и будут только расти при сокращении КУЕ ФРС.

Доходности ГКО США тоже будут повышаться при сокращении КУЕ ФРС, что сделает их привлекательными для инвестирования, в том числе и кэрри (приток капитала в доллар).

Тем не менее, вряд ли путь евродоллара вниз будет стремительным и безоткатным.

Корректы евродоллара вверх проще всего прогнозировать по ТА, тем более в крайнее время евродоллар очень техничен, но и по ФА можно прогнозировать события, на которых евродоллар может идти в рост.

Если уровни по ТА совпадают с событиями по ФА: это залог успешных входов в рынок.

На предстоящей неделе много важных событий:

1. Экономические данные.

Невзирая на количество важных данных по США на предстоящей неделе всё-таки главным будет заседание ЕЦБ.

( Читать дальше )

Согласно ФА евродоллар будет падать в долгосрочной перспективе.

Ставки либор по доллару находятся сейчас на многолетних лоях и будут только расти при сокращении КУЕ ФРС.

Доходности ГКО США тоже будут повышаться при сокращении КУЕ ФРС, что сделает их привлекательными для инвестирования, в том числе и кэрри (приток капитала в доллар).

Тем не менее, вряд ли путь евродоллара вниз будет стремительным и безоткатным.

Корректы евродоллара вверх проще всего прогнозировать по ТА, тем более в крайнее время евродоллар очень техничен, но и по ФА можно прогнозировать события, на которых евродоллар может идти в рост.

Если уровни по ТА совпадают с событиями по ФА: это залог успешных входов в рынок.

На предстоящей неделе много важных событий:

1. Экономические данные.

Невзирая на количество важных данных по США на предстоящей неделе всё-таки главным будет заседание ЕЦБ.

( Читать дальше )

Экономисты рассказали, что ждет Россию в 2014 году

- 04 января 2014, 08:01

- |

Интересная статья:

В декабре российское Минэкономразвития понизило прогнозы по ВВП и на 2013 год – до 1,4% вместо прежних 1,8%, и на 2014 год. В следующем году, как ожидают экономисты ведомства, российская экономика вырастет на 2,5% вместо предварительных 3%. Однако экономисты газеты ВЗГЛЯД считают прогноз МЭР довольно оптимистичным. «На самом деле цифры могут быть еще ниже – в следующем году мы можем увидеть рост только на 2%», – говорит руководитель аналитического департамента ИК «Golden Hills-КапиталЪ АМ» Наталья Самойлова.

«Наш прогноз на 2014 год – рост ВВП на 1,9%, – говорит газете ВЗГЛЯД директор Центра структурных исследований Института экономической политики Е. Т. Гайдара Алексей Ведев. – При условии сохранения цены на нефть свыше 100 долларов за баррель мы рост покажем, но не более 2%. Плюс поможет эффект низкой базы в 2013 году».

Некоторые эксперты еще более пессимистичны. Так, старший экономист Центра развития ГУ-ВШЭ Валерий Миронов рассматривает три варианта развития событий, и ни один из них не предусматривает даже небольшого роста российской экономики. По его словам, будет либо стагнация, то есть нулевой рост ВВП РФ, либо, что более вероятно, небольшая рецессия – падение ВВП РФ на 1%. Третий сценарий предполагает еще большую рецессию – падение ВВП на 2–2,5%. Последнее возможно в случае возникновения паники на российском финансовом рынке.

( Читать дальше )

В декабре российское Минэкономразвития понизило прогнозы по ВВП и на 2013 год – до 1,4% вместо прежних 1,8%, и на 2014 год. В следующем году, как ожидают экономисты ведомства, российская экономика вырастет на 2,5% вместо предварительных 3%. Однако экономисты газеты ВЗГЛЯД считают прогноз МЭР довольно оптимистичным. «На самом деле цифры могут быть еще ниже – в следующем году мы можем увидеть рост только на 2%», – говорит руководитель аналитического департамента ИК «Golden Hills-КапиталЪ АМ» Наталья Самойлова.

«Наш прогноз на 2014 год – рост ВВП на 1,9%, – говорит газете ВЗГЛЯД директор Центра структурных исследований Института экономической политики Е. Т. Гайдара Алексей Ведев. – При условии сохранения цены на нефть свыше 100 долларов за баррель мы рост покажем, но не более 2%. Плюс поможет эффект низкой базы в 2013 году».

Некоторые эксперты еще более пессимистичны. Так, старший экономист Центра развития ГУ-ВШЭ Валерий Миронов рассматривает три варианта развития событий, и ни один из них не предусматривает даже небольшого роста российской экономики. По его словам, будет либо стагнация, то есть нулевой рост ВВП РФ, либо, что более вероятно, небольшая рецессия – падение ВВП РФ на 1%. Третий сценарий предполагает еще большую рецессию – падение ВВП на 2–2,5%. Последнее возможно в случае возникновения паники на российском финансовом рынке.

( Читать дальше )

Налогообложение CFD

- 25 декабря 2013, 22:12

- |

CFD — с точки зрения налогооблажения является сделками типа пари, а значит могут быть признаны по аналогии с выиграшем в букмекерской конторе, далее :(

Министерство финансов Российской Федерации в официальном письме за номером 03-04-05/18657 от 24 мая 2013 года дало указание, что подоходный налог с выигрыша в букмекерской конторе должен исчисляться со всей полученной выплаты, без вычета суммы ставки.

Полный текст письма Минфина гласит:

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу исчисления налога на доходы физических лиц при получении дохода в виде выигрыша (денежных средств) и в соответствии со ст. 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

В соответствии с пп. 5 п. 1 ст. 228 Кодекса физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов), уплачивают налог исходя из сумм таких выигрышей.

( Читать дальше )

Министерство финансов Российской Федерации в официальном письме за номером 03-04-05/18657 от 24 мая 2013 года дало указание, что подоходный налог с выигрыша в букмекерской конторе должен исчисляться со всей полученной выплаты, без вычета суммы ставки.

Полный текст письма Минфина гласит:

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу исчисления налога на доходы физических лиц при получении дохода в виде выигрыша (денежных средств) и в соответствии со ст. 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

В соответствии с пп. 5 п. 1 ст. 228 Кодекса физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов), уплачивают налог исходя из сумм таких выигрышей.

( Читать дальше )

Вводный курс по правилам анализа финансовой отчётности.

- 25 декабря 2013, 14:39

- |

Аналитический департамент United Traders начинает вводный курс по правилам анализа финансовой активности.

Меня часто просят рассказать о том, как я анализирую компании Nyse и Nasdaq. В одном посте вряд ли можно всё это уместить, но в этом деле главное — начать. Попробуем начать так же, как CFA Institute, — с выработки алгоритма финансового анализа.

Главная цель финансового анализа — выяснить, может ли компания быть прибыльной, выполнять обязательства и привлекать дополнительное финансирование.

Фундаментальный анализ акций: базовые уравнения

Первое базовое уравнение финансового анализа: Активы = Обязательства + Акционерный капитал.У владельца фирмы есть права на активы за вычетом обязательств.

( Читать дальше )

Постоянная золотая баквардация

- 23 декабря 2013, 22:12

- |

Корень проблемы – долг

Невероятная долговая башня возводится по всему миру еще с момента, когда президент Никсон объявил дефолт по долговым обязательствам правительства США в августе 1971 года. Его указ отменил обмен долларов на золото и таким образом уничтожил средство погашения долгов. С тех пор долги растут экспоненциально по всему миру. Долги обеспечиваются долгами, опираются на долги и с помощью долгов создается дополнительный объем долгового плеча. Например, сегодня стало возможным купить облигацию (т. е. дать взаймы) с использованием маржи (т. е. на заемные деньги).

Быстро приближается время, когда по всем этим долгам будет объявлен дефолт. В нашей порочной денежной системе долг одной стороной – это «деньги» другой. Дефолт должника повлияет на кредиторов (которые, как правило, также являются должниками других кредиторов), заставив их объявить дефолт, и так далее. Когда все это начнется по-настоящему, банковская система будет уничтожена, а вместе с ней все наши «деньги». Бумажные валюты этого не переживут. В данный момент мы наблюдаем ранние стадии всего этого в евро, и остается только гадать, когда эти события случатся в Японии, хотя кажется, что там все это уже давно должно было произойти. Последней остановкой на этом пути будет США.

( Читать дальше )

Невероятная долговая башня возводится по всему миру еще с момента, когда президент Никсон объявил дефолт по долговым обязательствам правительства США в августе 1971 года. Его указ отменил обмен долларов на золото и таким образом уничтожил средство погашения долгов. С тех пор долги растут экспоненциально по всему миру. Долги обеспечиваются долгами, опираются на долги и с помощью долгов создается дополнительный объем долгового плеча. Например, сегодня стало возможным купить облигацию (т. е. дать взаймы) с использованием маржи (т. е. на заемные деньги).

Быстро приближается время, когда по всем этим долгам будет объявлен дефолт. В нашей порочной денежной системе долг одной стороной – это «деньги» другой. Дефолт должника повлияет на кредиторов (которые, как правило, также являются должниками других кредиторов), заставив их объявить дефолт, и так далее. Когда все это начнется по-настоящему, банковская система будет уничтожена, а вместе с ней все наши «деньги». Бумажные валюты этого не переживут. В данный момент мы наблюдаем ранние стадии всего этого в евро, и остается только гадать, когда эти события случатся в Японии, хотя кажется, что там все это уже давно должно было произойти. Последней остановкой на этом пути будет США.

( Читать дальше )

Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

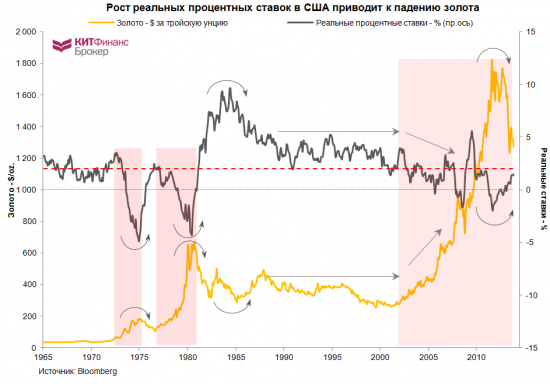

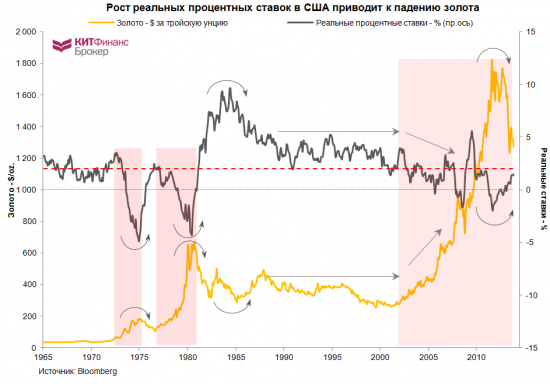

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Дисбалансы, создаваемые сверхмягкой денежной политикой: теоретические риски и эмпирическая реальность

- 02 декабря 2013, 13:02

- |

- Количественное смягчение не ведет к созданию новых инвестиционных проектов, лишь косвенно помогая компаниям упростить процесс снижения долговой нагрузки

- Бум на американском фондовом рынке в текущем году выглядит скорее как возвращение к среднему после слишком глубокого падения в кризисный период

- Рынок недвижимости США выглядит менее опасным для благополучия экономики США, чем шесть лет назад

- Главным бенефициаром от количественного смягчения является государство, способное увеличивать свое присутствие в экономике.

( Читать дальше )

Немного про Европу: TARGET2, счета текущих операций, LTRO, eur/usd...

- 30 октября 2013, 09:41

- |

Bampi_Johnson в своем посте про евро и т.п. на смартлабе просил обновить графики по TARGET2, счетам текущих операций и т.п.

TARGET2

Дисбалансы между европейскими periphery и core countries продолжают сокращаться c июля 2012 года. Фондовые рынки Европы растут с тех же времен, а доходности гособлигаций — падают. Снижение доходностей гособлигаций периферийных стран с 2012 года вызвано не только вербальными интервенциями Драги и псевдозапущеной программе OMT, но и положительной динамикой в счетах текущих операций европейских периферийных стран.

Дисбалансы внутри еврозоны, которые наглядно прослеживаются через изменение баланса европейской межбанковской системы TARGET2, устраняются через выправление счета текущих операций платежного баланса и слабого евро.

*про TARGET2 в моем блоге можно почитать здесь

( Читать дальше )

TARGET2

Дисбалансы между европейскими periphery и core countries продолжают сокращаться c июля 2012 года. Фондовые рынки Европы растут с тех же времен, а доходности гособлигаций — падают. Снижение доходностей гособлигаций периферийных стран с 2012 года вызвано не только вербальными интервенциями Драги и псевдозапущеной программе OMT, но и положительной динамикой в счетах текущих операций европейских периферийных стран.

Дисбалансы внутри еврозоны, которые наглядно прослеживаются через изменение баланса европейской межбанковской системы TARGET2, устраняются через выправление счета текущих операций платежного баланса и слабого евро.

*про TARGET2 в моем блоге можно почитать здесь

( Читать дальше )

Россия: пенсии не будет! Часть 1

- 02 сентября 2013, 12:29

- |

Через 4 месяца с 1 января 2014 года те, кто не подал соответствующего заявления с отметкой «6%» в ПФР или не перевел сейчас или ранее накопительную часть в НПФ или УК, так называемые «молчуны» — у них финансирование накопительной части трудовой пенсии будет формироваться из 2% тарифа страховых взносов, а на страховую часть пенсии – 14% тарифа (сейчас 6% и 10%). И плюс еще 10% идет на пенсии нынешним пенсионерам, это без изменений.

Реформаторы пенсионной системы в России хотели пойти по пути США и других западных стран, чтобы молодые люди (моложе 1967 года) сами копили себе на пенсию персонифицировано, как говориться «кто как работал, так и встретит старость». Но похоже эта идея не пошла.

Очень странное изменение – получается людям ухудшают условия их формирование пенсионных накоплений, если раньше было 6% на накопительную часть каждого конкретного человека и 20% на страховую часть (как бы в общий котел), а теперь лишь 2% на накопительную. И человек должен дать знать Правительству о том, что он не согласен с этим??? Мне кажется это немного бредовым всё.

Зачем это делает Правительство? Ведь изначально был сделан правильный шаг – в плане персональной накопительной пенсии для каждого. А не распределение из общего котла, где «стало втекать меньше, чем вытекать». Видимо, всё тяжелее затыкать дыры в бюджете Пенсионного фонда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал