Избранное трейдера Евгений Ворончихин

Индикатор Envelopes и бесплатные роботы на нём.

- 30 октября 2023, 19:05

- |

Сегодня рассмотрим историю появления индикатора Envelopes.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление.

1. История появления индикатора Envelopes.

2. Как проводятся расчеты индикатора Envelopes.

3. Какие сигналы может подавать индикатор Envelopes.

4. Роботы для OsEngine на индикаторе Envelopes.

4.1. Стратегия на пробой ценой индикатора Envelopes.

4.2. Контртрендовая стратегия с двумя индикаторами Envelopes и индикатором RSI.

4.3. Стратегия на индикаторах Envelopes и MACD.

4.4. Стратегия на пересечение индикаторов Envelopes и SMA.

5. Таблица общих результатов. 15

1. История появления индикатора Envelopes.

Индикатор Envelopes — это технический индикатор, который используется для анализа рынка и прогнозирования тенденций. Он был разработан в 1980-х годах.

Идея создания индикатора Envelopes основана на предположении, что цены имеют тенденцию колебаться относительно среднего значения. Индикатор позволяет трейдерам определить верхнюю и нижнюю границу ценового диапазона.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Команда Тинькофф проверяет календарный эффект

- 26 августа 2019, 11:39

- |

Привет!

Трейдеры часто говорят о так называемом Turnaround Tuesday («разворотный вторник») — это эффект восстановления американского рынка во вторник после падения в понедельник.

Мы решили проверить, работает ли этот эффект на дневных данных, на примере ETF на S&P 500. Мы замерили данные c 2001 года.

Что делаем: под закрытие каждого торгового понедельника с 2001 года покупаем ETF на S&P 500, если цена ETF ниже цены закрытия торгов в пятницу. Фиксируем результат на окончание торгов во вторник.

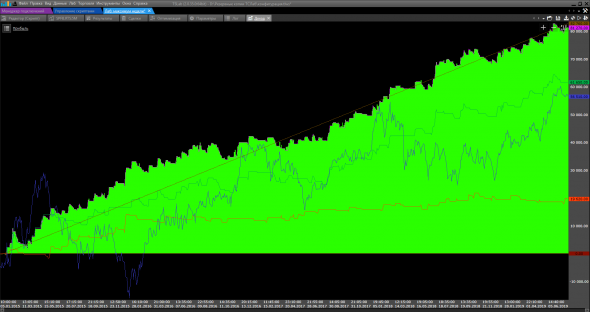

Зеленым изображена доходность стратегии, синим — доходность индекса S&P 500 (все без учета дивидендов)

Что получили: доходность, сопоставимую с индексом S&P 500, со значительно меньшими просадками в срок с августа 2001 по август 2019 года. Общее число сделок за этот период — 407, средняя доходность одной сделки — 0,21%, доля положительных сделок — 58%.

( Читать дальше )

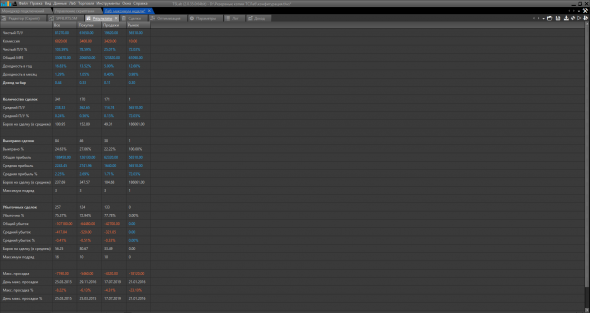

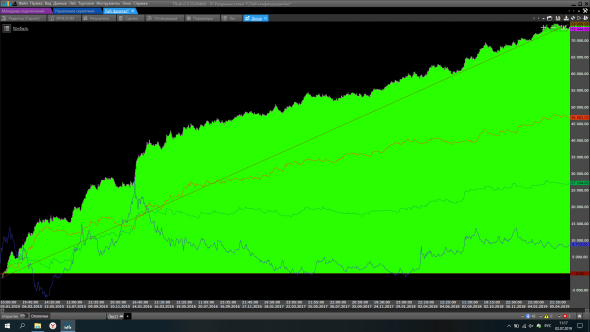

Тест стратегии максимум и минимум недели

- 05 августа 2019, 13:18

- |

Условия для покупок:

1) После закрытия очередной недели на графике следует отметить её максимум и минимум.

2) Закрытие свечи выше максимума сигнал на покупку

3) Стоп-лосс устанавливается на расстоянии в ____ пунктов.

4) После прохождения ____ пунктов включается трейл стоп

Условия для продаж:

1) После закрытия очередной недели на графике следует отметить её максимум и минимум.

2) Закрытие свечи ниже минимума сигнал на продажу

3) Стоп-лосс устанавливается на расстоянии в ____ пунктов.

4) После прохождения ____ пунктов включается трейл стоп

тест ртс. комиссия 40 пунктов. открытия на утренних гэпах нет.

( Читать дальше )

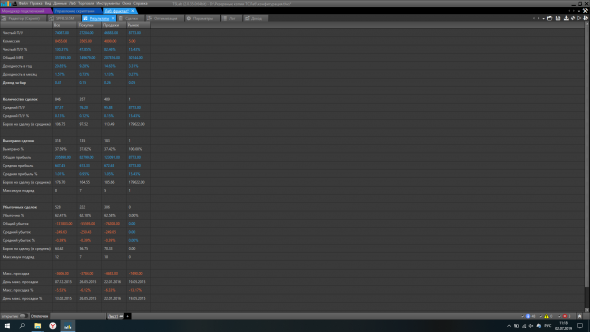

Тест стратегии на основе фрактала.

- 02 июля 2019, 11:34

- |

фрактал

Условия для покупок:

1) Появился первый фрактал сверху. Над этой свечей бай-стоп (ждать формирования нижнего фрактала не нужно).

2) Стоп-лосс равен ____ пунктам.

3) Тейк-профит равен____ пунктам

4) После прохождения ___пунктов в положительной зоне сделку переводим в безубыток.

Условия для продаж:

1) Появился первый фрактал за день снизу. Под этой свечей устанавливаем ордер селл-стоп (ждать формирования верхнего фрактала не нужно).

2) Стоп-лосс равен ____ пунктам.

3) Тейк-профит равен____ пунктам

4) После прохождения ___пунктов в положительной зоне сделку переводим в безубыток.

( Читать дальше )

ТСЛАБ+IB опыт торговли америки

- 29 октября 2018, 08:48

- |

ТСЛАБ+IB опыт торговли америки

Давненько не писал. Много работал.

0 Пишу про акции. Фьючи дороже. Там нужен счет от ляма грина и выше. В техническом плане связка Тслаб+IB весьма стабильна. Напрягает сильно 13-14ти часовой рабочий день с 10 утра до 23-24 ночи без праздников.

1 В марте 2017г появилась возможность протестить америку при помощи связки тслаб2+IQfeed. Что позволяло выйти на алготорговлю на америке. Где то к августу сформировалась общая картинка. В мае 2018 закинул 74000 баксов. И где то в конце июля стал торговать роботами под америку на связке тслаб2+ IB через TWS. Приоиграл -10к баксов из них где то больше половины на багах и глюках. Наработал опыт. Делюсь.

2 Сразу скажу что по деньгам это дорого и затратно. Тслаб 4000руб в месяц + IQfeed 7000руб + выделенный сервер в датацентре 5000 в месяц + 1500 расходы на IB. Чтоб просто посмотреть и торговать надо иметь расход в районе -18000 в месяц или -210к в год. Дорого вкрай. Чтоб расходы были хотяб на уровне <5% в год размер размер счета должен быть более 4мио руб.

( Читать дальше )

Алготрейдинг на Америке с Interactive Brokers – Взгляд Изнутри. Часть 1.

- 26 ноября 2017, 20:03

- |

Торгую на Американском фондовом рынке с Interactive Brokers (IB) более трех лет на сегодняшний день используя разные стратегии. До недавнего времени все это было вручную, внутридневка и средний срок. Моя торговая жизнь изменилась, когда я, закончив курсы по созданию и алгоритмизации торговых систем с использованием платформы TSLab, решила выйти на Америку со своими роботами.

Вооружившись знаниями с курса по поиску рыночных закономерностей и отточив навык по нахождению смещения вероятности в своей торговой системе, я создала портфель из десятка роботов и горела нетерпением запустить их на своем боевом счету у Interactive Brokers. В процессе обучения на курсе я проходила практику на Российском срочном рынке в течение нескольких месяцев, поэтому сложности как настроить и запустить агентов в платформе TSLab не возникало. Меня интересовало другое- как сконнектировать TSLab с платформой брокера Trader Workstation (TWS), так как она не является особо user-friendly, достаточно громоздка и не совсем интуитивно понятна, а для алготрейдинга нужно только торговать через эту платформу. Вот тут-то и оказалось, что кроме краткого руководства по подключению TSLab к брокеру IB особо ничего и нет. Перелопатив сотни страниц интернета, русско- и англоязычных блогов и сайтов, я нашла часть необходимой информациии, а недостающая часть была получена методом тыка, путем проб и ошибок в процессе запуска и работы на реале.

( Читать дальше )

Выбор брокера для TSLab

- 12 февраля 2017, 10:25

- |

( Читать дальше )

Андрей Мовчан и алгоритмическая торговля: незнание или некомпетентность?

- 20 января 2017, 11:40

- |

Известный бывший топ-менеджер и совладелец крупных российских инвестиционных компаний А. Мовчан написал статью в FB об алгоритмической торговле, собравшую более 2000 «лайков» и более 600 перепостов. Поэтому «пройти мимо» столь популярной статьи автору этой заметки, специализирующемуся именно в этой торговле почти 20 лет, просто не представлялось возможным. Тем более, что А. Мовчан «с порога» без ложной скромности заявил:

«Я по роду службы хорошо осведомлен вообще о управлении инвестициями и в частности о алгоритмических стратегиях…»

Надо признать, что для меня это было «открытием», потому что никогда не слышал об успехах компаний «Тройка-Диалог», «Ренесанс управление инвестициями» и «Третий Рим» на ниве управления инвестициями посредством алгоритмической торговли. Да и вообще первая компания получила свой раскрученный бренд и материальное благополучие в 90-е годы, во-многом, благодаря монополии на предоставление доступа на российский финансовый рынок иностранным инвесторам. Собственно благодаря этому бренду «Ренесанс управление инвестициями» получила в свое управление огромные по российским меркам суммы и потому сомнений в том, что А. Мовчан хорошо осведомлен об управлении инвестициями быть не может, но экивок в сторону алгоритмических стратегий, мягко говоря, вызывает сомнения. Собственно эти сомнения и заставили автора прочесть и разобрать статью внимательно. Об этом «разборе полетов» и пойдет речь ниже.

( Читать дальше )

Доклад «Оптимизация портфеля алгоритмических стратегий» на конфе смартлаба 24.09.16

- 30 сентября 2016, 12:00

- |

Доклад «Оптимизация портфеля алгоритмических стратегий»

1. Введение

В чем состоит цель подобной оптимизации? Представим, что у нас есть набор алгоритмов, каждый из которых обладает некоторыми статистическими свойствами, из которых наиболее важными для нас являются доходность и максимальная величина просадки. В основе каждого из алгоритмов лежат разные стратегии, которые, тем не менее, могут быть коррелированы между собой в разной степени, торговля также может вестись на разных инструментах. В качестве примера приведу характеристики стратегий, которые были разработаны нашей командой и применяются в боевых торгах в настоящее время:

Так как свойства каждого из алгоритмов отличаются, возникает проблема: каким образом распределить между ними доступный капитал для того чтобы:

1. Максимизировать доход при заданном уровне риска ( то есть максимальной величине просадки)

2. Минимизировать риск при заданной доходности

Если дать, например равные доли капитала каждому алгоритму, то, очевидно, что такое распределение не будет оптимальным, так как мы не учитываем характеристики, присущие стратегиям. Не будет оптимальным и тот случай, когда мы, например, выделяем капитал пропорционально относительной доходности каждого алгоритма, здесь мы игнорируем значения волатильности, то есть риска, стратегий.

2. Модель Марковица

Задачу оптимизации попробуем решить, применив теорию оптимального портфеля, разработанную Марковицем, точнее некоторые последующие ее модификации. Обычно данная теория применяется для долгосрочного инвестиционного портфеля, состоящего из различных активов, например акций. Кратко суть теории.

( Читать дальше )

ситуация на какой-то момент

- 15 августа 2015, 09:49

- |

(муз. И. Матвиенко)

Выйду днем из сделки с лосём

Что вечерка мне принесет?

Мы идем с лосём

И весь день сосём

Отросло же всё, а мы, блин, сосём

Днем на рынке звезд до**я

Шадрин, Герчик, Вася и я

Только я с лосём

Я один и всё

Всех послушать — только я, бл**ь, с лосём

Дай ка я разок погляжу

На Ванютину сверхмаржу

Ой, на позе сток

Алый, да итог

Все нотации читать любят ток

Сяду я верхом на толчок

Пронесет меня (всем-молчок)

Ой, златой контракт

Маюсь — нету слов

Вот бы так меня с лосём пронесло

Будет новый год — Си под 100

в Ри на 60 снимет стоп

Ой, златой контракт

Путин — молодец

Я люблю тебя Россия — п***дец

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал