Избранное трейдера FARAON

Утренний комментарий по финансовым рынкам за 20.08.2019

- 20 августа 2019, 10:03

- |

Доброе утро!

• Народный Банк Китая фактически снизил ключевую ставку, при чем сразу на 1 п.п., поменяв бенчмарк для банков при кредитовании. Таким образом, существенно снижаются расходы на обслуживание долга со стороны компаний и домохозяйств.

• Последние решения США также помогают мировым рынкам чувствовать себя более уверенно, отдаляясь от опасных уровней.Вслед за сообщением Трампа о готовности провести личную встречу с лидером Китая последовало закономерное продолжение – лицензия для Huawei была продлена еще на 90 дней.

• Нефть прибавила почти 2%, что связано как с динамикой рынков, так и с неожиданным обострением на Ближнем Востоке. Были атакованы объекты в Саудовской Аравии. Уровень 60 по Brent пока не преодолен и остается ключевым сопротивлением.

• Рубль вчера продолжил слабеть вместе с другими валютами развивающихся рынков, ускорение макропоказателей в июле (рост оборота ритейла и ВВП) не помогло российской валюте замедлить снижение, прогнозы пока слабые.

• Индексы РФ нашли поддержку на фоне роста нефтяных цен и западных площадок, а также вследствие корпоративных новостей. Бумаги Лукойла были в лидерах на фоне выкупа акций по 5450, потенциал роста сохраняется.

Более подробный отчет

Мы предлагаем одну идею от Персонального брокера на тест-драйв

- комментировать

- ★1

- Комментарии ( 0 )

Золото. Gella&Vladimi®. Кто в лес?

- 20 августа 2019, 09:55

- |

— Ой, страшно тут как, темно!

— Да, а прикинь, как мне страшно потом одному возвращаться!

Вива Куба!

«Ну, не шмогла я», — сказала золотая котировка на вопрос про 550. Ну, а мы и ничего. И так без малого три месяца эпик роста. Что теперь — фсё? Там вон и Трамп опять куем размахивать начал. Мишки в золоте приободрились и воспряли духом. Только не думается, что всё будет для них так же просто, как за малиной в кусты сходить. Там что ни отметка — то уровень: 460, 440, 420… Быки организовали глубоко эшелонированную оборону. Так что в моменте можно присоединиться к коррекции, но при этом нужно быть готовым к тому, что рост возобновится в любой момент.

Нефтюшка исполнила заказанный локальный финт ушами в виде отскока и возврата на поддержку. А сейчас под шумок наверняка подзарастёт. Но не сильно. Даже 65 едва ли достанет. А впрочем… пожуём — увидим.

( Читать дальше )

О форекс-кухнях. Итоги.

- 20 августа 2019, 09:33

- |

Здравствуйте, дамы и господа!

На прошедшей неделе довольно острая дискуссия разгорелась относительно моего взгляда на работу форекс-дилеров, изложенные в статье "О форекс-кухнях". Напомню, я обосновал мнение, что причиной потерь средств клиентами форекс-дилеров в подавляющем большинстве случаев является их трейдерская некомпетентность, а не злонамеренные действия дилера.

Я внимательно ознакомился с позицией противной стороны и вынужден констатировать, что серьезных аргументов против высказано не было.

В основном были одни эмоции и слюни, вероятно, как раз из уст «потерпевших», как они полагают, от действий «кухонь».

Во-первых, никто не вспомнил, что многие брокеры и банки, честность которых под сомнение не ставится, одновременно являются и форекс-кухнями, причем, некоторые из них, например Финам, лицензированы в этом качестве ЦБ РФ. По условиям лицензии они осуществляют сделки с внешним контрагентом на рынке Forex в объеме совокупной клиентской позиции, то есть являются «кухнями», и ничего предосудительного в этом ЦБ РФ не видит.

( Читать дальше )

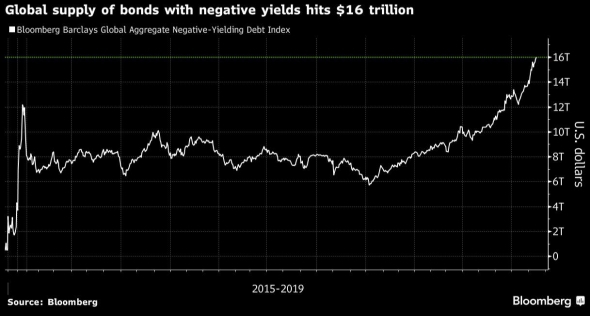

И снова о долгах с отрицательными ставками. Теперь их уже 16 трлн.долл.

- 20 августа 2019, 08:19

- |

При этом, скорее всего, золото, которое должно бы являться бенефициаром процесса удешевления денег, уже подорожало на опережение. Не будет странным, если сейчас оно или остановится, или будет дешеветь. Золото проигрывает тем же самым гособлигациям. Если деньги дешевеют, то облигации на удешевление реагируют линейно: их доходности также снижаются / их цены растут. Соответственно, инвесторы считают предсказуемой игру по покупке длинных долгов, когда каждый пункт снижения доходности влечет умноженное на количество лет число пунктов прироста цены. Интересная ситуация, когда драгметалл проигрывает в инвестпредпочтениях 100-летним облигациям с околонулевыми ставками.

( Читать дальше )

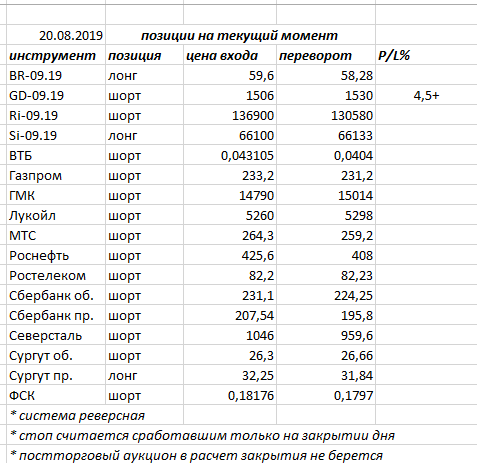

Ситуация на текущий момент

- 20 августа 2019, 08:12

- |

Вчера индекс ММВБ закрыл день белой свечкой и «бычьим поглощением» — фигура возможного разворота, но необходимо подтверждение. Индекс отбился от зоны поддержек (на утро 2600 и 2615) и добрался до основного сопротивления (на утро 2654), где и закрылся. Сегодня ждем отработки уровня: отбой шортим с целями 2615 и 2600, пробой с ретестом продолжаем покупать с целями 2665, 2675 и 2690, где основным сопротивлением является 2690, отбой откуда надо снова шортить.

Ситуация на утро выглядит умеренно позитивно:

СиПи застрял в зоне сопротивлений (на утро 2930 и 2940). Пока ждем отбоя оттуда к локальным поддержкам на 2899 и 2877. Отбой от них снова покупаем, пробой с ретестом последней шортим до 2770.

Евро-доллар пилит свою поддержку 1,109, на это раз тестируя ее снизу. Отбой шортим с целями 1,103 и 1,0986, возврат выше с ретестом покупаем с целями 1,1121, 1,1187 и 1,121.

Золото снижается. Здесь ждем захода на поддержку 1479: отбой покупаем с целями 1520, 1565 и 1615, пробой с ретестом шортим дальше с целями 1426, 1418 и 1365.

( Читать дальше )

Спикеры конференции смартлаба 28.09.2019

- 19 августа 2019, 12:18

- |

Хулиномика

Криптвоюматика

Жлобология

Тема пока обсуждается. Будет что-то вроде:

FIRE — Financial independence, retire early (фин.независимость и ранняя пенсия)

Или просто «Как разбогатеть»

https://market.smart-lab.ru/confa/

Билеты на конференцию смартлаба пока стоят 1000 рублей. Продано 170 билетов. В любой момент Вика может сказать: Тимофей, «так мы скоро обанкротимся» и скомандовать «повышаем цену»:) И сказочно низкая цена навсегда останется в прошлом.

Одомашнивание Визы и МастерКарда

- 19 августа 2019, 11:17

- |

У неё 2 функции:

1. Обслуживать расчёты по карте Мир и по чужим картам — Visa, MasterCard. НСПК проводит по ним клиринг — учитывает проводимые операции.

2. Выпускать карту Мир.

С 2015 года Visa и MasterCard все расчёты перевели в российскую НСПК. Она стала вместо них выполнять первый пункт. Раньше они сами обсчитывали проводимые по ним операции и брали за это деньги. Теперь они платят за это нашей НСПК. Разумеется, они это сделали с огромной неохотой, но пришлось, иначе они бы не смогли продолжать работу в России.

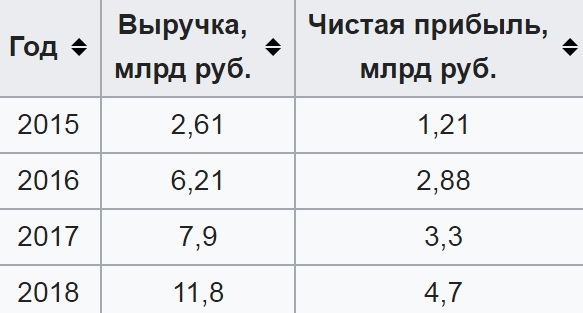

Недавно нашёл прибыль НСПК. Большая её часть идёт как раз от расчётов по Визе и Мастер Карду. В меньшей степени лаве капает от расчётов по карте Мир.

( Читать дальше )

Дефолт 1998 года своими глазами

- 17 августа 2019, 19:17

- |

Если читать об этом сейчас, одной из предпосылок называют азиатский кризис. Однако, в реальности, на него мало кто обращал внимание, российский рынок рос вплоть до резкого падения Доу 27 октября 1997 г. на 554 пункта (с 7715 до 7161, 7,18%). Именно это событие можно считать первым триггером. Вместе с ним упала и нефть, за которой, к слову, мало кто следил. Утром следующего дня укатали и российскую фонду.

Если читать об этом сейчас, одной из предпосылок называют азиатский кризис. Однако, в реальности, на него мало кто обращал внимание, российский рынок рос вплоть до резкого падения Доу 27 октября 1997 г. на 554 пункта (с 7715 до 7161, 7,18%). Именно это событие можно считать первым триггером. Вместе с ним упала и нефть, за которой, к слову, мало кто следил. Утром следующего дня укатали и российскую фонду.В то время основные спекуляции шли на фьючерсных биржах МЦФБ и РБ (бывшая РТСБ). Обе биржи умудрились как-то хитро нахимичить, отменив утренние сделки и закрыв торги. Когда ситуация на американском фондовом рынке стала востанавливаться, а случилось это очень быстро, торги возобновили. Так мы узнали, в какую сторону играло руководство обеих бирж через свои расчётные фирмы. При этом, в отличии от ситуации на американском фондовом рынке, нефть восстанавливаться не собиралась и продолжала снижение, правда, повторю, даже из трейдеров за ней тогда мало кто следил.

Далее до весны ситуация развивалась ни шатко ни валко. И только весной прозвенел второй звоночек. Нефть уже вплотную приблизилась к 10$, как тогда говорили, это была себестоимость добычи в России. Случилось очередное снижение российской фонды, после чего кто-то из руководителей РБ (бывшая РТСБ) выступил аж по одному из федеральных каналов с призывом приходить скупать подешевевшие акции. Недели через две РБ обанкротилась, когда эта участь постигла МЦФБ, точно не вспомню, но тоже где-то в первом полугодии. Так что с этого момента мне ничего не оставалось, кроме как бездельничать и бухать.

Забавнее всего выглядела ситуация с весны до самого «дефолта». О возможности такого развития событий даже слушать никто не хотел. Когда я говорил о 15-18р за доллар, все дико пучили глаза и утверждали, что такого просто не может быть. Когда дедушка Ельцин сказал своё знаменитое «девальвации не будет, твёрдо и чётко, всё тут панимаиш просчитано», я это даже не воспринял как какой-то обман (и до сих пор не воспринимаю), только опрокинул очередную рюмку с мыслью «ну нафига он так шутит?». Последняя неделя вообще была весёлой. К пятнице ЗВР в результате массированных интервенций были практически обнулены. Потом эти ребята рассказывали, что боролись за каждый день спокойствия дорогих россиян, хотя, моё оценочное мнение, тупо сливали последние халявные баксы своим ребятам (большой привет видному оппозиционеру Алексашенко). Самое забавное, что в уикенд перед дефолтом, я бухал с человеком, «вхожем куда надо», и жутко пытал его этими вопросами. Он, даже будучи в слюни, не кололся, то есть реально не знал.

Ну а дальше случилось хмурое утро понедельника 17 августа. Остановка операций с ГКО, отказ крупных олигархических банков выдавать вклады (сейчас названия типа СБС-Агро даже вряд ли кто вспомнит), попытки их «штурма» вкладчиками, временная заморозка валютных вкладов в Сбере и прочие прелести жизни. К слову, сама девальвация не была такой страшной и внезапной, как её малюют. По курсу между 7 и 8 (точно не помню) баксы ещё можно было купить, и не один день (вот это я хорошо помню). Хотя очереди в обменниках были приличные, кто не пожадничал и послушал умного человека, потеряли не особо много.

Больше всего меня тогда вгоняло в уныние другое. Я не представлял, чем заниматься дальше, поскольку фьючерсные биржи легли, а торговать без плеча с моими скромными деньгами большого смысла не имело. Но в феврале 1999-го зашевелился фондовый рынок, быстро появились конторы, дававшие играть на ММВБ с плечом (мы это тогда назвали «синтетический фьючерс»), и всё понеслось по новой.

Если сравнивать с сегодняшним днём, не похоже вообще ничем. Сейчас народ в основном на шухере, тогда — только успел поверить в стабилизацию рубля (а она случилась в мае 95-го, до этого он непрерывно падал), потому ни о каком девале слышать не хотел. Более того, тогда царил небывалый оптимизм, 1997 год был первым, когда уже многие более-менее почувствовали результаты реформ. Сейчас царит скорее уныние, ибо люди уже по-настоящему начали чувствовать результаты путинских реформ. Тогда были низы по нефти, сейчас — cложно сказать, теоретически в 2020 году можем обновить низы 2016г, а можем и нет. К началу августа 1998 года М2 составлял 365.6 млрд рублей, ЗВР — 18.4 млрд долларов. Соотношение — 19.86 (при курсе около 6), примерно туда доллар и вырос. К началу июля этого года М2 составлял 47 348.2 млрд рублей, ЗВР — 518.3 млрд долларов. Соотношение — 91.35 (при курсе около 66). Соотношение М2/ЗВР - важнейший факторкурсообразования рубля. Так что, скорее, с событиями 1998 года можно сравнить уже случившийся обвал 2014.

( Читать дальше )

Отчет о движении средств на брокерском счете

- 16 августа 2019, 12:31

- |

Добрый день!

С 1 января 2020 года каждый инвестор, который имеет брокерский счет у зарубежного брокера, обязан будет сдавать Отчет о движении денежных средств. Правильно называется такой документ – «Отчет о движении средств физического лица – резидента по счету (вкладу) в банке за пределами территории Российской Федерации».

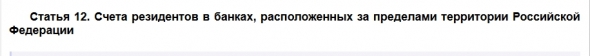

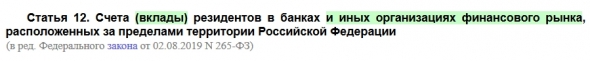

Все дело в том, что в Федеральный закон «О валютном регулировании и валютном контроле» были внесены изменения, которые вступают в силу с нового года (изменения вносятся Федеральным законом от 02.08.2019 г. № 265-ФЗ).

В частности, изменения коснулись статьи 12 указанного закона. Посмотрите ниже на фото, как изменилось название статьи…

( Читать дальше )

Семь типов тильта

- 16 августа 2019, 12:19

- |

Семь типов тильта по классификации Джареда Тендлера.

Тильт и причины сваливания в это состояние по классификации Джареда Тандлера бывают семи базовых типов.

Конечно, у каждого из попадавших в это состояние, есть свои нюансы и особенности, но так или иначе всегда есть преобладающая причина (форма), по которой тот или иной человек сваливается в состояние измененного сознания.

Знание своего типа тильта дают возможность подойти к решению проблемы, поскольку человек будет знать, какой ситуации ему следует опасаться и избегать.

1. Тильт несправедливости возникает, когда вы верите, что ваши дела обстоят настолько плохо, что это уже не честно. Вам кажется, что ваша удача хуже, чем это возможно согласно математическому ожиданию. В этот тип тильта впадают из-за затянувшейся проигрышной серии. И, в принципе, на большом промежутке времени с такой ситуацией может столкнуться каждый, это неотъемлемая составляющая работы на рынке, но в тильт несправедливости впадают не все.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал