Избранное трейдера Falcone

Предлагайте скальперские стратегии!

- 18 ноября 2016, 11:14

- |

Торгового робота получат бесплатно: идеолог торговой стратегии и ещё два самых активных участника.

Важно помнить, идея ничего не стоит до тех пор пока она не реализована!

PS Если вы очень жадный человек и вам очень жалко делиться со своей «супер-гениальной» идеей, то тихо проходите мимо. Ваши комментарии никому не интересны.

Приветствуются только креативные идеи!

Совместно всегда легче и быстрее добиться большего результата!

Хватит писать статьи о политике. Давайте займемся нормальным делом — алготрейдингом!

PPS Данное мероприятие мы ещё ни разу не проводили. Если пройдет нормально, повторим!

Всем профита!

- комментировать

- ★16

- Комментарии ( 81 )

Ахтунг! Лохотрон на сМарт-лабе.

- 18 ноября 2016, 09:26

- |

В статье предлагается использовать простую стратегию, если последняя свеча на каждом из четырех таймфреймов вверх, то покупаем, если вниз, то продаем. Несколько минут на составление простейшего кода MQL4:

//+---------------------------------------------------------------+

//| Лохотрон.mq4 |

//| TT |

//| |

//+---------------------------------------------------------------+

int ticker;

int Signal;

datetime BarTime;

void OnTick()

{

// Условие для лонга

if (iClose(NULL,PERIOD_H1,1)> iOpen(NULL,PERIOD_H1,1) &&

iClose(NULL,PERIOD_M30,1)> iOpen(NULL,PERIOD_M30,1)&&

iClose(NULL,PERIOD_M15,1)> iOpen(NULL,PERIOD_M15,1)&&

iClose(NULL,PERIOD_M5,1)> iOpen(NULL,PERIOD_M5,1)) Signal=1;

// Условие для шорта

if (iClose(NULL,PERIOD_H1,1)< iOpen(NULL,PERIOD_H1,1) &&

iClose(NULL,PERIOD_M30,1)< iOpen(NULL,PERIOD_M30,1)&&

iClose(NULL,PERIOD_M15,1)< iOpen(NULL,PERIOD_M15,1)&&

iClose(NULL,PERIOD_M5,1)< iOpen(NULL,PERIOD_M5,1)) Signal=-1;

// Шорт

if (OrdersTotal()==0 && Signal==-1)

{

ticker=OrderSend(Symbol(),OP_SELL,0.1,Bid,10,0,0);

BarTime=iTime(NULL,PERIOD_M5,0);

}

// Лонг

if (OrdersTotal()==0 && Signal==1)

{

ticker=OrderSend(Symbol(),OP_BUY,0.1,Ask,10,0,0);

BarTime=iTime(NULL,PERIOD_M5,0);

}

// Закрываем через 5 минут

if (OrdersTotal()>0 && BarTime!=iTime(NULL,PERIOD_M5,0))

{

if (Signal==-1) OrderClose(ticker,0.1,Ask,10);

if (Signal==1) OrderClose(ticker,0.1,Bid,10);

Signal=0;

}

}

Результат на EURUSD с 01.01.2016. Таймфрейм M5. Спред минимальный, 0.2 пункта, без комиссий.( Читать дальше )

Простая безиндикаторная стратегия «4 близнеца»

- 17 ноября 2016, 18:06

- |

Безиндикаторные стратегии торговли опционами популярны среди трейдеров, так как они подходят не только для профи, но и для новичков. Для работы по ней нужен только обычный ценовой график и немного внимательности. Простая стратегия опционов без индикаторов — «Четыре близнеца», она основана на графическом анализе и предназначена для торговли по тренду.

Наиболее эффективна стратегия на торговой платформе Verum Option, так как здесь очень удобный интерфейс, большое количество активов и есть возможность выбрать вид графика «японские свечи».

Какими опционами торговать? Лучше всего подходят парные опционы Pairs, обычные Binary или краткосрочные 60 Sec в максимальным сроком экспирации (5 минут).

Сколько вкладывать в каждую сделку? Все зависит от вашего депозита, однако рекомендуется инвестировать не более 7% от общей суммы. Минимальная ставка по опционам в Verum Option равна 1 доллар.

В чем смысл стратегии? В том, чтобы поймать момент, когда тренд наиболее устойчивый. Ведь если вы будете знать, в какую сторону в ближайшее время будет двигаться цена рыночного актива, то сможете заработать прибыль без особого труда.

Безиндикаторные стратегии хороши тем, что позволяют смотреть на чистый график и получать качественные сигналы без задержек (как это бывает в случае с индикаторами). Один из наиболее точных и в то же время простых способов спрогнозировать направление цены — это анализ сразу четырех графиков с разными таймфреймами по одному и тому же активу:

( Читать дальше )

Илья Гадаскин. Алгоритмическая торговля

- 12 ноября 2016, 11:53

- |

Аноним проверил 412 тысяч товаров на Aliexpress и доказал, что на распродаже 11.11.16 наивно ждать скидок

- 11 ноября 2016, 20:54

- |

( Читать дальше )

Дайджест EXANTE за октябрь

- 07 ноября 2016, 19:02

- |

Друзья, прошел еще один месяц осени, и мы его провели на полную! В октябре у нас произошло несколько важных и интересных событий. Если вы что-то из этого пропустили, не беда – мы специально для вас сделали небольшой дайджест главных новостей EXANTE. Итак, давайте вкратце пробежимся.

Прошлый месяц мы начали со знакового события для нашей компании. 6 октября EXANTE получила членское место на фондовой бирже Мальты (MSE)! Что же такого особенного в членстве на бирже, спросите вы? В первую очередь, это дает массу преимуществ нашим клиентам: теперь у них есть прямой электронный доступ к привлекательным государственным облигациям и акциям крупнейших компаний Мальты. Если вам интересно узнать больше о MSE, ее истории и зарегистрированных компаниях, читайте обзор, который мы для вас приготовили. Фотографии с приема на бирже в Валлетте смотрите

( Читать дальше )

Этот безумный безумный финансовый мир либо история одного грааля))

- 07 ноября 2016, 17:41

- |

Это событие можно смело на языке трейдеров назвать популярным словом паттерн, торговая система либо вовсе Грааль! Тот самый, который многим не дает покоя! Его даже можно было бы назвать строкой из известной песни Слепаков: а что бл… ь если нет..?

Как же он выглядит? Рассмотрим на примере знакомого и показательного актива, на индексе широкого рынка SP500!

На стороне этого рынка давно и не безуспешно играют три очень влиятельных игрока хеджера: ФРС, ЕЦБ, Банк Японии! Благодаря им этот актив имеет устойчивый восходящий тренд! Однако безоткатный рост это слишком примитивно поэтому для публики периодически устраивают шоу!

За это время на сцене отметились следующие персонажи-события: понижение инвест рейтинга США, фискальный обрыв(разрыв), проблемы греческих долгов и банков, игры с госдолгом США, Брексит в конце концов и.т.д!

И каждый раз картина маслом. За месяц до события ИКС «независимыми и беспристрастными» СМИ начинается, вперемешку с истерией, нагнетание страха. Рынки под натиском авторитетных аналитиков корректируются в среднем на 5% в ожидание армагедона! Но в самый ответственный момент появляется герой в маске и всех спасает) После чего рынки не только возвращаются к точке начала коррекции, но и обновляя хаи идут выше, хотя принципиально ничего не изменилось. И так из года в год, что могло вам принести тысячи, сотни и даже миллионов долларов! Вот и сейчас история повторяется! На этот раз инфоповодом стало избрание президента США, даже ФБР не удержалось и включилось в игру)

Как же долго это будет продолжаться? Очевидно до тех пор пока сохраняется статус кво! Так будет наверное и в это раз ведь имя будущего президента-женщины уже и так все знают!

Вот только хочется спросить: а Что Бля… ь Если Нет???

аналитикам на заметку!

- 02 ноября 2016, 22:04

- |

По этому посчитал, что мои пять копеек повлияют на тех, кто занимается аналитикой, и они будут более осторожны в своих выводах.

Речь идет о том, что масштаб подтасовок фундаментальных данных таков, что вы даже и не можете себе представить,

и реально мы живем в настоящей матрице — нам на глаза надвинули бровки и мы несмотря на ВАДА и допинг олимпиадский, подтасовки данных по безработице… ХМ, это же нефть!

Ок. вот энергетический отчет компании БиПи летний.

с офсайта, как положено..

А! кхм, кто неусидчив, предупреждаю — буков будет много!

погнали!

по мнению экспертов BP запасы нефти за прошлый год сократились всего-то на 0,15%, с 239,74 до 239,4 млрд тонн.

И дана подробная статистика по странам: всего 50 первых стран по классификации мощностей добычи и потребления.

Барабанная дробь! у сорока одной страны, доказанные запасы не изменились ни на литр!

проверьте сами, и лезем дальше в кроличью нору

( Читать дальше )

4 года трейдинга по чтению ленты. Объемы

- 01 ноября 2016, 20:15

- |

Только наблюдения:

1)Цена может упасть и вырасти на ЛЮБОМ объеме

2)Ключевые развороты далеко не всегда сопровождаются мощным всплеском объемом. Все может пройти в тишине

3)Цена может штурмовать хай на колоссальном спросе, не взять его — и упасть. Затем при следующем подходе к этому же хаю спрос будет еще колоссальнее — но цена опять не пробила его толком — и опять упала — к тем же отметкам, куда и после первого неудавшегося штурма. Вроде спрос огромен, он прогрессирует. Но как вы думаете, куда пойдет цена?) И самое главное — почему?)

4)Никогда невозможно точно понять — аномально огромный объем, который только что прошел по ленте — что это именно? Кто-то сделал сверхпокупку или закрыл старый шорт? Единственное, что вы можете сделать — продумать оба сценария и сделать выводы. Затем дать цене время подтвердить одну из версий

5)Объем бывает глупый, а бывает умный. Но фишка в том, что никогда в моменте нельзя на 100% точно сказать, что глупый точно потеряет деньги, а умный заработает. Возможно, глупый объем, где человек рискнул всем на эмоциях, сыграв большим лотом — в итоге сделает ему деньги. Да, по случайности. Да, этот игрок (или группа игроков) не поняли общей ситуаций, но они все равно локально оказались правы. Просто потому что цене все равно туда идти. И тоже самое верно с умным объемом. Он может быть набран технично, с выжиданием, точечно. И все равно потерять деньги.

( Читать дальше )

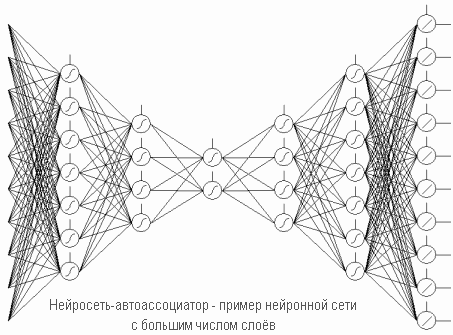

Про нейросети.

- 01 ноября 2016, 15:02

- |

На досуге почитал про них, просто хочу поделится впечатлениями полного нуба.

Надо заметить, что нормального введения в нейросети я вообще не нашел. Все что он их пишется в рунете — это либо вообще днище, либо что то восторженное, типа «о, посаны, я понел, нейросети рулят» типа такого:

smart-lab.ru/blog/353748.php

это, кстати, превалирующий на смартлабе «паттерн», либо сразу начинается сложная, математическая хренотень, что тоже обычно говорит о том, что автор в теме нулевой, и пытается рисануться, в надежде что никто не будет разбирать его каракули.

Короче, пока я предполагаю следующие вещи.

Нейросетевые модели имеют право называться таковыми с очень большой натяжкой. Они не имеют почти ничего общего с реальными(биологическими) нейросетями, в силу следующих допущений:

1) Нейрон может иметь несколько аксонов. Очень распространенная архитектура:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал