Избранное трейдера Falcone

Выбор системы Управления Капиталом для Новичка, Часть 3

- 20 сентября 2016, 12:39

- |

Добрый день, Коллеги!

Данная статья является продолжением разговора, начатого здесь:

Часть 1: http://smart-lab.ru/blog/349998.php

Часть 2: http://smart-lab.ru/blog/350673.php

Рассмотрим систему Управления капиталом «PoE» — Procent Of Equity.

Суть системы: Перед входом в каждую сделку определяется сумма, доступная для системы, с учетом параметра «Процент Эквити» (РоЕ). Затем рассчитывается количество контрактов/лотов, доступное для входа в позицию. Если Рое > 100%, это значит, что система будет торговать с плечом = РоЕ/100%.

Если система торгует удачно и размер депозита увеличивается, то и увеличивается количество контрактов/лотов.

И наоборот, с уменьшением размера депо уменьшается размер сделки.

Это основное принципиальное отличие УК «РоЕ» от торговли по УК «одним контрактом/лотом», в котором торговля ведется постоянным количеством контрактов/лотов.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Рэй Далио: инвесторы в облигации могут обнулиться

- 19 сентября 2016, 23:16

- |

15 сентября Рэй Далио опубликовал отчет под названием «Механика рынков или почему инвесторы будут шокированы, когда процентные ставки начнут расти». В этом отчете Далио отмечает, что Федеральному резерву следует очень осторожно подходить к увеличению процентных ставок. Причем Рэй подчеркивает: о-о-о-очень осторожно.

«Вероятность относительно больших убытков в бондах беспокоит нас, потому что в облигациях не было медвежьих рынков десятилетиями. Устойчивость к такого рода движениям не тестировалась.»

Далио в некотором роде делает предупреждение Джанет Йеллен и Федеральному резерву:

«Будьте осторожны с ужесточением денежно-кредитной политики, избегайте ужесточения более быстрого, чем рынки смогут переварить»

Когда цена незначительно колеблется, как это было в последние годы, инвесторы обычно фокусируются на доходности облигации. По мере того, как доходность уменьшается, обнуляя прибыль инвестора, возрастает чувствительность цены облигации к изменению процентных ставок, что может существенно повлиять не весь портфель. Когда инвестор видит, как улетучивается его доходность в результате нежелательной переоценки, его внимание смещается к цене облигации. Если движение цены — нежелательное, то влияние на весь портфель может сильно возрасти.

( Читать дальше )

Сургутнефтегаз ап. На что стоит обратить внимание

- 19 сентября 2016, 14:14

- |

Хотел бы сразу отметить, что данная бумага является крайне интересной для долгосрочных инвестиций, в виду не плохой ликвидности и дивидендных выплат.Так же она как правило входит в портфели многих крупных фондов.

Теперь по ситуации на данный момент. Хочу обратить ваше внимание, что бумага росла с 2009 года и в 2015ом показала максимум в районе 48р, все дивидендные проливы бодро выкупались и только в этом году гэп после отсечки закрыт не был + на графике мы можем увидеть двойную вершину.График — месяц.

Таким образом Сургутнефтегаз ап может стать претендентом № 1 в инвестиционный портфель. Сразу хочу сказать, что время инвестиций еще не пришло т.к рынки по всему миру находятся на своих исторических максимумах и риски серьезной коррекции ни кто не отменял.Как я уже писал в своих предыдущих блогах день и час подобного развития ситуации не знает ни кто, так что тем кто предпочитает торговать долгосрок нужно просто набраться терпения.

( Читать дальше )

Лягушка в кастрюле: непрерывная информация и моментум

- 19 сентября 2016, 13:09

- |

Перевод.

Мы тестируем гипотезу лягушки в кастрюлю (ЛВК), которая гласит, что инвесторы невнимательны к информации, которая непрерывно поступает в небольших количествах. Интуиция подсказывает нам, что ряд частых постепенных изменений привлекает меньше внимания, чем нечастые, но драматические повороты. В соответствии с гипотезой ЛВК, мы обнаруживаем, что непрерывная информация вызывает длительный застой, который не меняется в долгосрочной перспективе.

Моментум медленно падает от 5,94% по акциям с непрерывным потоком информации в период формирования до -2.07% для акций с дискретной информацией за аналогичный период формирования. Широкое освещение СМИ соответствует дискретной информации и смягчает сильный моментум, который приходит вслед за непрерывной информацией.

Что касается вареной лягушки, то это анекдот, описывающий лягушку, попавшую в кастрюлю с водой. Если лягушку посадить в кипяток, она сразу выпрыгнет. Однако если ее поместить в холодную воду, которая медленно нагревается, она не заметит постепенного изменения температуры и сварится.( Читать дальше )

Как я покупал дно 2008-2009

- 19 сентября 2016, 12:13

- |

По весне разбирал свои бумажные архивы и нашел пачку бумаги с распечаткой всех моих сделок на ММВБ в период с октября 2008 по июль 2009. Времена были волатильные, несколько месяцев я много торговал интрадей, и пачка бумаги оказалась довольно толстой ;) Посидел, полистал, повспоминал. Прошло 8 лет, в памяти остались только самые яркие моменты, а тут многое всплыло как наяву: вспомнил кренделя, что выделывала ММВБ с Куклом ВЭБом во главе, жуткие запилы, запреты шортов, стоп-торги и т.д.

Трейдерский состав меняется быстро, и я подумал, что многие из нынешних трейдеров тогда еще не торговали. Ну и решил, что надо написать пост, может кому-то будет интересно или даже полезно. Грааль там трудно найти, но опыт (даже чужой) — это всегда опыт. Особенно в ситуации, когда нас всех пугают повторением кризиса.

Сначала хотел написать подробный пост о тех временах — как я их торговал, что думал и как менялся мой подход, — но потом понял, что не потяну. Событий было слишком много, думал я тоже много, получалось слишком длинно и занудно. Да и лень было писать такую огромную телегу, чего уж греха таить ;) Но совсем не делиться опытом нельзя (я альтруист по убеждениям, просто — ленивый альтруист) и поэтому решил написать хотя бы краткую выжимку. А если у кого-то будут вопросы, попробую ответить в комментах.

( Читать дальше )

Чем мне ещё запомнится Эпоха Путина. (много фото)

- 18 сентября 2016, 22:37

- |

мост через Волгу в Ульяновске

( Читать дальше )

Выбор системы Управления Капиталом для Новичка, Часть 2

- 18 сентября 2016, 20:04

- |

Добрый день, Коллеги!

Данная статья является продолжением разговора, начатого здесь: http://smart-lab.ru/blog/349998.php

Итак, мы уже знаем, что есть система Управления капиталом (УК), называемая «торговля 1 контрактом/лотом».

Для того, чтобы разобрать другие популярные системы УК, нам необходимо познакомится с трудами Ральфа Винса и понятием «оптимальная F». Советую прочитать его книги «Формулы управления портфелем» и «Математика управления капиталом».

Система Управления Капиталом «оптимальная F».

Р.Винс рекомендует, во-первых, «не торговать, пока не будет убедительных доказательств того, что рыночная система, по которой Вы собираетесь торговать, прибыльна, т.е. имеет положительное математическое ожидание». Математическое ожидание является суммой, которую вы можете заработать или проиграть, в среднем, в каждой сделке.

В отношении управления капиталом очень важно понимать, что при игре с отрицательным ожиданием нет схемы управления деньгами, которая может сделать вас победителем. Если вы продолжаете играть, то независимо от способа управления деньгами, вы проиграете весь ваш счет, каким бы большим он ни был в начале.

( Читать дальше )

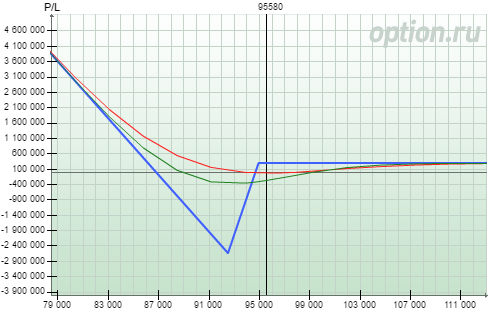

Продажа непокрытых опционов vs пропорциональный обратный спред

- 18 сентября 2016, 19:28

- |

Возьмём текущую ситуацию: до экспирации 32 дня, RTS-12.16 = 95 580

Продажа волатильности (пут 95: -100 шт.)

Преимущества:

- прибыль на экспирацию +35% (хорошую часть прибыли можно зафиксировать в любой момент)

- тета +0.45% в день

- возврат к 95 580 по RTS-12.16 (после роста) гарантирует прибыль (при условии IV = const)

- необходимость точной идентификации разворота

- крымский гэп

Покупка волатильности

- пропорциональный обратный пут спред (пут 95: -900 шт., пут 92.5: 1255 шт.)

- ставка на правый хвост с фиксированной ограниченной доходностью

Преимущества:

- дельта-нейтральная позиция

- можно выравнивать дельту и ловить разворот хоть целую неделю

- встроенная защита от лебедей

( Читать дальше )

Автоматическая размета уровней поддержки сопротивления внутри дня

- 18 сентября 2016, 07:20

- |

При торговле внутри дня широко используются уровни поддержки сопротивления. Набор роботов разметки уровней строит их на графике цены в автоматическом режиме.

Каждый робот из набора размечает на графике уровни поддержки и сопротивления. Сигналом на вход в сделку является стандартный тест уровня. От уровней поддержки открываются длинные позиции, от уровней сопротивления — короткие.

Демонстрация работы:

( Читать дальше )

Рецензия на книгу "ПОЛНОЕ РУКОВОДСТВО ПО ПРОДАЖЕ ОПЦИОНОВ Как продажа опционов может привести к стабильному доходу на медвежьих и бычьих рынках Второе издание (с сокращениями))"

- 17 сентября 2016, 23:33

- |

Поэтому содержание этой книги вполне доступно к пониманию даже тех, кто ни разу не купил и не продал хоть какой-нибудь захудалый опцион.

В целом книга рассчитана на продавцов западных рынков, наш опционный рынок существенно уже, поэтому ряд глав и разделов книги можно просто пролистать.

Легко можно опустить главу 2, где предоставлена вводная информация, что же такое фьючерсы.

Из раздела «Анализ рынка и продажа опционов» главы 11, 12 и 13 так же совершенно бесполезны с точки зрения нашего рынка, на котором нет опционов на сезонные товары типа кофе, бобы и т.п.

Все остальное рекомендуется для прочтения как совсем новичкам, так и более опытным продавцам опционов, если, конечно, вас не зовут Сергей Елисеев или Илья Коровин.

Хочу обратить внимание начинающих, что при прочтении книги следует учесть, что в книге рассматриваются опционы как на акции, так и на фьючерсы. На нашем рынке торгуются только опционы на фьючерсы, которые могут быть либо расчетные либо поставочные. И еще, в книге под часто упоминаемом словом маржа понимается гарантийное обеспечение.

Ну и последнее. Грааль в данной книге не представлен.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал