Избранное трейдера Falcone

3 опционные стратегии для "спокойного" рынка

- 31 марта 2016, 11:09

- |

Периоды низкой волатильности на рынке, являются худшим временем для продавцов опционов. Когда рынки спокойны, опционные премии маленькие — это означает, что продать опционы далеко от текущей цены практически невозможно.

Так что же делать опционному трейдеру!? Конечно же, оставаться активным, соблюдать размер позиции, это важные моменты, но все же, как торговать в такие периоды?

Давайте рассмотрим три опционные стратегии, которые вы можете использовать в периоды «затишья» на рынке:

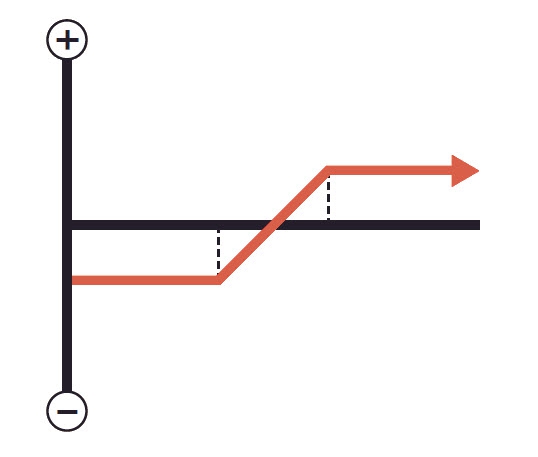

1) PUT/CALL дебетовые спреды

Покупайте спреды, рассчитывая на направленное движение цены актива, например, на перекупленность или перепроданность. Используя дебетовые спреды, ориентируйтесь на стоимость около 50% от разницы цен между страйками.

Не берите много риска в одной позиции, пробуйте несколько вариантов, с обеих сторон от текущей цены.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 10 )

Про неадекватных выскочек и осторожных Бывалых...

- 27 марта 2016, 00:14

- |

Гипотеза о существовании подобного феномена была выдвинута в 1999 году Джастином Крюгером и Дэвидом Даннингом, которые при этом ссылались на высказывания Чарльза Дарвина («Невежество чаще рождает уверенность, нежели знание») и Бертрана Рассела («Одно из неприятных свойств нашего времени состоит в том, что те, кто испытывает уверенность, глупы, а те, кто обладает хоть каким-то воображением и пониманием, исполнены сомнений и нерешительности»).

( Читать дальше )

есть ли Граали и почему реальноработающие никто не палит даже за много денег?)

- 25 марта 2016, 15:08

- |

(от «енота-бобер»)

я решил написать общий ответ для всех с подобными вопросами (ради потешить свое эго)

Итак

есть такая игра — на клеточном листе тетрадки — «захватчики» или что-то подобное называется:

много играли в такие и подобные игры оффлайн в наш безгаджетную школьную «эпоху учебы с привкусом гранита»))

и меня всегда занимал вопрос — почему один из наших учеников в школе всегда побеждал весь класс в эту тетрадную игру

— потом появился второй ученик в классе и так же делал всех остальных -без исключений!!!

казалось бы простая игра и тут нет места хитрости — но как выяснилось там есть такой порядок действий что один всегда побеждал другого -вопрос ВРЕМЕНИ. и как я потом узнал те двое «вечновыигрывающих» одноклассников однажды обменялись чем-то ценным — один другому взамен и спалил «правила победы» в этой игре и потому в классе всегда было в этой игре уже два «вечных» победителей — но они так и нерассказали мне эти простые правила быть на коне всегда относительно соперников.

( Читать дальше )

Случайность цен: Давайте проанализируем и посмотрим

- 25 марта 2016, 08:04

- |

Если мы хотим строить прибыльные торговые системы, то надо понимать – случайны ли цены на рынке и или нет, есть ли разница между случайным блужданием и движением цены и в чем оно состоит?

Для более подробного изучения этого вопроса решил быстренько написать небольшую программу и визуально проанализировать.

На графике верхняя и средняя область (а нижний объем) — это свечные графики цены по ES. Один из них построен по реальным ценам, второй по случайным значениям. Как думаете какой из них реальный и почему?

Подумали? Вот ответ, на верхнем — реальные цены, а на среднем — случайное блуждание. На сколько они схожи или отличаются и в чем? Прошу высказываться! ;)

Для желающих «побаловаться» и покопаться поглубже предлагаю скачать мою программку вот тут https://cloud.mail.ru/public/35qz/rAuePAS63 (вирусов нет). Для работы требует .net 4.5 у кого нет могут установить от сюда

( Читать дальше )

Дневник спекулянта или лень, которая привела меня к успеху.

- 24 марта 2016, 22:12

- |

Всем привет, меня зовут Георгий и я … Трей…, спекулянт. Я думаю, что большинство читателей смарт-лаб, пришли в трейдинг в поисках лучшей, более комфортной жизни. Многие обломались и лишь единицы смогли добиться цели. А цель у всех одна — это работать дома в свободное время, много путешествовать, не в чем себе не отказывая. Вступив на эту тропу, более 10 лет тому назад, я был был амбициозным распиздяем, который велся на все маломальские темы. Первым опытом была форекс контора манирейн. Поведясь на семинар, где четко было показано, что имея 100usd, я смогу торговать объемом валюты в 500 раз превышающий депозит, робко взялся за дело. Просадив первые 500usd за 14 минут, я устроился сис.админом в ближайшую от дома контору. Но идея легкой добычи не покидала меня не на минуту. Годы подряд на работе я тестировал различных форекс роботов, тысячи различных стратегий, не раз был одурманен случайностью. Первый серьезный куш, был получен, когда банк швецарии привязал франк к евро, тут я не растерялся и на всё плечо купил евро. заработав на этом 10000usd, за 2 недели, правда куш выводил в кэш в течении года. Полностью потеряв доверии к форекс конторам, взялся за ммвб. Открыл счет в альфе и начал скальпировать сбером. Тут начал понимать, что прирост депозита в 1-2% месяц это уже не плохой результат. В итоге слил все. перешел работать на себя, открыл контору, денег стало больше, проблем еще больше. Взял паузу. Понял, что главное… Главным оказалось:

( Читать дальше )

Торговые приемы(паттерны) работы с флэтом(видео)

- 24 марта 2016, 20:52

- |

Приветствую всех шортистов и лонгистов!

Сегодня решил закинуть еще один свой видос, где немного рассказываю о том, как я работаю с флетом. Однако очень важно сказать, в данном видео дается некий шаблон, который обязательно нужно облепить разными важными нюансами, которые не расскажешь у доски, их нужно увидеть, пропитаться ими и т.д. Поэтому после просмотра этого видео, вам обязательно нужно полистать графики и посмотреть, как это происходит на самом деле и вы поймете, что в данном видео сказаны реально работающие паттерны! Как мне сказал один трейдер, пока человек не переспит с этим паттерном 1001 ночь, для него любой паттерн полностью бесполезная информация!P.S. смотрите также видео посвященные объемно кластерному анализу:

Первая часть - http://smart-lab.ru/blog/317658.php

Вторая часть - http://smart-lab.ru/blog/317885.php

Третья часть - http://smart-lab.ru/blog/318092.php

Паттерны работы по тренду - http://smart-lab.ru/blog/316539.php

Территория заблуждений. Маркетмейкер и опционы

- 24 марта 2016, 14:45

- |

Мне уже надоело опровергать рыночные «прописные истины», которые утвердились в сознании трейдеров с лёгкой руки «домашних академиков». Маркетмейкер — это не какое-то абстрактное зло, против которого бесполезно бороться, маркетмейкер — ваш друг и помощник. Не будь маркетмейкера, вы бы на обычной бирже даже на достаточно ликвидных инструментах увидели бы за день столько гэпов, сколько не видели их за год. Единственная обязанность ММ — обеспечение ликвидности, всё остальное можно записать в права.

Мне уже надоело опровергать рыночные «прописные истины», которые утвердились в сознании трейдеров с лёгкой руки «домашних академиков». Маркетмейкер — это не какое-то абстрактное зло, против которого бесполезно бороться, маркетмейкер — ваш друг и помощник. Не будь маркетмейкера, вы бы на обычной бирже даже на достаточно ликвидных инструментах увидели бы за день столько гэпов, сколько не видели их за год. Единственная обязанность ММ — обеспечение ликвидности, всё остальное можно записать в права.( Читать дальше )

Бектестим направленную торговлю опционами и сравниваем (результаты) с торговлей фьючерсом (RI)

- 19 марта 2016, 23:33

- |

Все мы знаем, на уровне здравого смысла, что опционы это круто. Особенно бинарные.

По заявлениям сектантов, познавший их внутреннюю нелинейную сущность уже никогда не станет прежним не вернется торговать линейными инструментами. Впрочем, по их словам, опционы — это добро и свет не только для избранных — любой дремучий аксакал торгующий по тренду уже сейчас может воспользоваться их благодатью.

Убедитесь сами — берем месячный RI OTM Call со страйком на расстоянии 10000 от текущей цены стоимостью ~500. Если фьюч делает +2500, опцион стоит уже ~1000 (профит +500). Если фьюч делает -2500, опцион стоит 250 (убыток -250). Можно и продолжить! В пределе, что бы цена ни вытворяла, наш убыток ограничен 500-ми, а профит вообще неограничен!.. правда опцион теряет в стоимости приметно 25 пунктов в день, но подобная фигня ведь никого не остановит, нэ?

Пытаемся придерживать раскатившуюся губу и думаем — как лучше воспользоваться этой благодатью в наших корыстных целях...

Самое простое(имхо) — взять замшелого трендового робота и заменить в нем покупку фьюча на покупку ОТМ опциона.

Теперь нужно прикинуть, какой страйк лучше покупать… ATM медленнее распадается, но обладает меньшим эффектом усиления плеча… дальние OTM наоборот — плечо усиливают хорошо, но распадаются быстрее.

Тут бы порыву и конец, ибо софт позволяющий подобную страту запрограммировать и протестировать мне неизвестен, а если и существует, то стоит наверняка столько тысяч долларов, сколько я еще не заработал. Про трудности с оценкой качества подобного бектеста и сбором истории котировок я уже молчу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал