Избранное трейдера Falcone

элементарно Ватсон.

- 12 января 2016, 04:23

- |

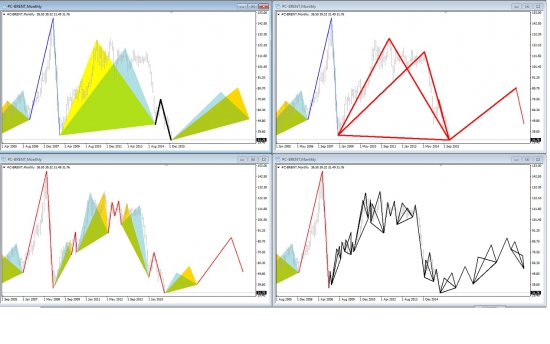

Ваша обожаемая нефть

это детальный разбор всего птичего полета этой дряни на 3,5-4 года

именно из — за черных птиц всякие балбесы толдычат о том, что рынок непредсказуем и хаотичен, они не могут понять элементарное, — должна быть соблюдена волотильность во времени и потому хрен вам а не равномерные движения хрен вам а не постоянный тренд

но самое смешное, выкинув модели — оставить просто Гартли и получим элементарную бабочку, но в этом случае она не будет чисто медвежей, эта бабочка — обыкновенная переходная модель в большой ABCD

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 24 )

Разные подходы для работы внутри дня.

- 10 января 2016, 22:16

- |

Итак первая стратегия, которая дает точки входа не каждый день но по количеству планируемому прохождению пунктов гараздо больше чем вторая.Средняя ATR индекса РТС 2000 пунктов, при входе в сделку от уровня на часовике, ожидаемая цель 1000 пунктов, может чуть больше если рынок позволит.Плюсы от этой стратегии, не нужно постоянно следить на ходом эмитента и сидеть за монитором, точки входа бывают не часто.Отработка уровней на часовиках дело иногда долгое,(остановка, проторговка, закрепление), при этом ложные движения в виде пробоев цепляют за внимательность и вынуждают быть собранным и не лезть в рынок необдуманно.Возьму скрин для наглядности и выясним сколько было реальных заходов для сделок с 18го декабря по 4 января.Ну и как оказалось 14 наглядных точек входа, но это не означает что трейдер будет везде входить, позиция держится от установленных целей как на часовике так и на дневке или по ключевым ценовым диапозонам...80000 не пробили значит пойдем отретестим 75000, у кого то и такие мысли…

( Читать дальше )

Стратегия усреднения стоимости М. Эдлсона

- 10 января 2016, 21:47

- |

Но немногие знают альтернативный способ усреднения, предложенный американским ученым М. Эдлсоном.

Предположим, вы хотите в течение 1 года инвестировать 1200 рублей в какую-то акцию. При этом стоимость вашего портфеля в 1-ый месяц должна составлять минимум 100 руб., во второй — минимум 200 руб., в третий — минимум 300 руб.… в двенадцатый месяц — минимум 1200 руб.

Это будет целевая стоимость портфеля. Если фактическая стоимость портфеля в определенный день месяца будет ниже целевой, осуществляются покупки на разницу между целевой и фактической стоимостью. Если фактическая стоимость портфеля будет равна или выше целевой, покупки не осуществляются.

( Читать дальше )

Забавы молодости

- 10 января 2016, 19:22

- |

Пример

— Лет 8 назад «зажигал» на форумах Альпри и Форекс клуба в ветках фунта.

Успех выл просто феноминальный

Секрет успеха был настолько примитивен, что до сих пор смешно.

Разбираясь с опционными уровнями заметил один парадокс, и заметить его позволила простенькая программка BetSyndicateOptions v2.00 — инструмент для анализа опционов

программа работала элементарно

— ежедневно скачиваешь архив СМЕ, загоняеш его в программку и она выдает результат пороторговки текушего дня.

Скажем опционы пут — и среднесрочный тренд вверх, обычно выбирал объем не менее 50 контрактов

скажем фунт проторговали на следующий месяц в 58 страйке и на текущий день дельта составляла 1,26

( Читать дальше )

ОФЗ на долгосрок ( 3 года)

- 09 января 2016, 21:03

- |

Вошел в ряды ИИСовцев и решил прикупить ОФЗ на долгосрок

Взял 29011 ( по 102,89) и 29006 (по 103,25 от номинала соотвественно)

Почитал ветки на смарте и понял, что переменный купонный доход это в своём роде ловушка.

Высчитал выплаты на следующий перод (6 месяцев) ставку RUONIA и получилось в районе 13,5%, т.к облигации торгуются от номинала выше 3%, то есть риск, что они упадут до номинала, через полгода, а там и вовсе неизвестность.

В связи с этим вопрос :

— Подождать полгода и продать далее купить с меньшим % доходом но фиксированные или продать в ближайшие дни и сразу купить с фиксом?

— При покупке я заплатил НКД, могу ли я потерять, если продам по той же цене

Очень жду комментарий опытных людей

Больше 6000 % за 4 дня торговли

- 07 января 2016, 19:09

- |

История такова что я уже несколько раз безуспешно пытался поймать разворот USDJPY, закидывал 2-3 тысячи и заходя на все плечи(1-500) сливал.

Но вот 31 декабря закинув очередные 2000 р, получив на счету 1816 рублей после снятия комиссии, за шортил 2 лота по 0.05. 1 лот отмаржинколили, но вот второй (когда уровень маржи был меньше 30%) сохранился и 4 января меня ждал приятный сюрприз. Я расставил отложенные заявки, таким образом чтобы при походе цены в мою сторону лоты добавлялись на полную котлету — почти все движение мое плечо было 500.

Вообщем проснувшись я увидел на счету порядка 10 000 р, потом закрыв заявки и дождавшись небольшого отскока я опять зашортил и получил уже 16 000. Далее скальпил и добил до 30 000 за пару дней. Вот сегодня еще зашортил USDCAD — как оказалось очень вовремя — удвоился (здесь уже на всю котлету не заходил)

Вот так за 4 дня торговли я сделал больше 6000%

( Читать дальше )

Бэнкинг по-русски: Как сохранить сбережения часть вторая...

- 05 января 2016, 20:33

- |

врезка:

----

Экономика примерно такая — берем 10 млн руб — разбрасываем на рублевые депозиты под 12% (в среднем)

имеем 1% в мес мес или 100 тыс руб и это мы делаем максимальной закладкой на распад опциона (максимальная просадка)

Еще на 500 тыс-1 млн руб набираем соответствующих колов (опцион на покупку фьючерса на доллар) из ближнего месяца и держим их в ожидании выхода в деньги (около денег).

при возникновения потенциального кейса для шорта — продаем не колы, а соотвествующий фьюч.

соотношения подбираем каждый себе сам — моя стратегия на 10 млн руб 500 колов и 650 фьючей лимит шорта

При подобной синтетической конструкции — мы имеем:

— основной капитал в рублях, на счетах в банках застрахованных АСВ

( Читать дальше )

Прибыльная стратегия краткосрочной торговли на основе объемов

- 05 января 2016, 12:50

- |

Объемы дают ценную информацию о намерениях покупателей и продавцов, а также о возможностях диверсификации. Но они представляют собой и одну из загадок трейдинга.

Объемы дают ценную информацию о намерениях покупателей и продавцов, а также о возможностях диверсификации. Но они представляют собой и одну из загадок трейдинга.

Почему алгоритмические системы не используют объемы? Все они используют цену, но редко учитывают объемы при принятии решений. Исключение могут представлять разве что наиболее ликвидные акции или фьючерсные контракты. Но объемы дают трейдеру обилие информации, поэтому их учет в стратегии торговли может быть полезен для диверсификации.

Классический графический анализ говорит, что повышение объемов подтверждает тренд, а рост цены на падающих объемах открывает возможности для продажи. Это разумно. Но рассматривать дневной объем по отношению к предыдущему дню было бы ошибкой. Лучше учитывать средний объем, но этот параметр запаздывает, поэтому информация, которую дают объемы, будет не совсем своевременной. На большинстве рынков объемы снижаются в летний период, когда многие инвесторы уходят в отпуска. Кроме того, объемы меняются в течение дня: традиционно, самые высокие объемы наблюдаются на открытии и закрытии сессии, а самые низкие – в средине дня, когда трейдеры делают перерыв на обед. Это снижает надежность торговых сигналов.

( Читать дальше )

МОЖЕТ ЛИ сетка быть более прибыльна чем одна/двух/трех входные торговые системы в долгосроке?

- 03 января 2016, 18:53

- |

ну возьмем самые крайние случаи биржевых ситуаций — такие как гепы, флеш крэши, остановки торгов по причинам техсбоев на бирже, черные лебеди и все что это напоминает по принципу.

в таких ситуациях легче всего найти слабые места любого торгового подхода и заранее спроектировав их «на бумаге» — сделать тест стресс-устойчивости конкретной системы торгов.

например для меня очевидно что флеш креш или аналог его — геп между сессий (или по иным причинам — отсутсвие противоположной стороны в моменте, корявый выход крупняка, арбитражные искусственно созданные раздвижки между базой и фьючерсами на них и т.д.) — вообщем при ситуации когда одна из сторон — быки или медведи — остаются в ж… опе и глубокой от отсутсвия цен в определенном промежутке цен (естественно что оппоненты наоборот в шоколоде в такой ситуации), и беря за умственный эксперимент что мы на стороне глубокожо… опных оказались, то что нас могло бы спасти? что надо было делать до такой ж… опной ситуации??

( Читать дальше )

80% и 1:1 или 60% и 2:1? Что лучше?

- 03 января 2016, 17:27

- |

Во многих публикациях утверждается, что надо искать такие стратегии, где отношение величины выигрыша к проигрышу составляет не менее 2:1.

Такое утверждение без указания вероятности выигрыша лишено смысла.

Пусть мы имеем две стратегии. Первая стратегия дает 80% выигрыша при отношении прибыли / потери 1:1, а вторая 60% и 2:1.

Что выгоднее? Какой вариант лучше, однозначно сказать трудно. Многие выбрали бы первую стратегию: все ясно и понятно и считаемо.

При десяти условных сделках (в которых задействованы все выигрышные и проигрышные варианты) в первом случае доход составит: 8-2=6 (у.е.), а во втором: 6х2-4=8 (у.е). Второй вариант лучше. Комиссионные не учитываем, т.к. в обоих случаях они одинаковые.

Теперь психология. Кто торговал, тот скажет, что психологически 80% легче переносится, чем 60%.

Размер позиции. По Ральфу Винсу в первом случае f составит: f=0.8-0.2=0.6 (от капитала). Во тором: f = ((2+1)x0.6-1)/2=0.4. Больше f, больше прибыль в сделке (в прибыльной), т.е. одна прибыльная сделка по первой стратегии дает прибыль в 1.5 раза больше (может здесь я не прав?), чем по второй стратегии. Общий доход по первой стратегии умножаем на 1.5: 6х1.5=9.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал