Избранное трейдера Falcone

Измерение токсичности потока ордеров. VPIN для HFT. Часть 4

- 16 июля 2015, 09:21

- |

Начало в моем блоге.

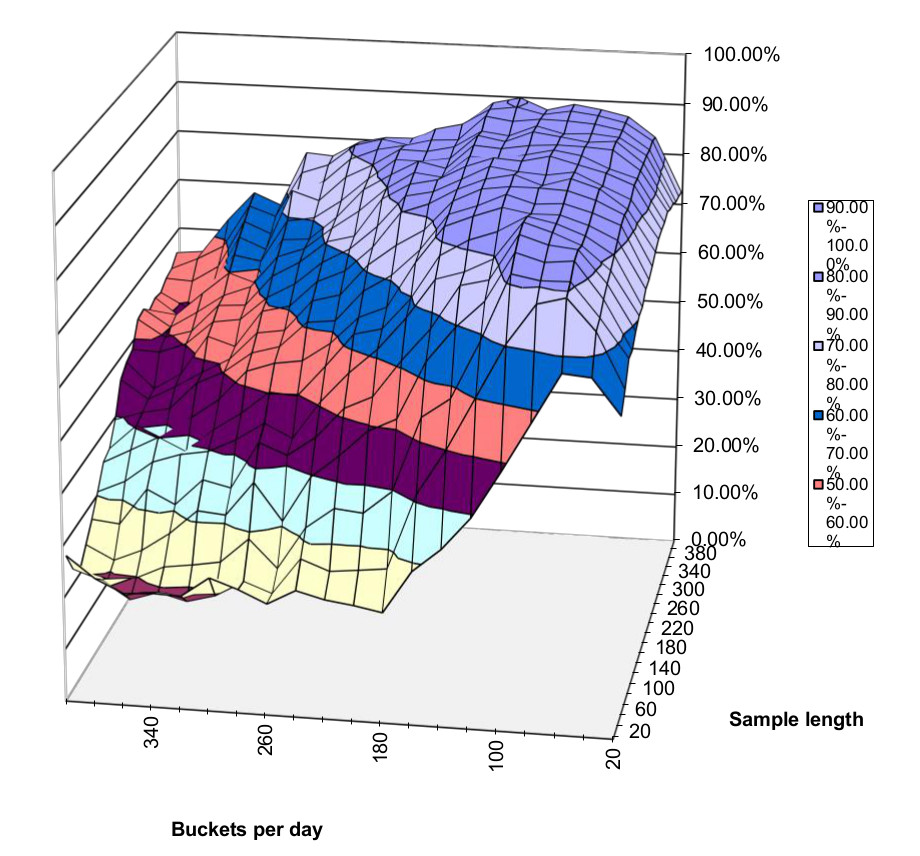

Условные вероятности

Для получения условных вероятностей, упомянутых нами в конце части 3, нужно вычислить совместное распределение VPIN и абсолютных приращений. Для этого сгруппируем VPINы c 5% шагом и абсолютные приращения в отрезки по 0,25%, чтобы отобразить дискретные распределения. Затем получим совместное распределение ( ). Из этого совместного распределения выведем два распредения условной вероятности.

). Из этого совместного распределения выведем два распредения условной вероятности.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Акции — Часть 13: Правило 4%, вывод средств и сколько я могу тратить?

- 15 июля 2015, 19:04

- |

4%. Возможно, больше.

Итак, ты следуешь трем большим правилам jlcollinsnh:

Ты избегаешь долгов.

Ты тратишь меньше, чем зарабатываешь.

Ты инвестируешь остаток.

Яйца

Теперь ты сидишь на своей заначке и размышляешь: сколько ты можешь из нее тратить каждый год, чтобы она никогда не кончалась? Это может привести к стрессу, но на самом деле это должно быть весело. Ты можешь даже нахально спросить: «А сколько из своей заначки тратит jlcollinsnh?» Мы до этого еще доберемся.

Тебе не придется прочесть слишком много литературы о пенсиях, чтобы наткнуться на «правило 4%». В отличие от большинства распространенных советов, этот исследовали достаточно хорошо, хотя его действительно немного трудно понять.

В далеком 1998-м году профессоры из Университета Тринити сели и проанализировали кучу цифр. Проще говоря, они задались вопросом что происходило бы с разными портфелями на протяжении 30 лет при различных уровнях оттока средств, при различных пропорциях акций и облигаций и различных годах начала вывода. О, и как с учетом индексации оттока под уровень инфляции, так и без учета нее. Вот как-то так! Затем они повторно изучили данные в 2009-м году.

( Читать дальше )

Быть правым и зарабатывать на бирже – это разные вещи.

- 15 июля 2015, 06:55

- |

Имея удовольствие наблюдать и общаться с клиентами двух брокерских компаний в течение двух лет, могу утверждать, что поведение людей, желающих «играть и выигрывать на бирже », типично и хорошо прогнозируемо, в отличие от торгуемых ими акций.

Ожидаемая доходность от спекуляций на старте обычно бывает «не менее 1000% годовых». После нескольких совершенных сделок она снижается до «хотя бы 100% годовых». Спустя некоторое время, она падает до «хотя бы вернуть начальный капитал», после чего спекулянт на неопределенное время, до достижения плановой доходности 0% годовых, становится инвестором.

В методах принятия торговых решений также прослеживается определенная эволюция.

( Читать дальше )

прощальная статья (beta) . не надо путать бычий рынок с собственной гениальностью.

- 13 июля 2015, 22:01

- |

За 30 дней по роботам минус 60т.р.

за 30 дней по ручной торговле на фортс минус 150т.р.

По удержанию биткойна плюс, но не так много как хотелось, и душу уже не греет.

Основное что я хочу сказать. Чужая цитата:

«не надо путать бычий рынок с собственной гениальностью».

На фортс я начал торговлю в ноябре, сначала роботы давали много процентов, и даже совершив кучу ошибок в первый месяц был профит около 50%. Биткойн тогда также был высок, из-за доллара в том числе.

Я возгордился, и даже захотелось примерить на себя роль гуру.

Блин, смартлаб что-ли такой заразный, что заражаешся гуровством?

Как-то ночью пришло вдохновение и я написал статью, в тот день я чувствовал себя королём мира.

smart-lab.ru/blog/234208.php

классная статья )), возможно это был ченнелинг ), сейчас бы я не смог такого написать )

Но прошло уже полгода, рынок был отличным, мощные тренды, тем не менее, я не смог на нём заработать.

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 3

- 13 июля 2015, 15:08

- |

Начало в моем блоге.

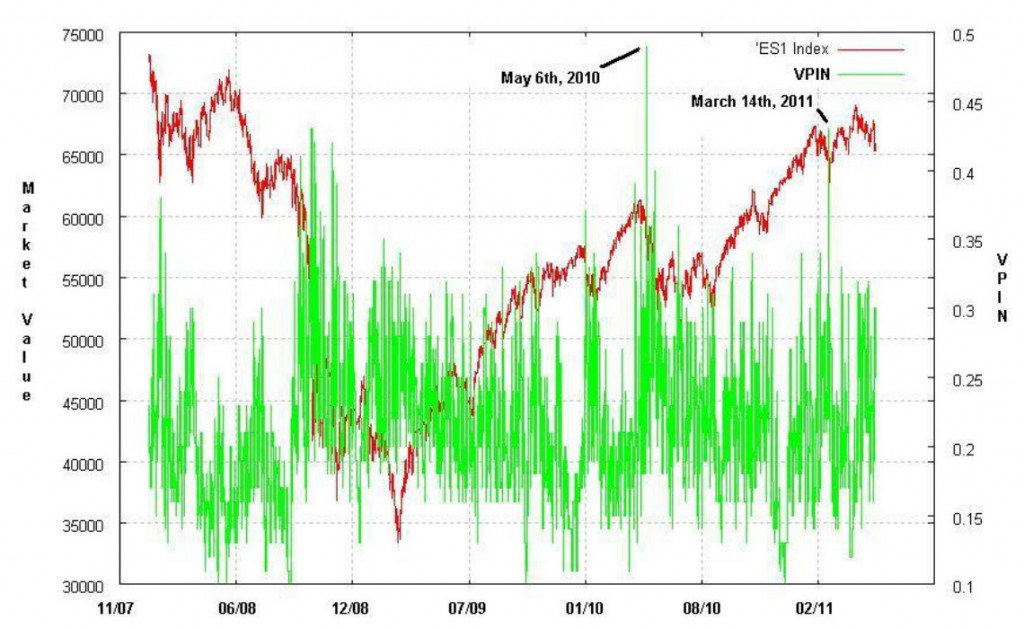

Для проверки робастности нашего вычисления VPIN мы продемонтрируем применение этой метрики для двух наиболее активно торгуемых фьючерсных контрактов: E-mini S&P500 (торгуемый на СМЕ) и фьючерс на сырую нефть WTI (торгуемый на NYMEX). Выборка взята на интервале с 1 января 2008 года по 6 июня 2011 года, сшитая по точкам наибольшего объема в дни экспираций. Размер пакета возьмем равным 1/50 от среднего дневного объема нашей выборки (V). Параметры вычисляются в скользящем окне размером n=50 ( что эквивалентно одному среднему дню по объему).

S&P500

На графике в заглавии поста показан ценовой график фьючерса E-mini S&P500 и его метрики VPIN. Метрика токсичности в основном стабильна, хотя и демонстрирует значительную волатильность. Отметим, что VPIN достигает наивысшего уровня в выборке 6 мая 2010 года, когда на бирже произошел большой обвал котировок. Такой высокий уровень VPIN согласован с потоком ордеров, который был большей частью односторонним в это время. Такая исключительная токсичность приводит к тому, что некоторые маркет мейкеры вынуждены потреблять ликвидность, вместо того, чтобы предоставлять ее и в итоге прекращают свои операции на рынке.

( Читать дальше )

свечные паттерны

- 12 июля 2015, 10:26

- |

Мой пирамидинг - ГАВНО

- 11 июля 2015, 22:06

- |

( Читать дальше )

Лучшее на UTmagazine за неделю

- 11 июля 2015, 17:58

- |

Представляем вашему вниманию обзор лучшего материала на UTmagazine за прошедшую неделю. Все самое актуальное и самое полезное для трейдеров Американского и Российского рынка.

Итак,

1) Название публикации «Отзыв о торговых сигналах Trading Floor» говорит само за себя. http://utmagazine.ru/posts/11065-vsem-privet-hochu-ostavit-blagodarstvennoe-pismo-i-otzyv-o-programme-torgovye-signaly-trading-floor

2) В статье «Торговля разворотов по моделям Price action» рассматривается эффективный метод торговли, объединяющий классические свечные разворотные модели с другими индикаторами. http://utmagazine.ru/posts/11104-torgovlya-razvorotov-po-modelyam-price-action

3) Поздно ли «запрыгивать» в движение, когда на рынке или в конкретной акции наблюдается моментум? Ответ на этот вопрос можно найти в публикации «Нужно ли запрыгивать в уходящий тренд?» http://utmagazine.ru/posts/11137-nuzhno-li-zaprygivat-v-uhodyaschiy-trend

4) В статья «Фигуры технического анализа: Прямоугольные треугольники» рассмотрены два вида этой модели технического анализа. http://utmagazine.ru/posts/11153-figury-tehnicheskogo-analiza-pryamougolnye-treugolniki

( Читать дальше )

ЗОЛОТЫЕ НИКОЛАЕВСКИЕ ДЕСЯТКИ и инфляция.

- 11 июля 2015, 15:56

- |

а какая блин альтернатива?

альтернатива — золотые десятки цена по годам:

1999-1700 р

2000-2100 р

2001-2300 р

2002-3000 р

2003- 3400 р

2004- 3600 р

2005-4400 р

2006-6000р

2007-7500

2008-10000

2009-11000

2010-12000

2013-17000

2014-19000

2015 лето 23000

Хорошо видно проходит два года и +50% еще 2-3 года и еще+50 % и так похоже бесконечно будет

если кинуть сложные проценты за 16 лет имеем 17,6% годовых. Это каждый год.

===

Видел СиПи в золоте за последние 100 лет как бы мы опять не попали в историию когда в для покупки одной унции понадобится 6 индексов.

а времена такие бывали 1985 год золотая десятка 500 рублей.

сейчас модно СиПи покупать при этом золото шортить, но боюсь как бы это на кошельке не отразилось

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал