Избранное трейдера Михаил Федотов

Сальдирование прибыли и убытка, полученных внутри одного года

- 22 октября 2018, 12:21

- |

- комментировать

- ★45

- Комментарии ( 12 )

Отчитаться по доходам, полученным на фондовом рынке в 2018 году, надо будет по новой форме

- 21 октября 2018, 20:00

- |

Добрый день!

Налоговая инспекция утвердила новую форму налоговой декларации 3-НДФЛ за 2018 год. Основание: приказ ФНС России от 03.10.2018 г. № ММВ-7-11/569@. Сам приказ пока не вступил в силу (начало действия документа – 1 января 2019 года). Скачать новую форму декларации можно будет позже.

Почему я обращаю внимание на этот документ? По завершении текущего 2018 года многие из вас будут обязаны отчитаться по полученным доходам, а кто-то будет претендовать на налоговый вычет. Давайте перечислим все возможные случаи, когда подается декларация 3-НДФЛ:

– получение дохода, из которого не был удержан налог налоговым агентом;

– получение дохода из-за рубежа;

– получение дохода от продажи имущества, находящегося в собственности менее трех лет;

– получение выигрыша;

– получение в подарок имущества не от близких родственников;

– необходимость получения налогового вычета в связи с расходами на приобретение или строительство жилья;

– необходимость получения налогового вычета в связи с расходами на лечение;

( Читать дальше )

Еврооблигации БКС "BCS 09/21" (XS1870376461)

- 20 октября 2018, 20:21

- |

Творится на этой секции полная жесть. Информацию по бумагам найти сложно.

Но этот инструмент меня просто убил. «Еврооблигации БКС» это вообще не облигации это Share Linked Notes (Autocall Standard Notes with Snowball Digital Coupon). Долго искал по ключевым словам prospectus и тп, но в конце концов нашел хорошее описание

bcs-sp.com/f/notes/kid-autocall-standart-notes-with-snowball-digital-coupon-due-210930.pdf

Потратив часа 2 я вкурил (вроде), сам никому не советую покупать и считаю, что биржа не должна была допускать такие бумаги к торгам.

Что же это за зверь

Snowball coupon — означает, что последующие купоны зависят от предшествующих. Например может быть формула «предш купон + 3% — LIBOR» и соответственно если первый купон будет 5%, а Libor 4%, то следующий купон 4%. И так далее, и так далее. Но у нас все еще сложнее

Digital coupon — это означает, что есть условие (Digital Coupon Condition) для выплаты купонов. В данном случае, доходность структурной ноты завязана на доходность (изменении цены) худшей из следующих бумаг:

( Читать дальше )

Евробонды для нищих

- 19 октября 2018, 15:23

- |

Все мы знаем, что ставки по вкладам сейчас смешные.

И некоторые из нас знают, что на Московской бирже торгуются Евробонды, в том числе некоторые из них маленькими лотам от 1000$

Их мало, поэтому я потратил совсем немного времени на их анализ.

Статистика по объемам за 2 последние недели.

Субордов тут нет.

В принципе, если не боитесь ВЭБа, то можно себе подыскать бумажку с разной дюрацией, хотя мало кто сейчас захочет покупать длинные. И есть даже целая одна бумага в евро.

И в текстовом виде для удобного поиска по ISIN (извиняюсь за грязь)

| 1 | BIN-19 | XS1379311761 |

| 2 | Sistema-19 | XS0783242877 |

| 3 | TMK-20 | XS0911599701 |

( Читать дальше )

Облигации: дюрация - объясняем с примерами

- 03 октября 2018, 13:47

- |

Очень надеюсь, что эта статья окажется максимально понятной и полезной для сообщества инвесторов, так как сам очень долго понимал смысл дюрации.

Первое, что вам нужно знать, слово дюрация — это адаптация на русский язык слова (duration — длительность). И отсюда же вытекает второй момент. Раз у нас дюрация — это на самом деле длительность, сразу становится логично, что измеряется данный показатель во временных единицах (обычно годы, могут быть дни).

Не смотрите ВикипедиюМы все хотим, чтобы нам объясняли так, чтобы было понятно. Когда заходишь на википедию и видишь формулу дюрации — совсем непонятно:

Формула дюрации на википедии

Формулу выше можете не запоминать, важно здесь осознать только первую ее часть:

( Читать дальше )

Несколько советов по работе с облигациями для начинающих

- 17 сентября 2018, 09:45

- |

Акции и облигации — инструменты фондового рынка, которые дают инвесторам хорошие возможности для заработка. Но у каждого из этих инструментов есть свои нюансы работы. Сегодня мы рассмотрим некоторые особенности работы с облигациями.

- Настройте для облигаций отдельную вкладку в QUIK. Параметры акций и облигаций разные, поэтому для облигаций лучше иметь отдельную закладку со специально настроенной для них таблицей. Основные параметры облигаций, которые должны быть у вас в таблице: объём торгов, количество сделок, цена закрытия, цена открытия, цена последней сделки, процент изменения, общий спрос и общее предложение, размер купона, НКД, доходность, дюрация, дата выплаты купона, дата погашения, номинал — есть облигации с индексируемым номиналом (ОФЗ-52001), есть которые амортизируются (Мечел-14об).

( Читать дальше )

Учет инвестиций с помощью Google Spreadsheet. Получаем статистику и красивые графики.

- 28 августа 2018, 12:35

- |

Итак, основные данные по сделкам и т.п. мы ввели в прошлой части. Теперь осталось понять, зачем мы все это делали и что полезного можно получить на выходе.

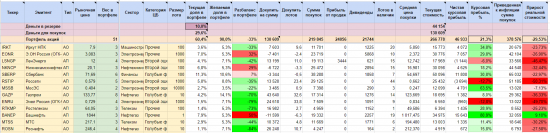

В первую очередь, стоит обратить внимание на лист Портфель, на котором будет основная информация по акциям в портфеле:

Что же интересного можно почерпнуть здесь?

Во-первых, наглядно видно, сколько лотов каждой акции у вас уже есть в наличии и сколько денег было отдано на их покупку (колонки Лотов в наличии, Сумма покупок). Особенно важная колонка — Средняя цена покупки, она рассчитывается автоматически. Также показывается и текущая стоимость по каждой акции, но нужно вручную вводить котировки в колонку «Рыночная цена», чтобы иметь достаточно актуальные цифры.

Также отсюда можно легко понять, насколько эффективны были ваши инвестиции (это колонки Чистая курсовая прибыль, Курсовая прибыль в %, Прирост реальной стоимости). Колонки имеют градиентный фон, чтобы с одного взгляда можно было понять, где у вас что-то пошло не так.

( Читать дальше )

EV/EBITDA - Баффетт бы не одобрил

- 22 августа 2018, 10:03

- |

Добрый день!

Сегодня поговорим наконец про один из самых важных мультипликаторов - EV/EBITDA. Если вы еще не читали про EV - прочтите сейчас. Про EBITDA расскажу здесь.

Вообще, личный совет — чтобы легче запомнить что такое EV, что такое EBITDA и что означает сам EV/EBITDA — просто держите в уме мультиликатор P/E (уж его вы обязаны выучить).

EV/EBITDA — прямой аналог P/E, только более справедливый.

Вот именно так это лучше всего и запомнить и далее уже можно раскрыть эту тему.

P - это капитализация, то есть фактически стоимость компании и EV - тоже стоимость компании, но более справедливая

E — это прибыль компании и EBITDA - тоже прибыль компании, но более справедливая.

Что такое EBITDA

EBITDA = чистая прибыль (E) + налог на прибыль + амортизация + (все процентные или иные не связанные с бизнесом расходы — все процентные или не связанные с бизнесом доходы).

( Читать дальше )

Как инвестировать в иностранные ценные бумаги

- 03 августа 2018, 18:56

- |

Из российских инструментов сложно составить диверсифицированный портфель. Основные биржевые обороты приходятся на бумаги не более десятка эмитентов и на пару — тройку фьючерсов. Цены на активы находятся в сильной зависимости от политической обстановки, которая в последние несколько лет явно не улучшается. Как следствие, сформировать долгосрочный портфель из российских акций весьма затруднительно.

Поэтому инвесторы делают выбор в пользу иностранных бумаг. Инвестировать в них можно через брокера, банк, ПИФ или страховую компанию. В этой статье рассмотрели каждый способ подробнее.

Через российских брокеров

Российские брокеры позволяют торговать иностранными ценными бумагами из индекса S&P500 на Санкт-Петербургской бирже.

Список акций из S&P500, доступных на Санкт-Петербургской бирже

На Московской бирже через ETF можно инвестировать в еврооблигации российских компаний и акции, входящие в индексы MSCI.

( Читать дальше )

Валюты, торговые войны и рынки акций.

- 19 июля 2018, 22:02

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал