Избранное трейдера мальчиш-шортчиш

Жизнь висит на нитке, а думает о прибытке

- 18 марта 2020, 10:52

- |

Пока на рынках паника, кровь и кишки различных участников, портфели и индексы складываются на десятки процентов, матерые спекули соревнуются в способах унижения инвесторов и т.д. напишу ситуацию с точки зрения обычного инвестора и его инвестиционного портфеля, а также дальнейших действий.

Посчитаем потенциальную доходность существующего инвестиционного портфеля в 2020 году, на текущий момент. В прошлом году я делал подобный расчет и он оправдался в большую сторону.

Инвестиционный портфель существует с 2009 года, но целенаправленно развивается с 2016 года, таким образом, принося дивидендную доходность 4 года, текущий год будет пятым. За портфелем можно следить через профиль, я его держу актуальным.

Покупки как делал, так и продолжаю делать – 2 раза в месяц, завершил план покупок по Северстали – докупил еще 100 акций с начала года. Докупаю на выплаченные дивиеднды Сбербанк и Татнефть-п.

На текущий момент, многие компании уже отчитались об итогах деятельности и можно прогнозировать дивиденды, которые придут в этом году. Некоторые компании уже начали объявлять первые дивиденды в 2020 году, например ММК, Северсталь, Мосбиржа и т.д.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 74 )

ЦБ РФ рассказал, что ждет Россию с нефтью по $25

- 17 марта 2020, 06:59

- |

16.03.2020

В то время как цены на нефть продолжают свободное падение, суля российской экономике шоковое сокращение сырьевых доходов, у Банка России уже готов прогноз экономического будущего с баррелем по 25 долларов.

Такая цена заложена в «рисковый сценарий», который центробанк рассчитывает для доклада о денежно-кредитной политике наряду с «базовым» и «оптимистичным». Параметры проектировок с ультрадешевой нефтью ЦБ годами держал в секрете, ограничиваясь обтекаемыми формулировками и общими фразами. Однако в сентябре прошлого года он неожиданно опубликовал цифровые подробности своих расчетов.

Тогда ЦБ считал риском неконтролируемую эскалацию торговой войны между Китаем и США, допуская падение цена на нефть Urals до 25, а в короткие промежутки — до 20 долларов за баррель в первом квартале 2020-го.

Согласно прогнозу ЦБ, оставшись без потоков нефтегазовой ренты, Россия свалится в рецессию и откатится назад на 14-15 лет.

( Читать дальше )

Экспорт природного газа из России в январе 2020 года

- 14 марта 2020, 14:19

- |

Неделя была, мягко говоря, напряженная, но она закончилась, теперь можно и продолжить публикацию аналитики.

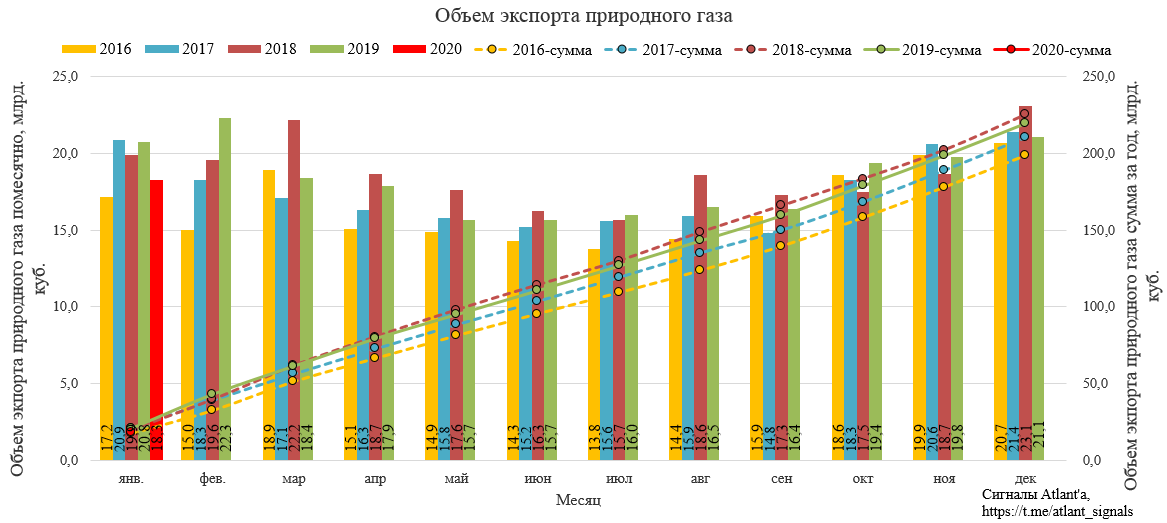

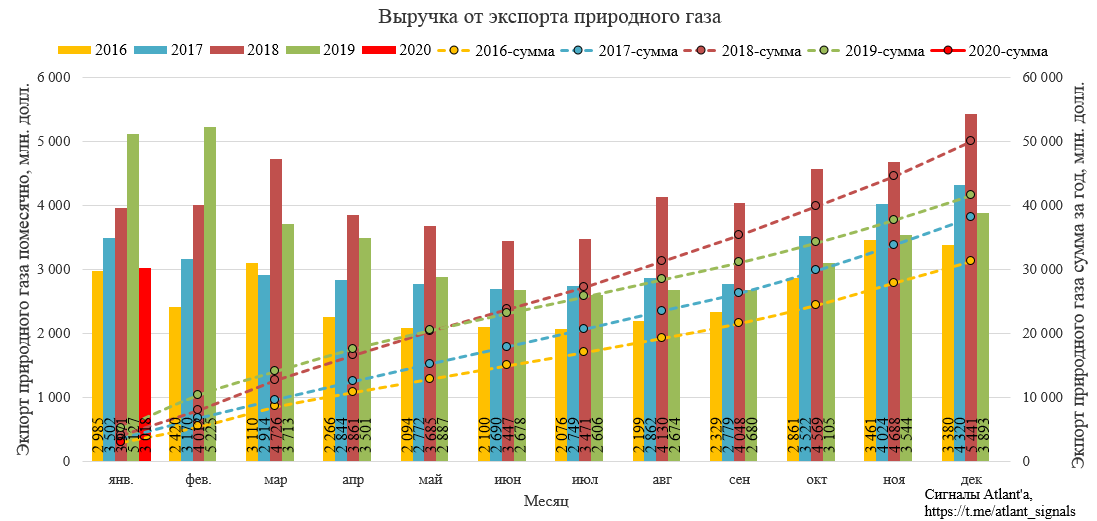

Продолжаем следить за данными федеральной таможенной службы. С этими показателями коррелируют результаты Газпрома.

В январе объема экспорта природного газа снизился на 13% относительно прошлого месяца и на 12% относительно прошлого года. Это самый низкий результат для этого месяца за последние 4 года.

Долларовая выручка в январе снизилась на 22% относительно прошлого месяца и на 41% относительно прошлого года. Это также самый низкий результат для этого месяца за последние 4 года.

( Читать дальше )

Налог на корпоративные облигации

- 24 мая 2018, 00:14

- |

Т.е выпущенные с 1 января 17 года.

Тут https://smart-lab.ru/q/bonds/order_by_yield/desc/ даты выпуска не нашел.

Еще интересны мнения по поводу облигации Мечела. Насколько они надежны? Доходность 11-16% годовых.

Может кто нибудь посоветует другие надежные облигации с подобной доходностью?

Облигационный портфель "Денежный поток". Часть 1: ОФЗ. Для ИИС первого типа.

- 12 марта 2018, 21:44

- |

UPDATE после комментария Максима: есть вариант портфеля с дюрацией 3.52 года и купонной доходностью 6.84%. Получается двумя заменами: 26212 на 26211 и 26225 на 26214.

update 2: добавлны доходности каждой облигации к погашению.

Постановка задачи

Создать портфель из максимально надежных инструментов для стратегии «почти» пассивного инвестора, с необходимостью не более чем раз в месяц открывать терминал и/или подавать одно голосовое поручение.

Срок: 3 -6 лет (среднесрок).

( Читать дальше )

Исследование рынка дронов: Применение, регулирование и перспективы

- 09 февраля 2018, 16:44

- |

Долгое время дроны — беспилотные летательные аппараты — считались футуристическим гаджетом из научной фантастики, но сегодня ими уже сложно кого-то удивить. Тон в индустрии по-прежнему задают военные — именно на них приходится две трети всех произведенных беспилотников. Они используют дроны для разведки, перехвата связи и поражения целей.

Применение беспилотников в бизнесе только набирает обороты. Их уже используют для аэрофотосъемки, патрулирования, геодезических изысканий, мониторинга различных объектов. Постепенно они входят и в другие отрасли. Ниже рассмотрим коммерческую сферу применения дронов более подробно.

Применение дроновПо прогнозу ARK Invest, к 2020 году 32% дронов будут заняты в сельском хозяйстве. Другими крупными нанимателями будут выступать компании нефтегазового сектора и логистические сервисы:

( Читать дальше )

Покупка квартиры в новостройке

- 06 февраля 2018, 02:26

- |

www.yaplakal.com/forum3/topic1736139.html

История о том, как я покупал квартиру в Московской области.

Часть первая, покупка.

Итак, речь пойдет о покупке жилого помещения в ЖК «Пригород Лесное» (МО, Ленинский район, д. Мисайлово. 1-я очередь). Застройщик «Самолёт девелопмент», он жеООО «Мегагород», он же ООО «Пригород Лесное» и хуй знает кто ещё в будущем.

Ну, собственно, ОСНОВНОЙ (далеко не весь) негатив сложился из 2х составляющих:

1. Ложь и враньё при продаже

2. Мелкое разводилово.

Решил ввязаться, адрес где то рекламу «квартиры от 1.7 млн», направление как раз то, где живём. Жить нас есть где, квартиру брал из расчета на будущее: либо ребенку к 18-летию, либо родители туда съедать, сдавая свою.

Итак, обо всем по порядку.

По приезду студий по 1.7 не оказалось (июнь 2017, хотя реклама сия висела аж до октября, пока не открыли 2ю очередь и цены не «опустили» до следующего маркетингового хода: квартиры от 1.5 млн, заселение в 2017 году"), самая дешёвая студия оказалась за 1.95 — 25 метров. В итоге убив внутри себя жабу (как потом выяснилось не убил, баба с каждым днём душит все сильнее, и она права), решил взять студию площадью 27.5 м2 ценой 2.2 кислых.

( Читать дальше )

ИИС и вывод купонов ОФЗ на расчетный счет + ЕДП

- 22 октября 2017, 17:37

- |

1) Вывод купонов с ОФЗ на расчетный банковский/ обычный брокерский(не ИИС) счет;

2) единая денежная позиция фондового и срочного рынков

Интересуют данные возможности как по отдельности, так и предоставляемые одновременно. Заранее спасибо.

Какие еврооблигации купить на ИИС

- 14 сентября 2017, 08:08

- |

Ниже показан график изменения в процентах курса доллара к рублю и рублевой цены одной акции FXRU. На графике видно, что с весны 2014 года цена акции FXRU росла с отставанием от курса доллара. Казалось бы, если облигации — это вклад в долларах, то рублевая оценка такого вклада должна расти на уровне роста курса доллара к рублю. Но портфель облигаций рос хуже, потому что инвесторы боялись покупать еврооблигации российских компаний, и цены таких еврооблигаций падала. Страх был вызван опасениями, что российские компании откажутся платить по своим долгам:

http://finex-etf.ru/news/fxru_etf_pochti_kak_valyutnyy_vklad_no_s_nyuansami/ здесь про отличие вкладов от облигаций

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал