Избранное трейдера Fourplay11

Smart-lab — начало, или история о том как я познал дзен и чуть не слился

- 04 февраля 2020, 00:31

- |

Всем привет, меня зовут Степан.

На смартлабе я недавно, дабы не нарушать специфику ресурса немного о себе в качестве трейдера — в трейдинг я пришел 4 месяца назад, еще не торговал, решил начать с основ, поставить крепкую базу так сказать, на смартлаб пришел в тот момент когда решил что нужно окунуться в атмосферу проф сообщества и почувствовал необходимость общения с единомышленниками. Очень надеюсь на то что сообщество примет меня в свои ряды и не растопчет на подходах как незрелого неоперившегося новичка.

Ну а теперь перейду с вашего позволения к теме поста, а именно начало взаимодействия с интерфейсом ресурса Smart-lab.

Первое знакомство с ресурсом

Эмоциональную составляющую опустим, переходим к конструктиву — Персонализация.Персонализация

Зайдя на ресурс мы видим такую картину

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 132 )

Как законным способом уменьшить НДФЛ.

- 03 февраля 2020, 14:47

- |

Поделюсь собственным опытом использования различных комбинаций уменьшения НДФЛ.

1. Идеальный вариант:

Основной объем какой-то конкретной акции, например МТС, находится на обычном брокерском счете. Давно, точно больше 3-х лет. Если я захочу избавиться от МТС и продам, то взяв справку у брокера и предоставив ее в ФНС в момент подачи декларации, доход от продажи данных бумаг не будет облагаться налогом.

Вторая часть акций МТС — спекулятивная находится на ИИС (Б-типа). Постоянно что-то покупаю, и что-то продаю. Счет открыт уже давно, операции по нему налогом не облагаются.

2. Сальдирование убытков прошлых лет.

Подходит в том случае, если когда-то на фондовом рынке вы понесли убытки, и этот срок не превышает более 10 лет. Также берете справку об убытках у брокера. Заполняете соответствующим образом декларацию, подаете в ФНС, и вуаля, в июле-августе получаете возвращенные денежки на счет. То есть все предельно просто: должны быть убытки прошлых лет и прибыль за прошлый год.

( Читать дальше )

Дивиденды. Кто, сколько раз, как долго и почему v2.0.

- 03 февраля 2020, 11:08

- |

Пока все постят о короновирусе и других хайповых темах, я агитирую за повышение количества тематических публикаций, чему и сам следую.

С момента публикации предыдущей версии таблицы меня не покидало ощущение недоделанной работы, таблица вроде была сделана, но это скорее было похоже на набросок.

Потратив еще N-ое количество времени, я доработал таблицу, добавив в нее следующие параметры:

- Увеличен срок мониторинга данных, с самого ранеего, который я нашел для компании, самый ранний срок выплат дивидендов – 1993 год, ММК, причем в то время были привилегированные и обычные акции у компании.

- Сделано разграничение на обычные и привилегированные акции.

- Добавлены суммы выплат.

Выявлен топчик компаний по длительности выплат:

— ММК платит с 1993 года, причем в то время было разделение на обычные и привилегированные акции, с 2006 году остались только обычные, были перерывы в выплатах.

— Ленэнерго платит с 1994 года, были перерывы в выплатах.

( Читать дальше )

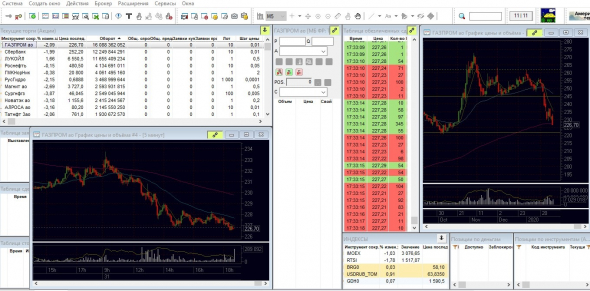

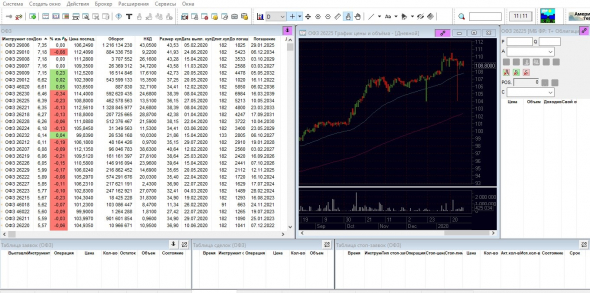

Настройки QUIK (версия 8.2.0.78) разрешение 1366x768

- 31 января 2020, 21:12

- |

Можно использовать их как шаблон и перенастроить под себя в зависимости от стиля торговли.

Не забудьте после загрузки в QUIK проверить настройки в таблицах (я их настроил под себя).

Скачать настройки для QUIK можно по ссылке: yadi.sk/d/r3W8LKz7SV84gA

Для торговли акциями (1366x768):

Для торговли облигациями (1366x768):

( Читать дальше )

Инвест-идеи Дохода на 2020 год - сводная таблица

- 24 января 2020, 18:22

- |

Для удобства, я приведу Вам краткое описание их стратегий на 2020 год и сводную таблицу всех инвест-идей. Будет интересно вернуться к ней через год и посмотреть, насколько аналитики Дохода оказались правы.

Итак, компания представляет несколько стратегий на нашем рынке:

1. Стратегия «Акции широкого рынка» или DCF Подразумевает формирование портфеля по составу близкого к индексу Мосбиржи

2. Стратегия «Smart Estimate» Подразумевает формирование портфеля из 15-20 компаний, показывающих высокую рентабельность инвестиционного капитала (ROCE) и недоойцененных по мультипликаторам (EV/EBIT).

3. Стратегия «Дивидендная» Подразумевает формирование портфеля из 15-20 компаний с наибольшей дивидендной доходностью и высокой стабильностью выплат.

( Читать дальше )

пернос квика на другой компьютер

- 23 января 2020, 16:05

- |

я голову ломал как это все переместить а оказалось 5 минутное дело

Инвестируем на основе показателей EV/FCF, NetDebt/FCF

- 19 января 2020, 19:46

- |

Новый 2020 год начался для российского рынка какой-то вакханалией, не было ни одного дня чтобы не выстрелила очередная компания. Еще вчера инвесторы ждали новый 2008, а сегодня забыли и начали покупать все подряд, как будто собираются держать бумаги десятки лет.

Все это напоминает крипторынок в 2017 году. Скорее всего причиной роста, как и в случае с криптовалютами стал приход новых инвесторов(фондов) с огромным количеством наличности. Масла в огонь подливают телеграмм каналы которые выдают десятками «инвестиционные идеи» и тем самым еще больше разгоняют бумаги, в которые засаживаются ничего не подозревающие новички.

В текущей ситуации начинающим инвесторам может показаться что рынок — это особое место, где капитал преумножить не составит никакого труда, а изучать отчетности и анализировать дела в приобретаемых компаниях это все от лукавого. Такое ошибочное суждение, в начале моей самостоятельной карьеры, мне обошлось не особо дорого, но запомнилось надолго. Вот пара моих сделок.

( Читать дальше )

Бэнкинг по-русски: Какая информация попадает в Росфинмониторинг от банков ?

- 19 января 2020, 16:35

- |

Финмониторинг не обменивается данными с в автоматическом режиме ФНС!!!

— 600 тыс руб вообще не основной критерий для отправки сообщений — это миф, там много иных критериев которые могут сработать и раньше и не работать и свыше 600 тыс.

— С высокой долей вероятности ваше налоговая инспекция никогда не узнает о тех операциях, сведения о которых были направлены банком или брокером в Росфинмониторинг.

Лишь крайне ограниченный список сведений получает ФНС от Росфинмониторинга, ниже приведены эти данные

--------

| N п/п | Вид информации | Периодичность представления (обновления) |

( Читать дальше )

МТС - полный разбор компании + SWOT-анализ

- 17 января 2020, 09:38

- |

По традиции начнем с выручки, которая по итогам 9 месяцев 2019 г. увеличилась на 7,7% до 377 млрд рублей. Выручка увеличивается планомерно из года в год благодаря росту во всех сегментах бизнеса. В 2019 году компания стала полностью учитывать показатели МТС Банка, выручка которого занимает около 5% от общего объема. Но даже несмотря на это, какого либо значимого эффекта на финансовые показатели банк не оказывает. По сегментации — 88% приходится на услуги связи и только 12% на реализацию товаров. Отдельными видами деятельности заслуживающими внимания, компания не занимается. Довольно консервативна и пытается оптимизировать основной вид деятельности.

Еще больше полезной информации в моем Telegram «ИнвестТема» и

( Читать дальше )

Интервью с Дмитрием Адамидовым, идейным вдохновителем инвестсообщества ANGRY BONDS

- 17 января 2020, 08:26

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал