Избранное трейдера Дмитрий

Как составить портфель по дивидендной стратегии?

- 12 ноября 2019, 12:45

- |

Доходность ОФЗ и депозитов обновляет минимум за несколько лет, что увеличивает интерес к инвестированию в акции. Наибольшую популярность среди начинающих инвесторов, как правило, имеют стратегии, связанные с поиском акций с наибольшей дивидендной доходностью. Мы разберем, какие ошибки можно совершить при формировании дивидендной стратегии и предложим свой вариант составления портфеля.

Высокая дивидендная доходность – лишь часть стратегии

Выбрать пару акций с наибольшей дивидендной доходностью – крайне рискованная стратегия инвестирования. Высокая дивидендная доходность означает, что рынок ожидает, что в дальнейшем дивиденды компании будут расти медленно или снижаться. При реализации негативного сценария акция может упасть в стоимости и принести большой убыток инвестору.

Чтобы защититься от негативного сценария инвестор должен придерживаться хорошей диверсификации и иметь в портфеле не менее 10-15 акций. Кроме того, в свою стратегию нужно включить мониторинг других показателей, которые укажут на возможные проблемы с последующей выплатой дивидендов.

( Читать дальше )

- комментировать

- ★103

- Комментарии ( 17 )

Сколько вы могли получать дивидендами, если бы не покупали глупости. Нарратив

- 07 ноября 2019, 15:47

- |

Внимание! Вторая половинка — это и к мужчинам относится. А то меня тут уже в сексизме начали обвинять.

Тачка, чтоб друзья обзавидовались

Я за все время сменил более 5 машин. Представляю сколько это сейчас было бы дивидендами.

( Читать дальше )

Четырнадцать лет слива на финансовых рынках

- 28 октября 2019, 08:52

- |

Сегодня праздную своё 14-летие своей трейдерской карьеры.

Год назад я посчитал результат P/L за все годы, начиная с 2005-го, Тринадцать лет слива на финансовых рынках.

Результат был для меня неожиданным, т.к. убыток накопился более -70 т.р. Ранее, я наивно предполагал, что нахожусь в небольшом плюсе. Сейчас общий убыток за 14 лет -56 т.р.

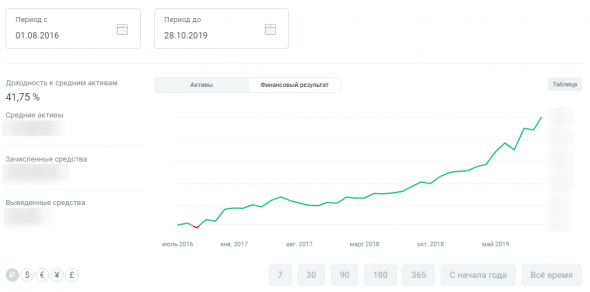

Чуть более трёх лет назад, произошёл перелом в торговле в сторону уверенной прибыли без сильных просадок. Кривая линия финансового результата ниже (номинальные показатели в рублях скрыты, чтобы не позорится маленьким размером капитала):

Почему я стал зарабатывать?

— В последние годы перестал тестировать «граали» на реальном счёте.

— Большая часть портфеля – акции. Заработать может даже обезьяна (Лукерья).

— Использую хеджирование.

( Читать дальше )

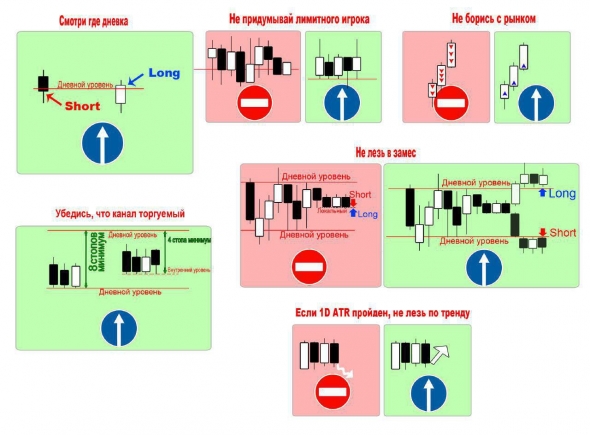

Рекомендуем! Памятка для начинающего трейдера. Распечатать и повесить у монитора :)

- 25 октября 2019, 15:11

- |

Памятка принадлежит участнику нашего клуба — Михаилу Б:

От себя лично добавлю пару пунктов:

Первое, что важно научиться делать на рынке - определять ключевые точки для принятия торговых решений, по-простому не заходить в середине диапазона, где ситуация 50 на 50. Да, на форексе нет аксиом и идеальных точек-позиций, но склонить вероятность успешной сделки в свою сторону вполне реально.

(Кому интересно узнать, как это делать — пишите — найдем для Вас максимально понятную и работающую торговую систему)

Второе - умение дождаться появление данных точек-сигналов. Не лезть в торговлю ради самого процесса (один из самых больших соблазнов на рынке).

Третье - знать новостной фон. Тут даже не столь важно уметь «читать», анализировать новости, но знать, что сегодня, в 12-00 заседает к примеру ЕЦБ — обязательно, иначе увидим это постфактум на графике., когда этого совсем не ждем.

( Читать дальше )

Реальная статистика трейдинга.

- 18 октября 2019, 21:05

- |

Но что в реальности?

Года 3 назад я говорил по душам на эту тему с представителем крупного брокера в большой области. Не сказал он сколько клиентов, но не мало.

Так вот про успешность! 15% успешных… но среди инвесторов! Это были все те кто накупил акций в начале нулевых и до сих пор держали.

А что же по активно торгующим на ФОРТС… - 2 человека! Это из тех кто сейчас торгует стабильно в плюс и по итогам за несколько лет в плюсе!

При этом один из них крутой алготрейдер, торговля роботами. А второй это я ))… Который уже года вот 3 как ни хрена не зарабатывающий трейдер!

Все новички думают что вот пришёл в трейдинг а потом год, 3, ну 5 лет и вот он научится и стабильно будет грести много и вечно! Да фиг вам!

Сколько вы знаете трейдеров поднявшихся с мелочи до серьёзных сумм (ну хотя бы 30-50 млн рублей) и стабильно делающих прибыль больше 10 лет без провалов по минус 50-70% от счёта? Таких возможно чем 1 на 10 000 человек из тех кто пробовал торговать.

( Читать дальше )

Про разорванную в клочья экономику России (цифры)

- 17 октября 2019, 19:26

- |

Пост вдогонку к моему предыдущему топику, где в комментах вдруг приключилось нашествие демшизы (кингшульцы, глуховы и иже с ними), которые устроили там настоящий ад и израилЪ. Пришлось провести операцию по «принуждению к миру», в результате которой четверых особо рьяных внёс в ЧС. Рад, что эти демшизоиды более не будут пачкать у меня в блоге. Удивило лишь то, что это нашествие возглавил… Лоссбой, из которого либерал такой же, как из меня балерун. Не знаю, может, самогон попался несвежий, или по какой-то другой причине, но именно он оказался самым буйным :-)

Однако, предводителя я зачищать и банить не стал, ибо сей правдоруб живёт в каких-то розовых иллюзиях относительно «братьев-славян». Посоветовал ему почитать Достоевского, где гениальный писатель провидчески и исчерпывающе написал о братьях-славянах всё то, что нам о них надо знать.

Впрочем, хватит о грустном и гнусном, пора переходить к удушающим санкциям и порванной в лохмотья экономике.

( Читать дальше )

Обязательно к прочтению дающим в ДУ: алгоритм анализа трэк-рекорда

- 05 октября 2019, 03:12

- |

Довольно часто на СЛ появляются всякие сбежавшие от санитаров граждане, которые выкладывают свой потрясающий торговый перформанс за последние 2 недели (а иногда и за 3 или даже 6 месяцев!), с доходностью 100-1000-10000% годовых, и предлагают (так и быть) поуправлять вашими деньгами за небольшую долю будущих фантастических прибылей. Таких, конечно, люди с опытом торговли и анализа перформанса сразу отправят в баню.

Но что если, гипотетически, вам попался трейдер, который показал перформанс за очень много лет (допустим, с 1997 — года зупуска ММВБ), и перформанс этот неплохой и даже хороший? Очевидно, имеет смысл рассмотреть его предложение поуправлять вашими деньгами. То есть где-то все-таки есть граница по длине трэк-рекорда и перформансу, за пределами которой мы можем считать, что человек, показывающий нам такой трэк-рекорд, умеет торговать. Алгоритму анализа трэк-рекорда и определения таких границ и посвящен данный топик. Разумеется, приведенный алгоритм подходит для работы с обычными среднечастотными и низкочастотными управляющими, всякое ХФТ — это вообще отдельная песня, к данному топику отношения не имеющая.

( Читать дальше )

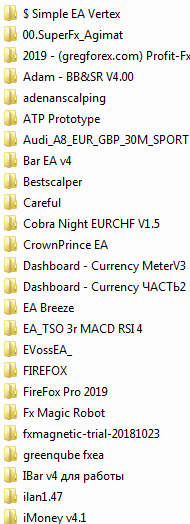

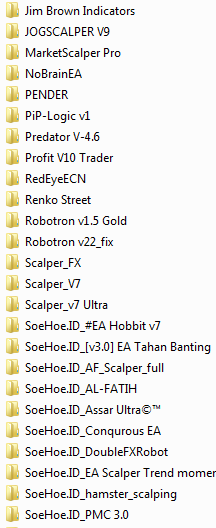

Раздаю, качайте. Очередная подборка. Опционы, скальпинг, дивиденды.

- 03 октября 2019, 14:17

- |

Вам понравились мои раздачи. На этот раз очередная подборка годноты. В этот раз все разделил под каждый материал своя ссылка, может что бы лишнее вам не качать.

Не обошел вниманием и форексников. Более 100 советников плюс тестеры стратегий, индикаторы. Было время уделял много им время.

Качайте, тестируйте, проверяйте.

( Читать дальше )

Вся правда о дивидендах! Как себя ведут дивидендные выплаты компаний в периоды финансовых кризисов.

- 26 сентября 2019, 17:50

- |

Я планирую достичь финансовой независимости, поэтому инвестирую.

Откуда возьмется благосостояние? Как это будет выглядеть? Да очень просто.

Со временем накопится капитал, который сможет генерировать постоянно в виде дивидендов достаточно денежных средств, чтобы ощутить сначала финансовую независимость, а потом уже и свободу. Я уже имею довольно весомый капитал, состоящий из двух частей: российская часть портфеля (акции) и иностранная часть (акции и ETF).

Кстати, содержание иностранной части моего инвестпортфеля, вы можете посмотреть в видео:

( Читать дальше )

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал