SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Grebnev Aleks

Почему не растет Магнит. Взгляд простого обывателя.

- 20 мая 2019, 10:51

- |

Многим акции Магнита кажутся дешевыми и недооцененными на текущий момент, инвесторы устали ждать когда же акции отскребутся от дна. Опишу ситуацию взглядом обычного покупателя. Мне кажется, что причина в абсолютно тупых маркетологах (людях планирующих акции на определенные группы товаров) и неграмотной системе лояльности к покупателям, а также завышенных ценах.

Я лично чаще всего покупаю в Магните хлеб, муку, яйца, молочко, иногда что-то из овощной продукции. Средний чек не превышает рублей 300.

В магазинах сети Х5 (Карусель, Перекресток) средний чек не опускается ниже 1000. Почему так происходит?

Ответ достаточно прост: более грамотная политика в области акций на товары и широкий ассортимент. Зачем я буду покупать макароны Barilla в магните по 80 если я могу купить их в Каруселе по акции за 55 и т.п. К тому же Карусель при покупке от 800 рублей дает купончик на 100 рублей скидки при следующей покупке от 1000 руб, что заставляет покупателей вернуться к ним снова.

( Читать дальше )

Я лично чаще всего покупаю в Магните хлеб, муку, яйца, молочко, иногда что-то из овощной продукции. Средний чек не превышает рублей 300.

В магазинах сети Х5 (Карусель, Перекресток) средний чек не опускается ниже 1000. Почему так происходит?

Ответ достаточно прост: более грамотная политика в области акций на товары и широкий ассортимент. Зачем я буду покупать макароны Barilla в магните по 80 если я могу купить их в Каруселе по акции за 55 и т.п. К тому же Карусель при покупке от 800 рублей дает купончик на 100 рублей скидки при следующей покупке от 1000 руб, что заставляет покупателей вернуться к ним снова.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 61 )

Алексей Хотин арестован. Краткая история банка Югра.

- 23 апреля 2019, 14:53

- |

В Ведомостях вышла статья большая, по случаю посадки Алексея Хотина в СИЗО по ч.4 ст.160 УК РФ (спёрли бабки у вкладчиков). Пока обвинение всего на 7,5 млрд руб.

Как я понял эту историю?

Семья Хотиных занималась недвижимостью. Сначала арендовали цех на комбинате Микояна, потом купили здание на комбинате вроде как за бесценок и начали сдавать в аренду. Схема понравилась, начали расширяться. Искали недвигу, покупали ниже рынка (может где-то отжимали, не знаю), для покупок брали кредиты, своих вносили 10-20%, потом гасили кредиты за счет арендных потоков.

Скорешились попутно с Грызловым и Мироновым, которые помогали бизнесу. Покупка активов в кредит вышла за пределы недвижимости, стали покупать и нефтяночку потихоньку. Чтобы не было проблем с кредитами, взяли и купили банк Югра. Вложились в агрессивную рекламу: за 5 лет средства физлиц выросли с 3 млрд руб до 180 млрд руб. К слову сказать, почти всё куда-то пропало, — выплаты АСВ летом 2017 составили 170 млрд рублей.

Схема покупки на заемные деньги работает, покуда бизнес показывает рентабельность выше чем ставка по кредитам. Мы с вами понимаем, что вечно так продолжаться не может, доходность аренды коммерческой недвижки сильно упала к 2015 году, наверное поэтому потихонечку схемка начала сыпаться, а ЦБ РФ начал обращать внимание на эти дела — тем более было очевидно что акционеры Югры кредитуют свои компании на деньги вкладчиков. Как только ЦБ у Югры лицензию отозвал, кредиторы платить банку перестали.

Повезло еще, что ЦБ наш имеет яйца и может прессовать даже банкиров со связями. А связи были крепки, дошло даже до противостояния ЦБ с прокуратурой, которая хотела запретить ввод временной администрации в Югру. Прокуратура оказала давление на главу АСВ и главу временной администрации Югры. Это был первый такой случай в истории.

ЦБ выявил: активы Югры — это кредиты 133 компаниям на сумму 264 млрд руб, причем все безнадега. Также присутствовали все признаки вывода активов из банка перед вмешательством ЦБ.

Раньше я всегда удивлялся: как банкирам удается взгреть вкладчиков (а в итоге налогоплательщиков) на десятки или сотни ярдов и при этом избежать всякой ответственности. ЦБ также заводил уголовки, но никак не мог добиться ареста Хотина. Видимо, сейчас что-то изменилось, раз все-таки спустя полтора года арестовали.

История в целом интересная, поэтому даже пост решил написать.

Как я понял эту историю?

Семья Хотиных занималась недвижимостью. Сначала арендовали цех на комбинате Микояна, потом купили здание на комбинате вроде как за бесценок и начали сдавать в аренду. Схема понравилась, начали расширяться. Искали недвигу, покупали ниже рынка (может где-то отжимали, не знаю), для покупок брали кредиты, своих вносили 10-20%, потом гасили кредиты за счет арендных потоков.

Скорешились попутно с Грызловым и Мироновым, которые помогали бизнесу. Покупка активов в кредит вышла за пределы недвижимости, стали покупать и нефтяночку потихоньку. Чтобы не было проблем с кредитами, взяли и купили банк Югра. Вложились в агрессивную рекламу: за 5 лет средства физлиц выросли с 3 млрд руб до 180 млрд руб. К слову сказать, почти всё куда-то пропало, — выплаты АСВ летом 2017 составили 170 млрд рублей.

Схема покупки на заемные деньги работает, покуда бизнес показывает рентабельность выше чем ставка по кредитам. Мы с вами понимаем, что вечно так продолжаться не может, доходность аренды коммерческой недвижки сильно упала к 2015 году, наверное поэтому потихонечку схемка начала сыпаться, а ЦБ РФ начал обращать внимание на эти дела — тем более было очевидно что акционеры Югры кредитуют свои компании на деньги вкладчиков. Как только ЦБ у Югры лицензию отозвал, кредиторы платить банку перестали.

Повезло еще, что ЦБ наш имеет яйца и может прессовать даже банкиров со связями. А связи были крепки, дошло даже до противостояния ЦБ с прокуратурой, которая хотела запретить ввод временной администрации в Югру. Прокуратура оказала давление на главу АСВ и главу временной администрации Югры. Это был первый такой случай в истории.

ЦБ выявил: активы Югры — это кредиты 133 компаниям на сумму 264 млрд руб, причем все безнадега. Также присутствовали все признаки вывода активов из банка перед вмешательством ЦБ.

Раньше я всегда удивлялся: как банкирам удается взгреть вкладчиков (а в итоге налогоплательщиков) на десятки или сотни ярдов и при этом избежать всякой ответственности. ЦБ также заводил уголовки, но никак не мог добиться ареста Хотина. Видимо, сейчас что-то изменилось, раз все-таки спустя полтора года арестовали.

История в целом интересная, поэтому даже пост решил написать.

Ab ovo

- 16 апреля 2019, 00:44

- |

Провал (пока еще гипотетический, но постепенно переходящий из потенциального состояния в «кинетическое») стратегии газового обхода Украины вынуждает вернуться к началу. Вспомнить, с чего вообще всё начиналось. Ab ovo, как говорили латыняне. От яйца.

История борьбы за европейский газовый рынок началась (а точнее, ей была дана отмашка) в 2007 году. С произнесения Путиным известной Мюнхенской речи. По сути, если перевести ее на общеупотребимый человеческий, предложение Путина звучало по-торгашески просто: мы дадим вам столько газа и нефти, сколько вам нужно. Взамен мы хотим, чтобы российская элита стала частью европейской, а в идеале — западной. Не партнером, а именно частью.

Логика очевидна: мало обокрасть собственный народ, нужно спрятать и легализовать украденное. А значит, нужно стать своими там, куда ты намерен прятать хабар. Своим всё позволено, у своих не спросят. В конце концов, западная элита свои капиталы тоже нажила совсем не честным трудом, чем мы хуже? Мы же такие же, как вы, вы чё, пацаны?

( Читать дальше )

История борьбы за европейский газовый рынок началась (а точнее, ей была дана отмашка) в 2007 году. С произнесения Путиным известной Мюнхенской речи. По сути, если перевести ее на общеупотребимый человеческий, предложение Путина звучало по-торгашески просто: мы дадим вам столько газа и нефти, сколько вам нужно. Взамен мы хотим, чтобы российская элита стала частью европейской, а в идеале — западной. Не партнером, а именно частью.

Логика очевидна: мало обокрасть собственный народ, нужно спрятать и легализовать украденное. А значит, нужно стать своими там, куда ты намерен прятать хабар. Своим всё позволено, у своих не спросят. В конце концов, западная элита свои капиталы тоже нажила совсем не честным трудом, чем мы хуже? Мы же такие же, как вы, вы чё, пацаны?

( Читать дальше )

Семьянин

- 14 апреля 2019, 02:01

- |

Пересмотрел фильм 2000 года с Кейджем.

Кто не смотрел-рекомендую.

m.ok.ru/video/87590505186

Фильм как будто про меня.

А фильме идут 2 параллельные реальности.

В одной Кэмпбелл выбирает карьеру и Нью-Йорк, в другой — семью и провинцию(потому что там лучше детям).

Я ощущаю эти 2 реальности.

Да, я выбрал семью и «провинцию».

Но такое ощущение что я успел пожить и первой реальностью, сполна почувствовать ее. Я никогда не был даже близко богат как герой фильма, но я хорошо чувствую и осознаю пустоту богатства и карьеры, большого города без семьи.

И фильм этот как будто убедительно доказывает мне правильность выбранной жизненной стратегии.

Хотел бы я проснуться однажды утром в собственном пентхаусе от звонка вызывающего на совет директоров? Проснуться одному в большой квартире, с парочкой спорткаров в подземном гараже… Без жены, семьи, без кота но при куче денег....

Да ну нах, все это не имеет никакой эмоциональной ценности по сравнению с тем, что имеет добрый семьянин у себя дома:)

Навеяно как просмотром фильма так и наблюдениями за другими людьми. И тебе братиш я рекомендую посмотреть этот фильм и поскорее стать таким.

Кто не смотрел-рекомендую.

m.ok.ru/video/87590505186

Фильм как будто про меня.

А фильме идут 2 параллельные реальности.

В одной Кэмпбелл выбирает карьеру и Нью-Йорк, в другой — семью и провинцию(потому что там лучше детям).

Я ощущаю эти 2 реальности.

Да, я выбрал семью и «провинцию».

Но такое ощущение что я успел пожить и первой реальностью, сполна почувствовать ее. Я никогда не был даже близко богат как герой фильма, но я хорошо чувствую и осознаю пустоту богатства и карьеры, большого города без семьи.

И фильм этот как будто убедительно доказывает мне правильность выбранной жизненной стратегии.

Хотел бы я проснуться однажды утром в собственном пентхаусе от звонка вызывающего на совет директоров? Проснуться одному в большой квартире, с парочкой спорткаров в подземном гараже… Без жены, семьи, без кота но при куче денег....

Да ну нах, все это не имеет никакой эмоциональной ценности по сравнению с тем, что имеет добрый семьянин у себя дома:)

Навеяно как просмотром фильма так и наблюдениями за другими людьми. И тебе братиш я рекомендую посмотреть этот фильм и поскорее стать таким.

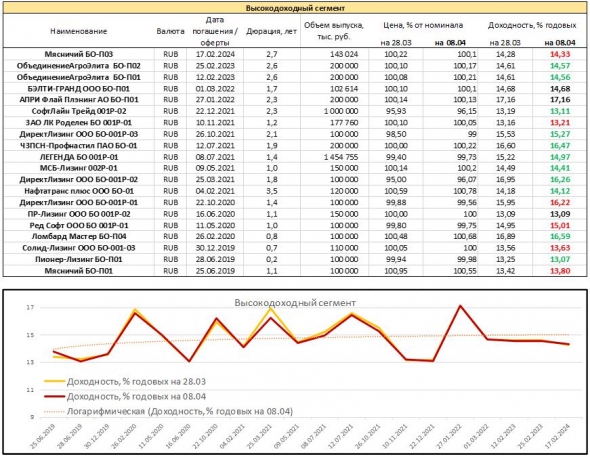

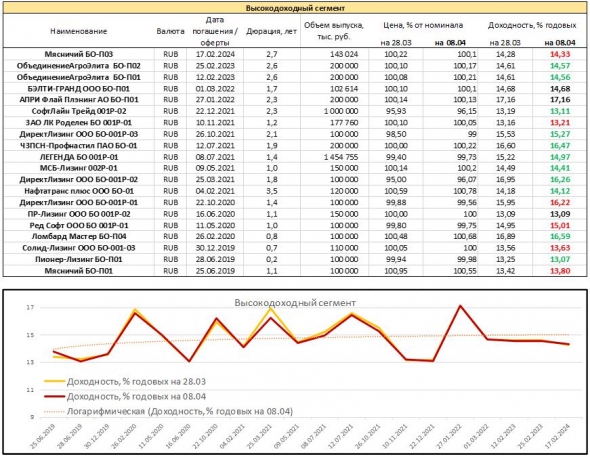

Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

Что тут можно констатировать? Из хорошего, средняя величина облигационного выпуска для тех, «кому за 13», растет. Из нехорошего. Ставки как были на ±15% годовых, так там и остаются. Новые выпуска не предлагают более низких купонов. То ли спрос недостаточен, то ли качество хромает. Думается, и первое, и второе. Хотя, по нашей оценке, ряд имен в таблице – финансово очень крепкие компании, волне себе соперничающие по метрикам с крупнейшими корпоратами (это Легенда, АгроЭлита, Мясничий, БЭЛТИ, Роделен, МСБ, ПР-Лизинг). Остальные – или нами не изучены (Ломбард Мастер, Пионер-Лизинг, Нафтатранс, ЧЗПСН), или в стадии начала/роста бизнеса, или… В общем, выбор имен и выпусков увеличивается, ставки, в среднем, не падают, прозрачность и доступ к отчетностям и аналитике возрастают. Дальше – Ваш выбор участия.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Юношам , изучающим опционы (почему нельзя продавать дальние края опционов)

- 24 марта 2019, 12:21

- |

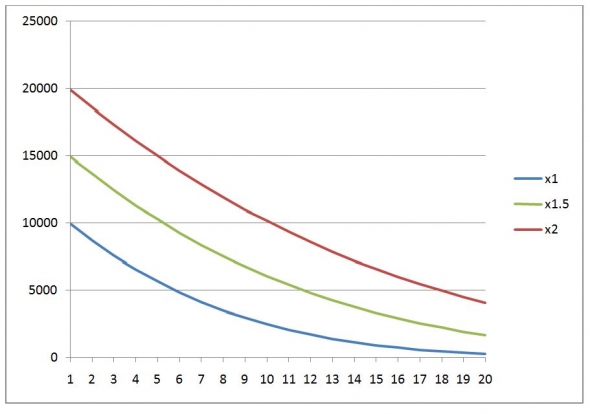

Для начала рассмотрим, как меняются цены опционов в зависимости от волатильности:

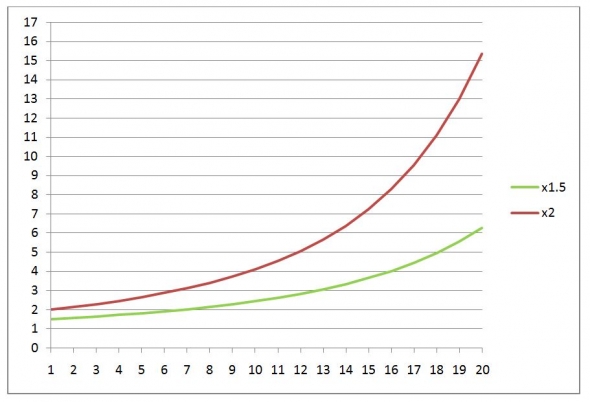

На данном графике 1 – это центральный страйк; Синяя линия – цены опционов на момент вашей продажи; Зеленая линия – цены опционов при увеличении волатильности в 1,5 раза; Красная линия – цены опционов при увеличении волатильности в 2 раза.

На первый взгляд, ничего трагичного не наблюдается

Теперь посмотрим не на сколько увеличиваются цены опционов, а во сколько раз увеличиваются цены.

( Читать дальше )

Можно ли в Quik нормально настроить в одном окне графики фьючерса и базового актива с привязкой цен? Чтобы шкалы цен не сдвигались относительно друг друга?

- 21 марта 2019, 19:07

- |

Комиссии, Комиссии, Комиссии

- 21 марта 2019, 15:09

- |

Господа, ну если аналитик на пенсии, всю жизнь работал в банках аналитиком, «биржевой эксперт и блогер» до сих пор не понимает, что такое «брокерская нагрузка на депозит» в виде комиссии и как она считается...

то я уже не буду в сотый раз выкладывать статью — Адская арифметика.

Это просто ДНО.

Это ДНИЩЕ.

Он еще и рассуждает на эту тему сравнивая брокерский депозит с карточкой… не понимая, что карточка пополняется ежемесячно, а нагрузка считается на депозит скажем 1 млн. — определенная сумма.

Потом чем больше вы сделок совершаете с комиссией 0,03 от оборота, тем больше нагрузка комиссии на депозит.

не знает он за 30 лет в рынке — элементарной математики.

Ищите господа истину.

( Читать дальше )

то я уже не буду в сотый раз выкладывать статью — Адская арифметика.

Это просто ДНО.

Это ДНИЩЕ.

Он еще и рассуждает на эту тему сравнивая брокерский депозит с карточкой… не понимая, что карточка пополняется ежемесячно, а нагрузка считается на депозит скажем 1 млн. — определенная сумма.

Потом чем больше вы сделок совершаете с комиссией 0,03 от оборота, тем больше нагрузка комиссии на депозит.

не знает он за 30 лет в рынке — элементарной математики.

Ищите господа истину.

( Читать дальше )

Изменения в портфеле, общие мысли

- 21 марта 2019, 13:42

- |

Всем привет!

Последние 6 месяцев выдались очень напряженными как в плане работы, так и в плане личных дел\забот. Как я писал в одной из предыдущих записей, я все-таки поступил на «Президентскую программу подготовки управленческих кадров» и с декабря усердно учусь. Так как в сети очень мало инфы по этой теме, выделю в отдельную главу про свое обучение. Постараюсь разбить пост на несколько глав:

1. Обзор портфеля

2. дальнейшее видение по портфелю

3. Немного про обучение

Начнем)

Особых изменений по портфелю не было, слегка докупил ГПН, РусГидро, добрал ГМК на новости о SPO.

Теперь детально по каждой бумаге:

1. Башнефть-п. Основная идея, разумеется, дивиденды. Считаю, что и сейчас неплохая цена для входа, тем более, что акции достаточно сильно упали. Пока списываю это на выход норвежского фонда (по крайней мере оч на это надеюсь))) Апсайд небольшой видится, т.к. рынок закладывает риски по Сечину и закрытию дивгэпа. Держу, опустится ниже моей средней — буду добирать.

( Читать дальше )

Последние 6 месяцев выдались очень напряженными как в плане работы, так и в плане личных дел\забот. Как я писал в одной из предыдущих записей, я все-таки поступил на «Президентскую программу подготовки управленческих кадров» и с декабря усердно учусь. Так как в сети очень мало инфы по этой теме, выделю в отдельную главу про свое обучение. Постараюсь разбить пост на несколько глав:

1. Обзор портфеля

2. дальнейшее видение по портфелю

3. Немного про обучение

Начнем)

1. Обзор портфеля:

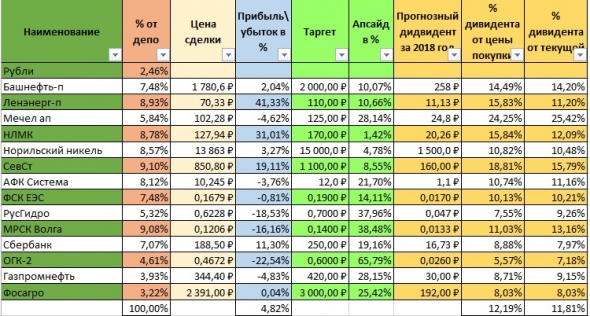

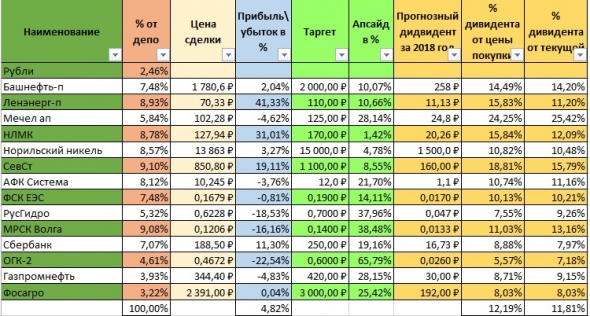

Напомню основную идею портфеля — создать стабильный пассивный доход. Минимум спекуляций, особенно с учетом того, что на это не хватает знаний, времени, мозгов. В настоящий момент портфель выглядит так:

Особых изменений по портфелю не было, слегка докупил ГПН, РусГидро, добрал ГМК на новости о SPO.

Теперь детально по каждой бумаге:

1. Башнефть-п. Основная идея, разумеется, дивиденды. Считаю, что и сейчас неплохая цена для входа, тем более, что акции достаточно сильно упали. Пока списываю это на выход норвежского фонда (по крайней мере оч на это надеюсь))) Апсайд небольшой видится, т.к. рынок закладывает риски по Сечину и закрытию дивгэпа. Держу, опустится ниже моей средней — буду добирать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал