Избранное трейдера Геннадий Криворучко

На чей блог стоит обязательно подписаться инвестору на смартлабе?

- 12 марта 2021, 16:05

- |

Юрий Козлов: smart-lab.ru/my/Klinskih-tag всегда публикует анализ и мнение по всем выходящим корпоративным отчетам российских компаний.

Владимир Литвинов: smart-lab.ru/my/point_31 почти каждый день пишет что-то интересное про акции и делится фундаментальным анализом и своим мнением по компаниям.

Георгий Аведиков: smart-lab.ru/my/gofan777 только фундаментальный анализ акций. Пишет не слишком часто, но метко.

Инвестор Сергей: smart-lab.ru/my/Investor_Sergei постоянно делится какими-то полезными инвестиционными лайф хаками. Я все время удивляюсь, где он их столько находит!?

Открывайте их блоги, нажимайте зеленую кнопку «ЧИТАТЬ» или «Подписаться на блог»

и читайте их в Ленте Друзей.

И не забудьте в настройках уведомлений сайта поставить первую галочку

Читайте наздоровье и обязательно комментируйте!

- комментировать

- ★28

- Комментарии ( 40 )

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

странный принцип списания комиссии в СБЕРе

- 27 февраля 2021, 14:25

- |

У меня тариф Самостоятельный, простой и понятный тариф, фиксированные проценты комиссии брокера в зависимости от дневного оборота.

При этом еще есть комиссия самой биржи.

В брокерском отчете эта комиссия идет отдельной строкой.

Существует общеизвестное мнение, что комиссия биржи для всех одинаковая — 0,01% от суммы сделки.

То есть должно быть так — купил на 100тыс рублей — биржа взяла комиссию 10р (остальное взял брокер).

Собственно в чем странность — если в ВТБ именно так дело и обстоит, то в СБЕРЕ почему то комиссия высчитывается по другому.

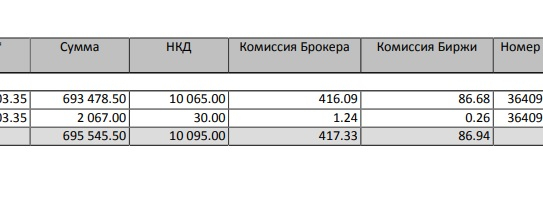

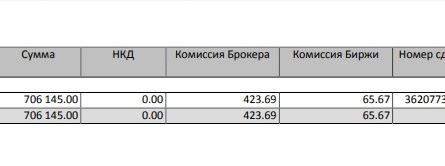

Например — комиссия если были сделки с облигациями

Процент комиссии биржи 0,0125 (а не 0,01, как должно быть)

Сделки с акциями

Комиссия теперь 0,0093 (меньше, чем 0,01)

( Читать дальше )

Восьмое чудо света. Секрет великих Инвесторов. У. Баффет, Сорос, Кийосаки, Линч, Грехэм, Рокфеллер.

- 27 февраля 2021, 13:41

- |

Решил запилить очередной «думаю» полезный пост.

Когда впервые я начал заниматься инвестированием в 2007 году у меня не было ни наставников ни литературы. Мой единственный путеводитель был интернет, правда тогда он был очень дорогой и чтобы войти на форекс (купить и продать) у меня примерно сьедало 500 рублей.

Когда первая сделка провалилась с треском (-60% от счета) я начал копать почему так произошло. Тогда я впервые встретил У. Баффета в сети интернет и я сразу понял что быть инвестором это мое!

Я начал изучать науку инвестирования всерьез и читать о многих выдающихся инвесторов и был удивлен когда обнаружил 8е чудо света!

Так же я в Хабаровске прошел КМ у Максима Темченко и там я увидел в деталях что такое сложный процент. (ВРЕМЯ, %, ДОПОНЕНИЕ, РЕИНВЕСТИРОВАНИЕ)

Кто в теме поймет эту таблицу)))

И самое что интересное: все великие инвесторы пользуются сложным процентом!

( Читать дальше )

Россия жёстко отказала МВФ. Рубль будет сильным.

- 25 февраля 2021, 15:48

- |

Ключевая ставка – это процент, под который Центральный банк кредитует коммерческие банки. Те добавляют свою накрутку – маржу – и выдают кредиты бизнесу и населению. Чем ниже ключевая ставка, тем дешевле кредиты, тем лучше развивается экономика. Но влияние этого показателя сложное и многогранное. В российских реалиях, в отличие от американских или европейских, его нельзя опустить до нуля. Если это сделать, то у нас резко ослабеет рубль, а инфляция станет галопирующей.

Моя программа Экономика на телеканале Крым-24

( Читать дальше )

10 картинок дня, или Бойкот турецких товаров

- 25 февраля 2021, 09:03

- |

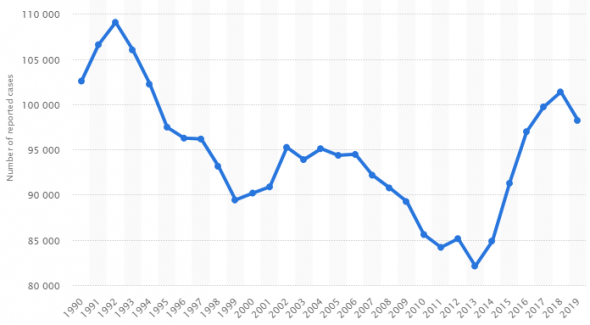

Number of reported forcible rape cases in the United States from 1990 to 2019

---

Котировки золота — всего лишь производная от доходности американских трежаков. Торгуешь золотом? Следи за гособлигациями США.

Жёлтая линия — золото за тройскую унцию.

Белая линия — реальная доходность 10-летних американских гособлигаций. Реальная доходность — то есть с поправкой на инфляцию. Поэтому она отрицательная — инфляция сжирает больше, чем капает денег владельцу трежерис.

( Читать дальше )

Таки да... ФРС перестала публиковать еженедельные данные по денежным агрегатам и немного меняет методику расчета (ну совсем чуть-чуть :)

- 24 февраля 2021, 19:18

- |

Спасибо уважаемому $100 за наблюдения, первым на ситуацию обратил внимание именно он еще в прошлую пятницу.

А именно, еженедельно на сайте ФРС публиковались данные по M2. Начиная с прошлой недели публиковаться перестали — последние недельные данные были на 1 февраля, дата обновления 11 февраля. Коллективный разум в комментариях конечно же не мог немедленно не потроллить автора в стиле «принтер сломался, продолжайте вести наблюдения!», однако факты они, как известно, вещь упрямая, а ФРС как ни крути организация авторитетная.

Сегодня с утра ФРС изменил дату обновления данных по M2 на 23 февраля, но самих новых недельных данных по февралю на сайте так и не появилось. Памятуя о вчерашних заявлениях г-на Пауэла решил посмотреть, что же ФРС пишет в самих публикуемых релизах H.6 Money Stock Measures и тут внезапно оказалось, что… все идет по плану ©.

Еще за пару недель до дня взятия

( Читать дальше )

Купить, продать? Пройти мимо! (Выбираем БА для опциона)

- 24 февраля 2021, 13:47

- |

Часть 1 smart-lab.ru/blog/678068.php

Часть 2 smart-lab.ru/blog/678728.php

В предыдущих частях я описал общие параметры своей ТС, а также причины выбора именно такой ТС. Остается разобраться с выбором базового актива для эффективной работы ТС, выбором подходящих страйков и экспираций, размера позиции, точек входа и выхода (с прибылью или убытком). Обо всем этом я хочу достаточно подробно дописать, если будет ваш интерес хотя бы в том объеме, что у первых статей.

Как же выбрать подходящий базовый актив (БА)? Вообще говоря, тема относится не только к опционам, подходит в равной мере для трейдинга и инвестиций.

Базовый актив (БА) в течение срока до экспирации страйка может направленно вырасти, направленно снизиться или находиться в диапазоне. Моей задаче торговли с максимальным результатом и ограниченными потерями активы, которые имеют высокие шансы оказаться в боковике, не подходят. Поэтому если у меня есть значимые сомнения в ожидаемом направленном движении в период до экспирации, я закрываю график этого актива и перехожу к одному из 5000 оставшихся, пока не найду тот, который, по моим представлениям, в горизонте до экспирации ждет направленное в конкретную сторону движение заметной величины (если движение предполагается небольшое, я точно так же отбрасываю и такой БА).

( Читать дальше )

Биткоин - коротко и ясно

- 24 февраля 2021, 13:20

- |

- Выросший из недр киберпанк сообщества и сообщества активистов за свободное программное обеспечение(привет Ричард Столлман), в ДНК борьба за свободу личности и право обладать непосредственно продуктом. Полностью открытый исходный код, любой может создать свой Биткоин или модифицировать его.

- Не боится блокировок, монетарных политик, границ, экономических зон, взлома, отключения, перехвата управления, человеческого фактора.

- Имеет собственный символ в юникоде ₿. Не путать с ₽ рублём.

- Существует более 12 лет. Начал работу в результате финансового кризиса 2008 года, как ответ на монетарную политику США по вытягиванию «своих» за счёт размывания доллара всех остальных. Не принадлежит никому, не управляется никем.

- Ни разу не был взломан, ни разу за 12 лет не падала сеть, беспрецедентный uptime 100% за 12 лет(См. Перебои в работе Визы, PayPal и пр.)

- Крупнейшая в мире распределенная вычислительная сеть. Более 10 тысяч видимых нод(невидимых еще больше). 176 Эксахеш в секунду.

- Ограниченный объем монет в обращении, цикличное сокращение инфляции(каждые 4 года в 2 раза), система комиссий от переводов.

- Непосредственное владение деньгами, никаких посредников, никаких брокеров, никаких банковских ячеек, только человек и сеть. Полная власть, никаких ограничений на операции.

- Мгновенный перевод миллиардов долларов с любой(на свой выбор) комиссией хоть в 1 доллар, на любой кошелёк, без администрирования, служб безопасности, задержек, нерабочих дней, развернутых транзакций.

- Все кошельки открыты, все деньги на виду, логи всех переводов за 12 лет доступны всем, отследить каждый доллар потраченный или приобретенный любым кошельком(потенциальная антикоррупционная польза).

- Кошелек можно создать мгновенно, не то чтобы без электронной почты и номера телефона, даже без интернета. На оффлайн-кошелек можно перевести деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал