Избранное трейдера God

Трейдинг или инвестирование? Большой бектест на 650 активах

- 30 мая 2021, 00:52

- |

Этот пост оставлю как напоминание, что нужно проверять как и что считается. Видимо пора начинать писать тесты...

______________

Мне всегда хотелось постетировать торговую стратегию на большом количестве инструментов. Навести научность на всё это бектестирование. Наконец руки дошли написать свой универсальный недотестер.

Раньше я уже писал про стратегию покупки на закрытии и продажи на открытии Её и выбрал для пробного полёта.

Суть страетегии очень проста. Каждый день покупаем на закрытии, продаём на следующем открытии. Нужно было взять что-то простое для теста.

Всего собрал 650 тикеров:

— индекс IMOEX в полном составе

— наиболее ликвидные фьючерсы на мосбирже (нам же нужно, чтобы миллионы торговались без проскальзываний): рубль/доллар, индекс РТС, нефть, золото, сбербанк

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

Нырок доходности S&P в отрицательную зону. Cобытие, которое случается раз в десятилетие.

- 25 мая 2021, 14:06

- |

На рисунке два графика. На верхнем реальная доходность по S&P. Т.е доходность за вычетом инфляции.

Красными точками обозначены моменты времени, когда реальная доходность американских акций становилась отрицательной. Причем последний случился аккурат в последние недели. Что делает подобный анализ особенно актуальным.

Смотрим, что случалось в эти периоды. Получаем аккурат все крупнейшие финансовые кризисы последних 40 лет. 1987, 1997, 2008. Ну и сейчас.

С точки зрения операций на бирже, сразу после выхода реальных доходностей в отрицательную зону, S&P начинал падать. И стремительно, и много.

Физический смысл этого процесса понятен. Вся деятельность, которая изначально называлась инвестированием, как карета у Золушки мгновенно превращается в делание убытков. Поэтому если у тебя актив с отрицательной доходностью, то от него лучше избавиться. Что и приводит сначала к распродажам. а затем и к обрушению S&P.

( Читать дальше )

Стартовали торги новым фьючерсом на S&P 500 ETF!

- 25 мая 2021, 10:15

- |

Привет, смартлабовцы!

Сегодня стартовали торги новым фьючерсом на S&P 500 ETF. Сейчас доступны четыре контракта с разными сроками исполнения. Ближайший и самый ликвидный – июньский, его тикер SFM1.

Подробнее об SFM1:

• ГО на утро 25 мая: 2401,5 ₽ за контракт

• Шаг цены: 0,01

• Стоимость шага на 25мая: 0,73461 ₽

• Экспирация 18.06.2021

• В лоте 1 контракт

Ищите новый фьючерс во всех терминалах страны!

Не забывайте лайкнуть, чтобы больше людей узнало о новом интересном инструменте)

Парный трейдинг. Как заработал +34% в валюте за 2 года.

- 19 мая 2021, 13:47

- |

Поиск интересных и выгодных среднесрочных закономерностей/тем для заработка является одним из хороших вариантов заработка на бирже.

Под среднесроком я имею ввиду не неделю, месяц или квартал, а интервал от 6 месяцев до 2 лет.

После кризиса 2014 года – рост USD/RUB с 30 до 80 появилась одна из таких тем для заработка. Обратил внимание, что по Si и Brent платят хорошие премии. По Si премия составляла от 1,80 до 1,50 рубля в квартал. По Brent премия составляла от 0,6 до 1,0 $ в месяц.

Соответственно, продавая оба контракта мы среднесрочно забираем обе премии.

Фактически получилось, что торговал от шорта по нефти за рубли (UKOIL*USDRUB).

3 варианта развития событий.

1. Если нефть падает в цене – получаем прибыль.

2. Если UKOIL*USDRUB торгуется без изменений – получаем прибыль за счет премий.

3. Если нефть медленно растет – получаем безубыток, если нефть быстро растет – получаем убыток.

Теория вероятности на нашей стороне – в 2х случаях из 3х получаем прибыль.

( Читать дальше )

Как слать сообщения в телеграм из питона в три строчки

- 13 мая 2021, 20:50

- |

Шаг 1. Устанавливаем либу loguru. Вам же нужно логирование в боте? Через loguru настраивается парой строчек.

Шаг 2. Устанавливаем либу notifiers которая шлёт сообщения куда угодно тоже парой строчек.

Шаг 3. Настраиваем

# подключаем либы

from loguru import logger

from notifiers.logging import NotificationHandler

# прописываем параметры телеграм бота, от чьего имени и куда слать, где их взять думаю сами разберетесь

params = {

'token': 'dfdfsfasdfljsahdfkljhasdfklj',

'chat_id': 'dfkdsflksdjfls;kfjas;ldkf'

}

tg_handler = NotificationHandler("telegram", defaults=params)

# добавляем в logger правило, что все логи уровня info и выше отсылаются в телегу

logger.add(tg_handler, level="INFO")Я у себя настроил уровень info. Использую его как раз для сообщений в телегу. А вот debug сообщения в телегу уже не приходят. Нечего эфир засорять. Подробнее про уровни логов можно почитать в справке docs.python.org/3/library/logging.html#logging-levels

Шаг 4. Отправляем сообщение

logger.info("Слава роботам! Убить всех человеков!")

Если не нужны логи, можно слать просто через notifiers.

Связь Lua -> ваша программа. RAM Disk.

- 11 мая 2021, 21:33

- |

Очень многие неплохо владеют основами программирования, но написать DLL, связь через TCP или что-то другое для экспорта-импорта в Lua — это достаточно сложная процедура, и требует дополнительных знаний и много времени. Однако, если такую связь как-то по простому реализовать, то решились бы многие проблемы обмена данными с C#, Python и другими средами, и не надо вникать во всяческие C-API и прочие премудрости.

Однако, есть достаточно простой и доступный способ — обмен данными через файлы. Например, так:

1. программа Lua пишет строку (строки) данных в формате CSV в файл data.csv,

2. программа Lua создает пустой файл flag.ddd,

3. ваша программа проверяет наличие файла flag.ddd, что означает, что данные готовы к чтению,

4. при наличии файла flag.ddd программа читает данные файла data.csv и удаляет файл flag.ddd,

5. программа Lua проверяет наличие файла flag.ddd, и если этот файл отсутствует пишет строку (строки) данных в файл data.csv (см. п.1)

При обратном обмене происходит все тоже самое, только имена файлов другие.

( Читать дальше )

Смотрим волатильность по всем классам активов

- 11 мая 2021, 15:55

- |

Индексы волатильности рассчитываются на основании наиболее активно торгуемых опционов на фьючерсные контракты по основным классам активов, таким как фондовые индексы, форекс, процентные ставки, энергоносители, металлы, агрокультуры.

Биржа сделала удобный и бесплатный сервис для анализа волатильности. Расположен тут

Таблицы имеют огромный выбор настроек для кастомизации, любой сможет настроить под себя.

График для нефти и газа

( Читать дальше )

Прямой доступ к Московской Бирже по протоколу FAST. Ресурсы, цены, особенности.

- 10 мая 2021, 08:30

- |

Прямой доступ к бирже

Введение

Высокая степень конкуренции на международных рынках капитала и доминирование алгоритмической торговли в обороте фондовых бирж побуждают участников торгов к автоматизации торговых операций с максимальным ускорением основных этапов: от получения данных, их анализа, до выставления и управления заявками. Если раньше на высокочастотной торговле специализировались маркет-мейкеры и систематические фонды, то сегодня скорость реакции и качественные рыночные данные важны для любого участника, проводящего активные торговые операции.Одним из способов сократить конкурентное отставание является прямой доступ к бирже (Direct Market Access — DMA), который может быть реализован в нескольких вариантах в зависимости от целей клиента — участника торгов. В данном документе мы описываем механизм подключения к инфраструктуре Московской Биржи с целью получения рыночных данных с записью в структурированном виде в базу данных АТСД для последующего использования в тестировании и оптимизации торговых алгоритмов. Доступ к биржевым интерфейсам для скоростной отправки заявок, в том числе в режиме спонсируемого доступа, является отдельной темой.

( Читать дальше )

Об "ухмылке" волатильности

- 07 мая 2021, 10:39

- |

Даже цитируются «умные» книги о том, что спрос на путы больше из-за наличия хэджеров.

На самом деле все проще и иначе.

Вот общее определение «справедливой» цены произвольного платежного поручения

Итак, пара общих определений.

Платежное поручение — это обязательство продавца выплатить некоторую сумму покупателю, зависящую от цены базового актива в будущий момент времени Т — С(Т).

Платежной функцией платежного поручения называется функция выплат f(C(T)).

Тогда справедливой ценой платежного поручения можно считать среднее f(C(T)) по распределению будущей цены С(Т) (чаще всего неизвестному точно), деленную на 1+R, где R- безрисковая ставка до момента времени Т.

( Читать дальше )

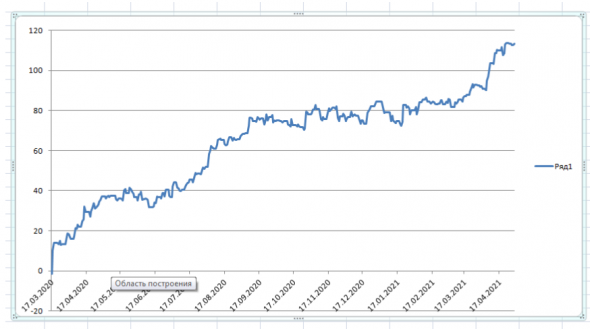

Итоги торговли за апрель 2021 г

- 02 мая 2021, 09:51

- |

Традиционно публикую итоги нашей работы за апрель. Сразу напишу что месяц был достаточно хороший и на движения для алгоритмов, и для опционов (движения без скачков волатильности).

Ниже график доходности алгоритмического композитного портфеля. Итог апреля +4,68%.

И эквити опционной торговли + алгоритмы. Напомню что объем по опционам и алгоритмам синергируют. Направленные алгоритмы управляют дельтой опционной позиции. Итог апреля +21,46%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал