Избранное трейдера ED

Стоит ли инвестировать в недвижимость? И если да, то как?

- 07 апреля 2021, 16:48

- |

Инвестиции в недвижимость — это один из способов защититься от инфляции. Но не обязательно покупать квартиру или дом. Существуют американские инвестиционные фонды недвижимости — REIT. На Санкт-Петербургской бирже доступны депозитарные расписки 58 таких фондов. В этой статье мы расскажем, как правильно оценить их инвестиционную привлекательность.

Как устроены инвестиционные фонды недвижимости (REIT)

Инвестиционные фонды недвижимости владеют и управляют различными типами собственности (коммерческой, жилой, промышленной, инфраструктурной, медицинской и т. д.). Они генерируют доход за счет аренды. Приобретая акции REIT, инвестор становится совладельцем диверсифицированного списка недвижимости, не покупая ее физически.

Если вы думаете об инвестициях в REIT, стоит учесть несколько особенностей таких фондов:

• Согласно американскому законодательству, каждый год 90% дохода REIT должно распределяться между акционерами в виде дивидендов.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 4 )

Сургутнефтегаз-пр, стратегия работы с позицией

- 07 апреля 2021, 12:16

- |

Вышел отчет компании по РСБУ, надо сказать, что наша прогнозная модель дивидендов оказалась достаточно точной.

Первое, что нас интересует в отчете, это чистая прибыль, которая составила 729,58 млрд. руб против 105 млрд. руб годом ранее.

Давайте сразу прикинем по нашей формуле дивиденды за 2020 год:

Д = 729,58 / 108,5 = 6,72 руб.

Курс доллара на 31 декабря 2020г. составил 74 рубля, размер кубышки по данным отчетности составляет 3,57 трлн. рублей, что эквивалентно $48,2 млрд. Давайте грубо прикинем среднюю ставку, под которую СНГ вложил эти средства:

120,53 (проценты)/ 3 567 (кубышка) * 100% = 3,4%

Весьма неплохо для бакса в текущих условиях. Внутри кубышки, конечно, не только вклады в USD, есть и другие валюты, но есть и свободный кэш, поэтому, расчет более-менее справедливый.

Процентная доходность по вкладам у компании потихоньку растет, по итогам 2020 года составила около 120 млрд. руб (118 млрд. руб в 2019 году, 106 млрд. руб. в 2018 году). К слову, только процентная доходность за 2020 год дает 1,11 рубля дивидендов на преф.

( Читать дальше )

Инвестиционная идея . Разбор «Ленэнерго»

- 30 марта 2021, 22:25

- |

«Ленэнерго» – российская распределительная сетевая компания. Основана 4 июля 1886 года, когда императором Александром III был утвержден устав «Общества электрического освещения 1886 года». В декабре 1917-го «Общество 1886 года» было национализировано. В 1919 году включено в ОГЭС – Объединение Государственных Электрических Станций. В 1922 году общество стало трестом Петроградских государственных электростанций «Петроток». В 1924 году трест «Петроток» переименовали в трест «Электроток». В 1932 года объединение переименовывают в «Ленэнерго».

В 1992 году в результате приватизации компания стала акционерным обществом «Ленэнерго». Это одна из крупнейших распределительных сетевых компаний страны. Занимается передачей электроэнергии и присоединением потребителей к электрическим сетям на территории Санкт-Петербурга и Ленинградской области.

📍Финансовые показатели (в скобках среднее значение по отрасли):

▪️P/E – 4.5 (10.9).

▪️P/B – 0.37 (0.54).

▪️Капитализация – 58,84 млрд руб.

▪️Активы – 255,09 млрд руб.

▪️Обязательства – 76,08 млрд руб.

▪️Текущая дивдоходность по префам – 8,9%.

( Читать дальше )

Инвестиционная идея . Анализ отчета «Русагро»

- 30 марта 2021, 22:21

- |

«Русагро» – российская сельскохозяйственная и продовольственная компания. Бизнес состоит из 5 сегментов: масложировой, мясной, сахарный, сельскохозяйственный и молочный (самый маленький). Рассмотрим операционные показатели в каждом секторе за год.

📌Масложировой сегмент:

✅Выручка – 76,160 млрд руб. (62,375 млрд руб., +22% г/г).

✅Операционная прибыль – 8,207 млрд руб. (2,449 млрд руб., +235% г/г).

✅Скорр. EBITDA – 9,388 млрд руб. (3,385 млрд руб., +177% г/г).

Выручка возросла вследствие расширения мощностей, арендованных в 3 кв. 2019 г. в Саратовской области. Интенсификация производства привела к повышению объемов продаж майонеза и промышленных жиров, что было подкреплено восстановлением доли рынка во второй половине 2019 г. Помимо прочего, рост выручки за 12 мес. 2020 г. обусловлен повышением цен на все продукты. Скорректированный показатель EBITDA вырос на 6 млрд руб. за 12 мес. 2020 г. в связи с расширением производственных мощностей.

📌Сельскохозяйственный сегмент:

✅Выручка – 34,348 млрд руб. (25,845 млрд руб., +33% г/г).

✅Операционная прибыль – 15,597 млрд руб. (1,437 млрд руб., +985% г/г).

✅Скорр. EBITDA – 15,191 млрд руб. (5,913 млрд руб., +157% г/г).

( Читать дальше )

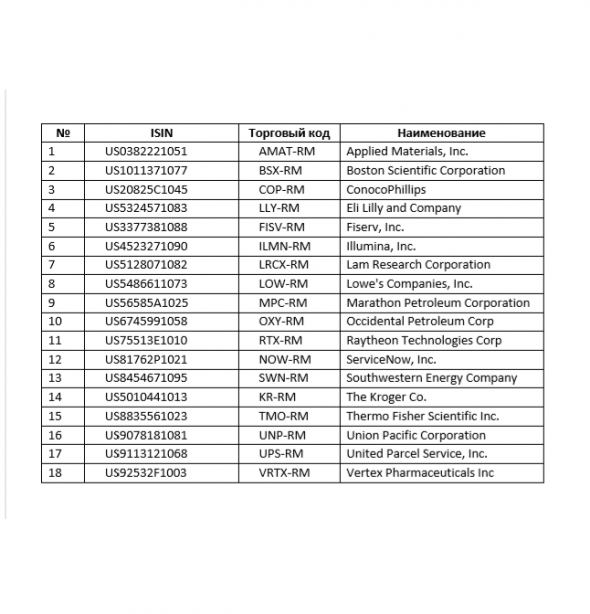

Новые иностранные акции на ММВБ. Что за рыба? (часть 2)

- 28 марта 2021, 17:57

- |

Начало исследования здесь:smart-lab.ru/blog/686229.php

Их осталось еще 9:

OXY — еще одна нефтяная американская компания. Выросла за год на 139%. Но если глянуть фундаменталку, то становится страшно). Опять таки думаю есть варианты получше, так как у компании большие долги. В случае падения нефти будет падать быстрее всех.

RTX — американская оборонка. Довольно эксклюзивный для России инструмент. Можно профинансировать так сказать войны. Акция уверенный средничок и будет зависима от рынка.

NOW — американское программное обеспечение. Видимо компания еще не добилась успеха — ужасные коэффициенты. Может у нее все впереди? А пока ниже рынка.

SWN — а вот и американский «Газпром», акция хорошо прёт кверху, за год 185%. Большая часть хорошего уже в цене, но при растущей стоимости газа есть и временная перспектива.

( Читать дальше )

Разбор ПАО Московская Биржа #MOEX

- 28 марта 2021, 11:15

- |

💁🏻♂️26 марта совет директоров рекомендовал #дивиденды 9,45 рублей на акцию, 14 мая закрытие реестра, 12 мая отсечка. 13 мая ожидаем гэп вниз. Проанализируем компанию.

Шаг 1. В годовом отчете читаем чем занимается компания:

из чего получает прибыль,

постоянно ли потребляется товар/услуга и кто потребители,

кто конкуренты,

какие риски и перспективы развития.

Прибыль Мосбиржа получает от комиссионного дохода, а так же процентного дохода от размещения свободных средств. Комиссия возникает при любом случае когда в людях начинает возобладать страх или жадность, что приводит к совершению сделки, а каждая сделка приводит к комиссии, отсюда вывод — да, услуга по передачи прав собственности на активы потребляется постоянно (если конечно не будет серьезных войн во время которых как показывает история все биржи закрываются). Из конкурентов в РФ можно отметить нарастающую долю Санкт-Петербургской биржи (в последнее время там получают листинг те же российские акции, что и на Мосбирже), а в широком смысле конкуренты это любая биржа, где можно передать право собственности. Риски незначительные, перспективы велики так как еще очень много эмитентов могут получить листинг.

( Читать дальше )

Акции Высочайшего имеют шанс собрать заявки по верхней границе ценового диапазона - Финам

- 23 марта 2021, 20:53

- |

Акции имеют шанс собрать заявки по верхней границе диапазона, и еще останется потенциал для роста в течение года. Тем более, что в течение 30 дней предусматриваются стабилизационные покупки до 13% акций для поддержания цены. Похоже, что контролирующие акционеры не стали выжимать по максимуму, а всерьез настроены разместить 37% акций, чтобы сформировать достаточный free float и задать позитивную динамику котировок. Хуже, когда акционеры задирают цену, а бумаги потом не имеют динамики. В данном случае это не так.Калачев Алексей

ГК «Финам»

Недавно «Высочайший» представил позитивную отчетность за 2020 год, которая должна была привлечь внимание инвесторов. Компания нарастила объем реализации золота на 14% год к году до 276 тыс. унций. Выручка компании выросла в прошлом году на 41% до $471 млн. Скорректированный показатель EBITDA увеличился по сравнению с 2019 годом в два раза — до $248 млн. Чистый долг снизился на 6% и на отчетную дату составил $191 млн. Отношение чистого долга к скорректированной EBITDA сократилось с 1,7х до 0,8х.

Компания имеет хороший темп роста добычи, среднегодовой темп роста (CAGR) с 2015 по 2020 год составил 8,5%. Совокупные денежные затраты на производство и поддержание (AISC) в 2020 году составили $822 на унцию, что лучше среднего показателя по отрасли. И, вдобавок ко всему, компания имеет привлекательную дивидендную политику: при долговой нагрузке от 1,5х и ниже, на дивиденды ежеквартально распределяется не менее 40% EBITDA. При нагрузке выше 1,5х и до 2,5х – 30% EBITDA. Совокупные выплаты дивидендов по финансовым результатам 2020 года составят $99 млн, что дает дивидендную доходность к цене размещения по верхней границе заявленного диапазона на уровне 6,5%, что неплохо для отрасли.

«Вишенкой на торте» для участников IPO будет распределение дивидендов за IV квартал 2020 года и I квартал 2021 года, закрытие реестров по которым планируется в июле. В том числе, по итогам IV квартал 2020 года компания планирует выплатить дивиденды в размере $37 млн, или $0,67 на акцию, а по итогам I квартала 2021 года – 40% EBITDA за квартал.

Перспективы компании Энел Россия

- 23 марта 2021, 13:05

- |

Не успели акционеры порадоваться продаже Рефтинской ГРЭС, как прилетел новый лебедь. Компания перенесла дивиденды с 2021 года на 2023 год в рамках своей новой стратегии. Что будет дальше?

Не вижу смысла даже разбирать финансовые показатели по итогам 2020 года, попробуем взглянуть на ситуацию более глобально. Энел прилично озеленилась, полностью избавившись от угольной генерации и начав активные инвестиции в возобновляемые источники энергии (ВИЭ). Установленная мощность газовой генерации 5,6ГВт, после запуска трех ветропарков установленная мощность вырастет до 5,9ГВт.

Суммарная установленная мощность ветропарков даст прирост мощности на 362МВт или на 6,5%. При этом, EBITDA от ветряков в 2023 году составит почти 4,8 млрд. руб или 39%. Еще раз, 6,5% установленной мощности дадут 39% EBITDA… Неслыханная маржинальность, но проблема в том, что это не ветряки такие эффективные, а даже наоборот, потребители за эту мощность будут платить в 10 раз больше, чем за обычную тепловую генерацию.

( Читать дальше )

ПАО Высочайший (GV Gold) проведёт IPO, раздав народу свои акции, вместо золота

- 15 марта 2021, 16:30

- |

ПАО «Высочайший» наконец-то решился раздать своё золото инвесторам в виде своих акций, от которых будут избавляться нынешние владельцы компании. IPO будет произведено (точка).

ПАО «Высочайший (GV Gold) – российская золотодобывающая компания, входящая в ТОП-10 рейтинга золотодобытчиков РФ. По данным Forbes занимает 7 место. В рюкзачке компании бренчат 6 фабрик, с общей золотоизвлекательной мощностью 10.6 млн тонн руды в год. За 2020 год было произведено 272к унций золота, при запасах 4,4кк унций. Основные производственные активы находятся в Иркутской области и Якутии. Предполагаемая прибыль за счёт постоянной докупки лицензий на добычу нивелируются растущими затратами на извлечение.

Чот подозрительно №1

21 января 2021 года совет директоров принял новое положение о дивидендной политике, где совет директоров будет ориентироваться, при определении рекомендуемых дивидендов, на чистую прибыль. Много если бы да кабы. По сути же:

( Читать дальше )

🐛Обзор компании Caterpillar - #CAT

- 13 марта 2021, 17:30

- |

Компания Caterpillar, известная своими культовыми тяжелыми машинами желтого цвета, является крупнейшим мировым производителем строительного и горнодобывающего оборудования. Она обслуживает целый ряд отраслей — инфраструктуру, строительство, горнодобывающую, нефтегазовую и транспортную, компанию считают одной из самых востребованных в мировой экономике.

Свои истоки компания берет с 1890 года. Тогда тракторы работали на пару и весили полтонны — такие машины не могли работать в полную силу, потому что проваливались в мягкий влажный грунт и буксовали. Бенджамин Холт, основатель компании, пытался решить проблему разными способами, но ни одна идея не срабатывала. Холт перебирал варианты и нашел решение: он обернул колеса досками, скрепленными болтами и цепями — привычной нам гусеницей. Компанию назвали в честь изобретения. 🐛

Компания была основана в 1925 году. С 1925 года ассортимент продукции Caterpillar развивается, и в настоящее время компания может похвастаться 21 брендами, а ее доходы в 2020 году составили 41,7 миллиарда долларов. Компания обладает более чем 4 миллионами наименований продукции, а ее дилерская сеть насчитывает 165 дилеров, охватывающих 191 страну.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал