SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера IgorB

Рэй Далио на конференции New York Times

- 14 ноября 2013, 08:11

- |

Рэй Далио рассуждает об экономике (англ.яз)

- Далио не инвестирует в биткоины:)

- Многие эксперты тратят много времени на мнения, и не тратят времени, чтобы понять как работает экономическая машина. А работает она очень понятно.

- Кто не в курсе, идет на сайт: http://www.economicprinciples.org/

- Машина состоит из транзакций. Во время Т. вы можете заплатить деньгами или кредитами. И поехали, объясняет как работает цикл кредитной экспансии.

- Рассказывает, что ФРС все что может делать, это печатать деньги и влиять на финансовые активы. ФРС покупает, увеличивает ликвидность, доходности снижаются, цены на активы повышаются.

- ФРС не может производить товары и услуги, но может создавать wealth effect.

- Когда активы растут в цене, будущие ожидаюемые доходы идут вниз.

- Текущее QE работает, но с всё уменьшающимся эффектом для экономики. Когда вы увеличиваете богатство за счет роста стоимости активов, само богаство сосредотачивается в руках тех, у кого эти активы имеются.

- В следующие 10 лет при текущей цене рынка, средний годовой доход его будет составлять всего 4%. При этом стандартное отклонение рынка акций будет равно 18%. Ожидаемая прибыль растет, а вот ожидаемый риск не снижается. Таким образом, инвесторы больше денег хранят в кэше, wealth effect все меньше увеличиают расходы.

- Сейчас мы находимя в середине краткосрочного экономического цикла. В последней стадии цикла экономика ускорится еще сильнее. Вот тогда ФРС начнет закручивать гайки и цикл пойдет вниз.

- В долгосрочном цикле мы находимся в конце цикла. Долг/ВВП очень высок, ставки по облигациям должны быть ниже темпов роста ВВП, чтобы долг мог гаситься. ФРС так и делает — они держат ставки ниже темпов роста. И это позволяет медленно снижать долг/ВВП. Так что у ФРС нет возможности повышать процентные ставки на несколько лет.

- Главное для инвестора — создать правильный баланс классов активов. Большинство инвесторов не умеют делать альфу. Альфа — это игра с отрицательной суммой.

- С 2009 в США идет beautiful deleveraging. Это когда ФРС печатает деньги и параллельно идет реструктуризация кредитов и снижение долговой нагрузки, без дефляции и без инфляции.

- Самый большой фактор, который оказал влияние на мой успех — это медитация. Медитация — это простое упражнение, которое позволяет вам очистить вашу голову. Уходит стресс, уходят эмоции. 40 лет я делаю это по 20 минут 1 или 2 раза в день. Это влияет на prefrontal cortex, это задействует обе половины мозга, это повышает креативность, открытость ума. Это очень помогает. Это самый лучший подарок, который я могу вам дать.

- комментировать

- ★28

- Комментарии ( 14 )

Бесплатное обучение (не по торговле)!

- 11 ноября 2013, 11:23

- |

На замечательном портале открытого обучения coursera.org появились курсы по экономике и финансам от ВШЭ!)

www.coursera.org/hse

Пока доступна регистрация на следующие, интересные лично для меня курсы:

История экономической мысли

https://www.coursera.org/course/historyofec

Основы микроэкономики

https://www.coursera.org/course/microeconomic

Макроэкономика

https://www.coursera.org/course/macroec

Теория отраслевых рынков

https://www.coursera.org/course/industorg

Экономика труда

https://www.coursera.org/course/laborec

Финансовые рынки и институты

https://www.coursera.org/course/finmarkets

Основы корпоративных финансов

https://www.coursera.org/course/corpfin

P.S. И вообще я очень рекомендую этот ресурс, т.к. там можно найти ну ооочень интересные вещи!)

Цели в трейдинге. Важные вопросы к себе.

- 30 октября 2013, 19:48

- |

Итак, какое-то время назад, я провел опрос. По существу опроса серьезно ответили только пара человек. Это плохо. Отчасти это мне говорит о том, что люди не хотят отвечать на вопросы, без которых, как я считаю, невозможно начинать трейдинг.

Я повторю вопросы, с учетом дополнений, предложенных вами.

( Читать дальше )

Я повторю вопросы, с учетом дополнений, предложенных вами.

- Что мне нравится делать больше всего? Какое занятие делает меня счастливым?

- Какие у меня таланты?

- Каковы мои слабые стороны?

- В чем мое конкурентное преимущество на бирже?

- Сколько времени я хотел бы и мог уделять торговле на бирже?

- Сколько времени я могу и хочу проводить за компьютером?

- Каким мне надо быть в идеале через 10 лет? Опишите свою жизнь через 10 лет.

- Сколько денег я хочу отправить в работу на биржу и сколько из них я готов потерять?

- Сколько я хочу зарабатывать?

- Для каких целей мне нужны деньги?

( Читать дальше )

Об инфляции. Часть 2 (немонетарное объяснение)

- 27 октября 2013, 19:45

- |

В первой части мы вели речь о монетарных факторах, влияющих на инфляцию. Теперь о немонетарных.

Если быстрый рост предложения денег с начала 1980-х не смог привести к устойчивому и высокому уровню инфляции, о чем мы говорили в первой части, то тогда мы должны задать себе вопрос: что же тогда сдерживало ее? Это простой вопрос, но ответ на него не кажется таким уже легким.

Инфляция, или рост общего уровня цен в экономике определяется двумя базовыми факторами: первый, это когда совокупный спрос в экономике устойчиво превышает совокупное предложение, создавая, таким образом, избыточный спрос, который не покрывается текущим предложением. И второй фактор – рост предложения денег должен быть достаточно быстрым, чтобы обслуживать избыточный спрос, позволяя таким образом реализоваться ему через более высокий уровень цен.

Между этими двумя факторами, избыточный спрос – это необходимое условие для создания инфляция, в то время как создание денег – это

( Читать дальше )

Если быстрый рост предложения денег с начала 1980-х не смог привести к устойчивому и высокому уровню инфляции, о чем мы говорили в первой части, то тогда мы должны задать себе вопрос: что же тогда сдерживало ее? Это простой вопрос, но ответ на него не кажется таким уже легким.

Инфляция, или рост общего уровня цен в экономике определяется двумя базовыми факторами: первый, это когда совокупный спрос в экономике устойчиво превышает совокупное предложение, создавая, таким образом, избыточный спрос, который не покрывается текущим предложением. И второй фактор – рост предложения денег должен быть достаточно быстрым, чтобы обслуживать избыточный спрос, позволяя таким образом реализоваться ему через более высокий уровень цен.

Между этими двумя факторами, избыточный спрос – это необходимое условие для создания инфляция, в то время как создание денег – это

( Читать дальше )

Об инфляции

- 29 сентября 2013, 19:46

- |

Когда говорят об инфляции, то у каждого человека в голове возникает простой образ: чем больше денег в экономике, тем выше инфляция. А еще говорят, что акции — это защита от инфляции. Однако, практика показывает, что даже далеко не все экономические закономерности из учебников по Экономике работают на практике. Тем более, кризис 2008 года позволил в реальности оценить как работают экономические взаимосвязи, когда центральные банки крупнейших экономик мира вовсю «печатают» деньги. Есть достаточно большое количество людей, которые еще с запуска QE1 ждут гиперинфляции, а воз и ныне там. Так что же это за такое явление – инфляция? Чтобы понять смысл этого явления рассмотрим ее с двух позиций – монетарной и, соответственно, немонетарной.

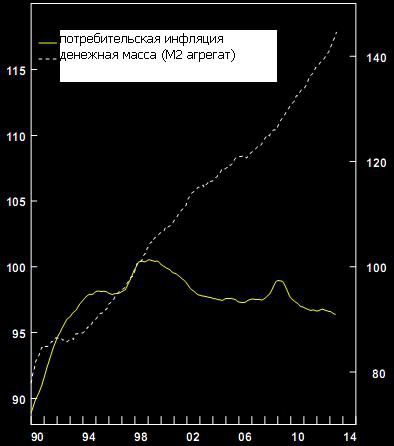

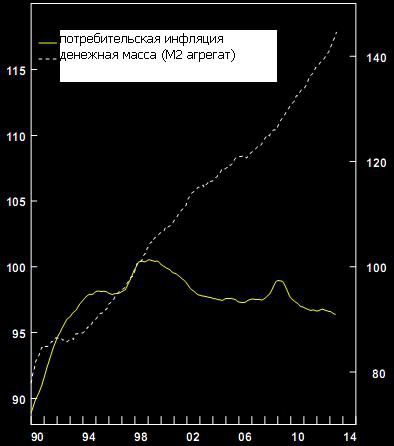

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график). Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

( Читать дальше )

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график).

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.( Читать дальше )

«Финансовая математика. Чем занимаются гении на бирже?»

- 25 сентября 2013, 11:01

- |

Глава фонда Quantum Brains Сapital наконец ответит, для чего получать высочайшее техническое образование, чем оно может быть полезно на рынке. И самое главное, как разрабатываются стратегии в фонде QBC.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал