Избранное трейдера Евгений

Илья Коровин: Делаем календарный спред

- 20 октября 2015, 11:27

- |

Утренняя передача «Торговый план» на видеопортале трейдеров YouTrade.TV 20 октября 2015 г.

- комментировать

- ★6

- Комментарии ( 10 )

Святая святых: технология маркет-мейкинга опционов

- 19 октября 2015, 17:35

- |

Спасибо!

<< Интересная история>>

- 29 сентября 2015, 23:41

- |

День добрый Уважаемые господа

Хочу рассказать небольшую историю про то как мы писали софт для сферы трейдинга.

Это история покажет какие ошибки могут возникнуть.

Уверен кому-то будет полезно!

Я не писатель и не могу описать все детали по, этому буду предельно краток

Мы небольшой компанией решили как- то написать софт, для торговли на рынке американских фьючерсов. Дело было где-то в начале 2013 года, в тот момент уже была куча решений по типу TS-Lab и прочей лабуды, но если подумать, то приходит понимание того, что ты зависишь от компании, которая написала платформу для алготрейдинга и их техподдержки, которая нех…я не хочет работать.

И от тех идей, которые в принципе эта платформа позволит реализовать, ведь сначала кажется, что можно все, но наделе серьезную вещь там не реализуешь.

Поэтому, на ум приходит только нанимать программиста и писать свой софт с нуля. Только так ты будешь уверен в софте и безотказной работе, и если будут ошибки, то в этом виноват будешь ты сам.

( Читать дальше )

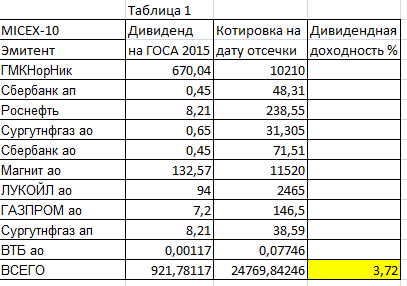

Дивидендный механизм рфр

- 27 сентября 2015, 21:57

- |

Прекрасная погода

Организационная сторона на высоте.

Отель «Новый берег» понравился.Вид из отеля был как бы намекающим :)

«Заработай на бирже на покупку яхты» :)

После моего выступления ряд участников попросил меня выложить в виде обзора моё выступление на конференции.

Выкладываю :)

Тимофей Мартынов предложил мне выступить на этой конференции на тему «Как жить на дивиденды»

Отвечаю: жить на дивиденды и доходы от дивидендных акций, как я их назвала дивитикеры, можно весьма не плохо, но финансовую отдачу от дивидендов можно значительно повысить, если понять дивидендный механизм рфр.

И так, мы пришли на рфр за дивидендами.

Можно просто и не замысловато купить акции из Индекса ММВБ 10

( Читать дальше )

Отличный сервис для просмотра графиков Америки.

- 27 сентября 2015, 09:40

- |

Не нужна регистрация

Не нужно платить денег

Большое количество таймфреймов

Не банят, как на thinkorswim

Минусы

Пока нашел только один, не дружит с Chrome, нужно открывать в Explopere

www.freestockcharts.com/platform/v1

Кондор лучше чем проданный стрэнгл.

- 12 апреля 2015, 13:50

- |

Впечатление от вебинара Сергея Елисеева «Рыночно-нейтральные стратегии» из курса «Азбука торговли опционами».

Так как курс рассчитан на начинающих, то, в целом, материал подан неплохо. Но некоторая информация «резанула» слух, а некоторые вещи можно было бы «осветить» полнее.

И именно потому, что курс слушали, в основном, начинающие, выскажу свое мнение.

Первое, с чем не согласен. Что у кондора единственное преимущество перед проданным стрэнглом только в меньшем ГО, и от его лимитированного риска нет практического смысла. И что нет никакого смысла торговать кондор, так как при продаже стрэнгла мы не допустим, чтобы рынок увел нас в большой минус.

Начну с последнего. Утверждение, что мы будем агрессивно управлять позицией и не допустим «большого» минуса, с моей точки зрения, немного наивно. И вот почему. В самый неподходящий момент, с рынком, с оборудованием, с нами, может случиться все что угодно. И нет никакой гарантии, что когда нужно, мы будем у монитора. Поэтому наличие пусть большого, но ограниченного риска, с моей точки зрения, всегда лучше, чем наличие неограниченного риска.

( Читать дальше )

Московская опционная конференция трейдеров. Константин Гринькин

- 09 апреля 2015, 11:09

- |

Пример работы дельта-хеджера тут:

Конференция смарталаба по трейдингу состоится 18 апреля

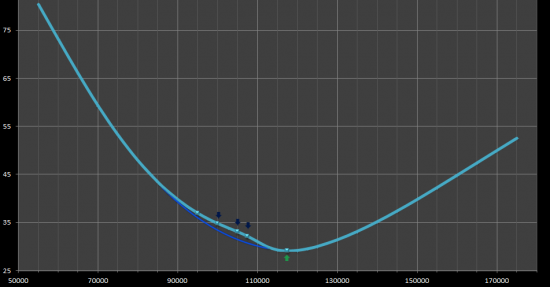

Кривая улыбка

- 17 октября 2014, 16:54

- |

Поза получится примерно такая

( Читать дальше )

Как открыть «хедж-фонд», потратив всего $1000

- 13 августа 2014, 20:33

- |

Тут должен был быть длинный абзац о том, как я с детства увлекался инвестициями и долго шел к своей мечте — компании по управлению инвестициями и еще огромный кусок текста с описанием всего процесса создания такой компании, но увы у меня совсем нет на это времени. Поэтому расскажу только главное. В феврале я открыл компанию в Соединенных Штатах для управления инвестициями клиентов через управляемые счета (SMA). Согласно Закону об инвестиционных консультантах 1940 г. США (Investment Advisers Act of 1940) моя компания определяется как инвестиционный консультант, и освобождена от регистрации в SEC в соответствии с Разделом 203(b)(3) Закона об инвестиционных консультантах 1940 г. Компанию я назвал «Merkulov & Partners, Inc.» и инкорпорировал в штате Делавэр, самый удобный по многим параметрам. Все сделал удаленно, не выходя из дома, только на почту потом зашел, чтобы получить бандероль из Америки с полным комплектом документов на компанию:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал