Избранное трейдера Кирилл

Пояснение про доход Председателя Мосгордумы в 2 ярда

- 31 мая 2020, 17:51

- |

НУ и на смартлабе стали все гадать какие такие бумаги он купил и продал, однако не учли что акции есть еще и у непубличных АО

Коим является АО Северянин на балансе которого на 2019 год находился вот такой симпатичный обьектик:

Там примерно 10 тыс м2 офисных площадей B+ и еще столько же В-С — кому интересны детали гуглите БЦ «Северянин»

Теперь пруф/дискляймер для Тимофея — чтоб топик как провокационный не сносил — Факт владения Алексеем Шапошниковым 95% акций ОАО Северянин, с последующим принудительным выкупом по заниженной в 10 раз цене у миноритариев остальных акций и консолидация всего пакета установлен в судах 4 инстанций в частности — цена акции и всего пакета (более 1 млрд в ценах 2012 года) - № А40-82402/12

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 67 )

На пенсию в 25. Итоги мая и не только :)

- 31 мая 2020, 16:26

- |

Всем привет! Смотрю многие решили поделиться своими результатами, ну а что я буду отставать?

Закончился 21 месяц моего инвестирования. Не могу назвать его успешным, несмотря на то, что рынок за май вырос, мой портфель просел на 4,12% в рублях. Связано это с тем, что еще в феврале у меня была достаточно большая часть в долларовом кэше, а сейчас так вообще портфель 86% долларовый кэш, 2% золото и 12% рублевый кэш — короткие рублевые облигации. Но майская и апрельская просадка все равно не утянули меня ниже индекса мос.биржи (FXRL), а до (FXUS), так вообще еще падать прилично, но кто знает, что там впереди.

Вот такой путь моего портфеля.

Пополнения и рост/падение

Сравнение с индексами. При этом доходность портфеля за все время составила 28,38%, а за последние 12 месяцев 21,63%

( Читать дальше )

О чем я мечтаю?

- 31 мая 2020, 16:26

- |

Чтобы понять, что делать в следующем месяце, надо вообще понять длинные цели и короткие цели. Чтобы сформулировать цели, надо понять, чего ты вообще хочешь и о чем мечтаешь. Вот такие вопросы я себе и задаю регулярно. Хотя многим кажется, что они точно знают, чего они хотят, на самом деле это не так. Об этом стоит регулярно задумываться и потратить на это немного времени, что я вам и рекомендую сделать.

О чем, например, я мечтаю в настоящий момент?

👉 оставаться совершенно здоровым как можно дольше

👉 о таком состоянии ума, когда ты стрессовые ситуации не ввергают в стресс тело

👉 меньше заниматься операционной рутиной

👉 больше свободного времени чтобы читать и совершенствовать свой ум

👉 быть полезным для как можно большего количества людей

👉 свой дом в удобном месте на природе с живописным видом

Итоги недели в смартлаб-таблицах

- 31 мая 2020, 14:25

- |

https://smart-lab.ru/q/shares_fundamental3/?type=MSFO

Див. отсечки этой недели:

https://smart-lab.ru/dividends/index/order_by_t2_date/asc/?year=2019

Лидеры недели среди ликвидных акций:

https://smart-lab.ru/q/shares/order_by_last_to_week_price/desc/?val_middle_gt=100000000

Аутсайдеры недели:

( Читать дальше )

Продажа пакета Сбербанка: новый главный акционер и курс на преемственность

- 31 мая 2020, 13:37

- |

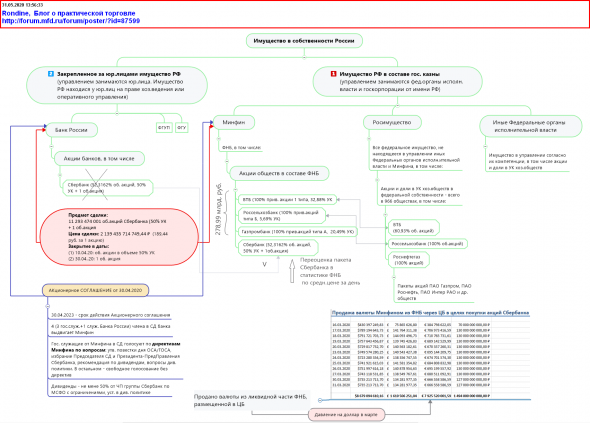

Сразу поясню, что перемещенный от ЦБ в Минфин пакет акций Сбербанка всегда находился (и продолжает находиться) в федеральной государственной собственности, которая в силу особенностей российской системы государственного управления расположена на 2-х этажах: (1) этаж казны и (2) этаж юридических лиц, за которыми имущество, находящееся в федеральной собственности, закреплено и которые управляют этим имуществом. На схеме это наглядно показано ниже. Та же схема для подробного разглядывания:

prnt.sc/sr1z1k

( Читать дальше )

Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020.

- 31 мая 2020, 09:40

- |

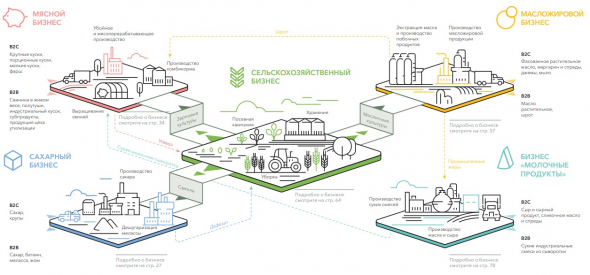

«Руcагро» — один из крупнейших вертикально интегрированных агрохолдингов России. Компании принадлежит значительная доля внутреннего производства свинины, сахара, сельскохозяйственной и масложировой продукции в стране.

В основе бизнес-модели «Русагро» лежит идея вертикальной интеграции. Сахарное, мясное и масложировое бизнес-направления имеют полный цикл производства, а сельскохозяйственное обеспечивает их сырьем. Вертикально интегрированная структура бизнеса позволяет использовать преимущества диверсификации, гарантировать поставки сырья с минимальными транспортными затратами и эффективно управлять всеми элементами цепочки создания стоимости.

дивидендов за 1 полугодие 2020." title="Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020." />

дивидендов за 1 полугодие 2020." title="Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020." />

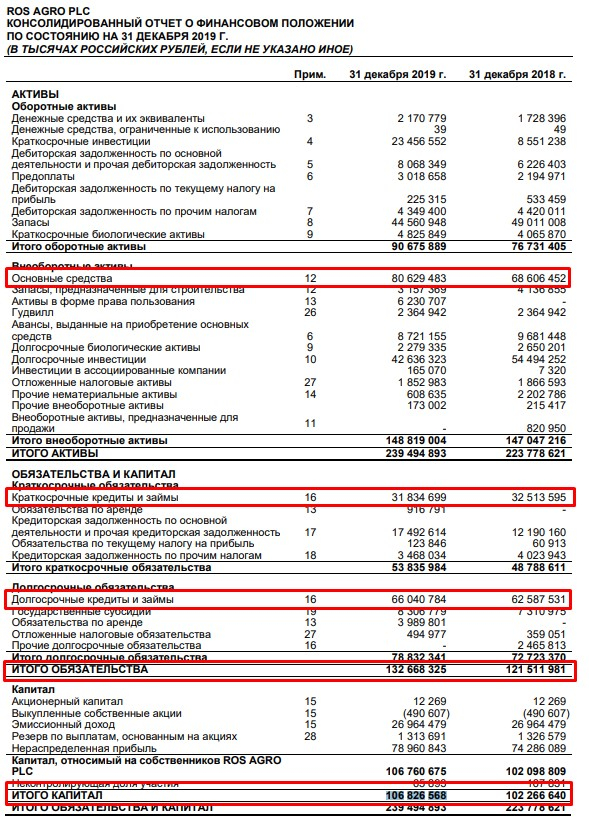

Коротко пройдемся по основным финансовым показателям компании и оценим её мультипликаторы. Итак:

( Читать дальше )

Итоги месяца в трейдинге и инвестициях

- 30 мая 2020, 12:59

- |

Подводить итоги месяца — хорошая традиция и я ее поддерживаю двумя руками.

Лично я для себя решил, что раз в месяц это слишком часто, и не репрезентативно. Вот раз в год или полгода — это ок, это о чем то говорит!

Поэтому я даже не думаю, как изменился капитал от точки а до точки б на короткой временной шкале. Мне не надо делать «зарплату» с рынка, мне надо приумножать сбережения, поэтому слишком часто рефлексировать по поводу изменений — лишние неврозы😁

Кстати, мало кто пишет про это, но читаю Твиттер, там чето вся Америка охвачена какими-то черными бунтами, не только Миннеаполис. Что происходит в натуре?🤔

Дивиденды у дочек ГЭХа: смотрим вперёд

- 30 мая 2020, 11:25

- |

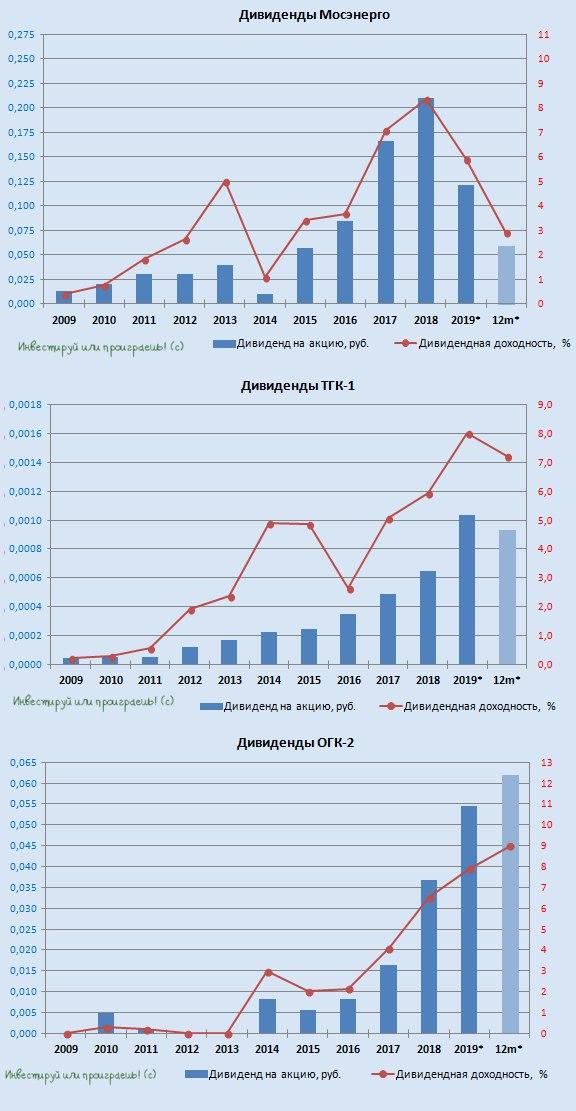

💰 Кстати, раз уж мы убедились, что Газпром и ГЭХ при начислении дивидендов действительно будут придерживаться нормы выплат 50% от ЧП по МСФО, почему бы нам не прикинуть размер дивидендов трёх публичных дочек ГЭХа, исходя из финансовых результатов компаний за последние 12 месяцев (т.е. ltm)?

Ведь надо уже смотреть вперёд, а не любоваться выплатами за минувший год, к тому же отчётности по МСФО за 1 кв. 2020 года компании уже благополучно представили, а значит пища для размышлений и расчётов имеется.

Сказано — сделано!

Как и следовало ожидать, уже по итогам первых трёх месяцев у Мосэнерго и ТГК-1 наблюдается давление на дивиденды, в то время как ltm-дивиденды у ОГК-2 как в абсолютном выражении, так и по доходности покоряют новые исторические максимумы. Уверен, эта тенденция сохранится и дальше.

Сюрприз от Детского мира и возрождение металлургов в итогах недели

- 30 мая 2020, 09:29

- |

Пятница, традиционно, окрасила карту рынка в красный цвет. Это не помешало Индексу Мосбиржи закрыться плюсом +0,9%. Отметка в 2800 снова устояла, создавая предпосылки к коррекции.

Доллар продолжает медленный спуск к круглой отметки в 70 рублей. В случае преодоления сильного уровня вниз, откроется дорога к закрытию мартовского гэпа.

Самая оперативная информация в моем Telegram«ИнвестТема»

Нефть, поддерживаемая сделкой ОПЕК+ и желанием спекулянтов отбить убытки после отрицательных цен, стремится к 40$ за баррель. По итогам недели +6,2%.

В лидерах падения оказались бумаги ФСК ЕЭС -6,3%, которые закрыли реестр акционеров, принеся дивидендную доходность 4,9%.

Акции золотодобытчиков, игнорируя рост основного бенчмарка — золота, продолжают снимать перекупленность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал