Избранное трейдера Kolya Marketolog

⭐️ Прежде чем инвестировать в акции надо изучать не отчёт 10-K, а отчёт 8-K

- 14 февраля 2021, 15:54

- |

Добрый день, друзья!

Когда я прочитал пост «Прежде чем инвестировать в акции американской компании – прочти её 10-K отчёт» я улыбнулся дважды.

😊 Первый раз – когда увидел какие архаичные методики предлагают Смарт-Лабовцам под видом фундаментального анализа.

С одной стороны, как человек, который строит свою инвестиционную стратегию на фундаментальном анализе эмитентов, я не могу не поддержать уважаемого автора (Levan_Investing) в том, что не изучив отчёты компании, её акции покупать нельзя.

❗ С другой стороны, как человек, который в поисках перспективных инвестиционных идей изучает несколько десятков отчетов американских эмитентов в месяц, я вижу, что предлагаемый автором алгоритм настолько отстал от времени, что никакой пользы инвесторам не принесёт.

( Читать дальше )

- комментировать

- ★91

- Комментарии ( 65 )

В чем Россияне хранят сбережения, анализ динамики сбережений, сохраняется высокий потенциал продолжения притока средств на рынок (медвежий рынок будет, но не известно КОГДА)

- 14 февраля 2021, 07:31

- |

Количество физических лиц, имеющих брокерские счета на Московской бирже,

за январь 2021 года увеличилось почти на 626 тыс. человек и достигло 9,4 млн.

В январе 2021 года активность частных инвесторов на бирже была рекордной:

сделки совершали 1,5 млн человек по сравнению с 425 тыс. человек в январе 2020 года.

Частные инвесторы вложили в акции на Московской бирже 28,5 млрд рублей,

в облигации – 50 млрд рублей, в биржевые фонды – 14,3 млрд рублей.

Доля частных инвесторов в объеме торгов

— акциями в январе 2021 года составила 41%,

— облигациями – 17,4%,

— на спот-рынке валюты – 14,3%,

— на срочном рынке – 44,3%.

Теперь подойду с другой стороны и проанализирую, сколько всего сбережений у россиян и в чем россияне держат сбережения.

По данным Росстата,

реальные доходы населения в 2020 году снизились на 3% по сравнению с 2019-м, но

уменьшились и расходы – на 4,4%.

На покупку товаров и услуг россияне потратили 47,5 трлн рублей, что

на 5,5% меньше, чем в 2019 г.

( Читать дальше )

10 лучших дивидендных акций. Рейтинг РБК

- 13 февраля 2021, 17:17

- |

Пишите комментарии, также будем рады вашим оценкам.

Подписывайтесь на telegram-канал DIVIGRAM — будьте в курсе свежей аналитики дивидендных акций.

И снова SPYDELL! Неуправляемый разгон.

- 12 февраля 2021, 15:52

- |

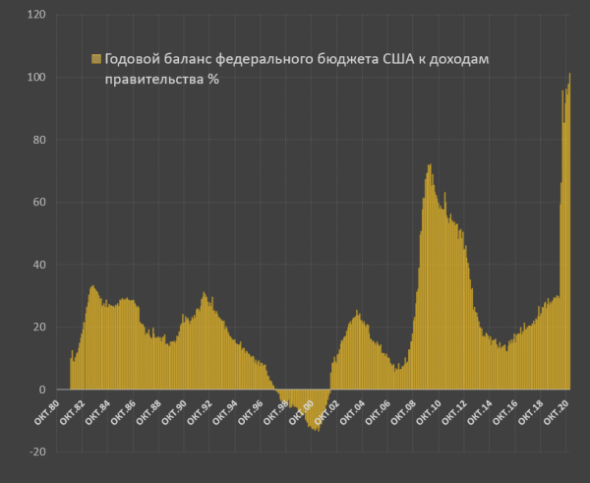

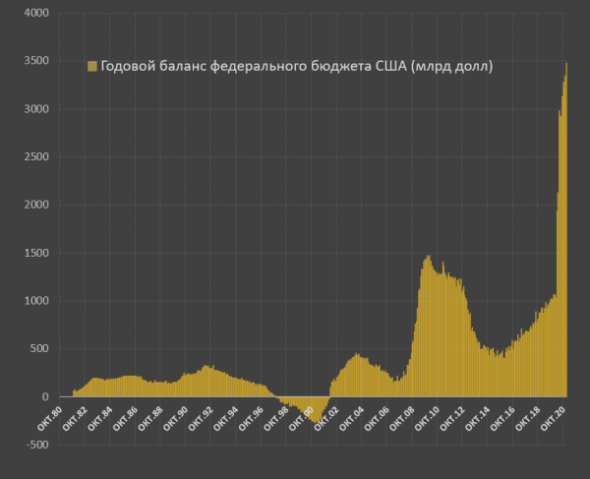

Годовой дефицит федерального бюджета США достиг 3.5 трлн долл. и продолжит расти, как минимум, к 3.8-3.9 трлн к апрелю 2021. Это максимальный дефицит по отношению к доходам правительства и относительно ВВП с 1945 года.

( Читать дальше )

CONSOL Energy (CEIX). Ставка на восстановление продаж и начало выплаты дивидендов или байбека

- 12 февраля 2021, 14:38

- |

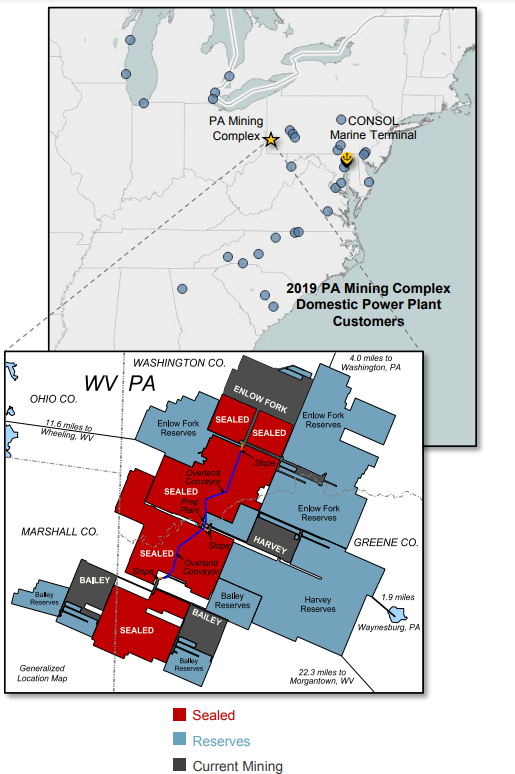

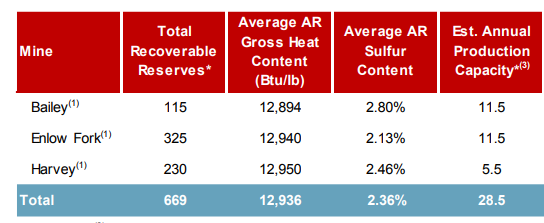

CONSOL Energy — это компания из США, специализирующаяся на добыче энергетического угля, все 3 шахты (Enlow Fork, Harvey, Bailey) которой располагаются на территории штата Пенсильвания. Шахты относятся к бассейну Northern Appalachia (NAPP).

Объем запасов 669 млн тонн, что при максимальной годовой добыче в 28,5 млн тонн хватит на много лет вперед. Помимо этого компания обладает лицензиями на добычу угля в бассейнах Illinois и NAPP с запасами до 1,5 млрд тонн как энергетического, так и металлургического угля.

( Читать дальше )

Инвесторы-новички, скоро вы можете потерять на бирже всё!

- 11 февраля 2021, 11:48

- |

Сегодня утром меня разбудил звонок одного моего знакомого, который работает в банке, и управляет деньгами одного миллиардера. Одним словом, человек давно в рынке, постоянно анализирует информацию и видит, что происходит. Он начал меня убеждать, что я просто обязан донести до широкой аудитории предостережение, что они рискуют потерять всё на грядущем обвале фондового рынка.

По его наблюдениям сейчас происходит следующее: физические лица и в США и в России покупают акции в огромных объемах, при этом профессиональные управляющие в огромных объемах закрывают свои позиции о покупающих физлиц. Все его знакомые, которые никогда не были связаны с рынком присылают ему скриншоты своих портфелей, от чего у него волосы на голове дыбом встают.

Я со своим товарищем из банка согласился, и даже уверил его, что в своем последнем антикризисе как раз пытался робко предупредить о том, что нас ждут потрясения. Хотя, конечно, согласился, что этого недостаточно, и надо написать отдельный пост по теме. Вчера я писал, что уровень маржинального долга (кредит который используется для покупки акций) в США вырос до новых рекордов - $778 млрд. Эта метрика рекордная не только в абсолютных цифрах, но и относительно ВВП/уровня доходов.

Я в общем-то не испытываю особой жалости к тем, кто в попытке нажать на кнопку быстрого обогащения, оказывается «по ту сторону кнопки» и теряет деньги. Важно понимать, что то, что вы обратили свой труд в деньги, сбережения и принесли их на фондовый рынок, не подразумевает автоматическую обязанность рынка платить вам процент или эти деньги преумножать. Запомните:

управление деньгами на бирже — это тяжёлый труд, который даже не всем профессионалам под силу

( Читать дальше )

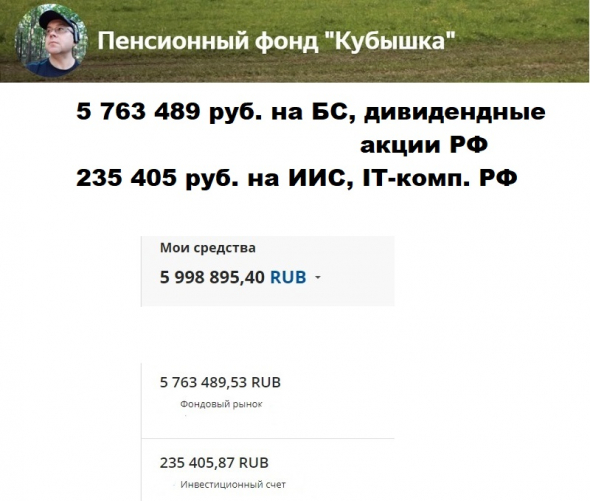

❤ Пенсионный фонд "Кубышка". Январь 2021 г. Итоги 176 мес. инвестирования в дивидендные акции России

- 11 февраля 2021, 04:53

- |

Я инвестирую уже 15 лет, точнее 176 месяцев, откладывая небольшую сумму с зарплаты.

14 лет откладывал по 3 000 руб., с июля 2020 г. по 4200 руб. в месяц.

До выхода на пенсию осталось 166 месяцев!

Результаты меня радуют, если бы не было «магии сложного процента» на счету было бы 536 800 руб.

Основное правило кубышки: деньги не выводятся, а снова реинвестируются в покупку дивидендных акций

Благодаря росту самих акций и реинвестирования дивидендов в покупку опять же дивидендных акций, результат следующий:

На счету почти 6 млн. руб. Надо понимать, что сумма плавает, так как рынок то растет, то снижается.

Деньги, которые я уже получил в 2020 году и в январе 2021 г.

Из чего складывается денежный поток?

( Читать дальше )

Как купить золото на Московской бирже. Плюсы и минусы разных инструментов.

- 08 февраля 2021, 21:33

- |

Инструменты, привязанные к цене золота, достаточно часто присутствуют в инвестиционных портфелях. Рассмотрим, какие возможности для покупки золота существуют на Московской бирже. Конечно, если у вас есть доступ к международным рынкам, ваш выбор становится гораздо шире, но это заслуживает отдельного обзора.

Прежде всего, существуют 3 биржевых инвестиционных фонда, которые торгуются на Московской бирже и доступны для покупки любому неквалифицированному инвестору.

1) ETF FXGD от FinEx. Самый старый из фондов (существует с 2013г.), ориентированных на золото, и самый ликвидный. Сам фонд имеет синтетическую репликацию, то есть никакого физического золота, которое где-то хранится, здесь нет. В основе активов этого фонда американские казначейские векселя и фонды денежного рынка, доходность по которым сейчас немногим выше ноля, то есть по большому счету, мало влияющая на общую доходность. Фонд заключает одномесячный своп в отношении LBMA Gold Price AM (лондонский утренний золотой фиксинг) с UBS AG, который как раз и призван отражать изменение цены золота. Базово скорее всего подразумевается, что доход, который приносят облигации, идет на уплату премию по свопу. Как это происходит на практике, учитывая околонулевую доходность краткосрочных долларовых инструментов, неизвестно. Кроме этого, в связи с такой структурой фонда у вас возникают дополнительные риски.

( Читать дальше )

И еще раз про налоги. Ответы на многие вопросы.

- 08 февраля 2021, 13:43

- |

Господа, крайне рекомендую потратить время на это видео. Очень полезно в плане информации про новое в налогообложении с этого года.

Кто не спрятался, я не виноват....Стартую обвал :)))

- 08 февраля 2021, 00:25

- |

Ну Вы только не смейтесь, ну или аккуратно что-ли...

Также прошу не вызывать ко мне «дурку» :)

Так сказать воскресный конспирологический шарж.

Вообщем, сдается мне, что всем хана и на предстоящей неделе нас ожидает старт хорошего обвала.

Не хотел писать… но решил все же всех предупредить :)

А история такова (начну немного издалека, чтобы внести понимание). Несколько лет назад при строительстве дачи случилась у меня такая история, пишу сильно вкратце — вообщем, строители уехали по делам, остался я один и залез я как-то по лестнице в котлован фундамента посмотреть как он там себя ведет. Стояла хорошая сухая погода, солнышко. Рассматриваю я фундамент, глубина большая, метра 3-3,5, хожу по траншее и тут чувствую что кто-то на меня смотрит прямо в затылок, аж не по себе стало. Оборачиваюсь — никого нет (да и кому там быть — за спиной стена грунта ) и тут опять чувствую, что кто-то за спиной… Оборачиваюсь и вижу — в ступеньке выборки грунта сидит отвратительного вида уродливая рогатая лягушка (судя по всему какая-то земляная) и смотрит пронзительно на меня. Фу думаю, гадость какая, крикнул ей — «иди отсюда», а она сидит… взял несколько кусочков грунта и кидаю в нее, а она все сидит и смотрит испепеляюще. Я совсем разозлился взял какой-то валяющийся рядом кусок доски и начал в нее тыкать, типа прогнать, а она сидит, сопротивляется и еще более мерзко смотрит. Я совсем разозлился, поддел ее доской вместе с куском грунта и зашвырнул ее как с катапульты вверх куда-то вдаль (ну может за забор куда или на соседский участок она полетела :)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал