Избранное трейдера Dimitro

Осторожно, Мошенники зазывают работать трейдером аналитиком!

- 02 октября 2018, 20:14

- |

Итак, хочу начать рассказ с того, что разместил свое резюме на сайте hh.ru (трейдер рынка форекс), ну так ради прикола хотелось узнать, нужны ли такие трейдеры… И тут звонок, мол приходите на собеседование у нас зп 50 к рублей + % от прибыли, ну естественно мне стало интересно и я поехал (адрес; м. проспект мира, ул.Гиляровского д.57 стр.4, компания «Орион»). Приехал туда, выдали разовый пропуск, пошел искать 309 кабинет =). За дверью 309 кабинета был небольшой ресепшн с симпатичной секретаршей, дала заполнить анкету… Потом подошла девушка, представилась руководителем отдела и пригласила в конференц зал и тут понеслось… Что они мега крутая компания, с хорошим оборотом, швейцарский филиал какой то брокерской компании, расширяются в Москве и ищут в штат трейдеров всех финансовых рынков. Сразу скажу женщина очень приятно общается, подкована, и в курсе того что творится на валютном рынке… Никакого подозрения не возникло что он *бет мозг. Я спросил какого швейцарского брокера вы филиал, на что получил ответ lh-broker.biz, ну ок (на тот момент) я его не знал. Договорились на том что встретимся завтра, я привезу статистку сделок за год, будем дальше общаться, я радостный поехал домой)) Естественно по приезду домой я начал смотреть что это за «швейцарский брокер» и нашел кучу негативных отзывом, что под видом трудоустройтсва зазывают себе капитал трейдера и дальше отказывают в работе, мол вы нам не подходите, как только пополните их счет. А кто не умеет торговать они предлагают обучить торговли «не бесплатно». Ну ок начитался всего и лег спать.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 83 )

Про успешный старт в ЛЧИ

- 28 сентября 2018, 15:57

- |

Текущий ЛЧИ начал суперуспешно. 25% за первую неделю. В прошлом году было около 50 за все время.

Что хочу отметить?

2. На момент регистрации имел уже набранные лонговые позиции. Стоял перед дилеммой: начинать торговать «со следующего сигнала» или «синхронизировать» текущие позиции в пропорции на ЛЧИшном счету. Минусом второго варианта был возможный лось, если бы старт совпал с локальным максимумом рынка. Плюсом – тренд, который мог привести к хорошей прибыли.

3. В итоге выбрал второй вариант – «синхронизировать». МММБ на хаях, а я всегда руководствуюсь правилом: «ничто так не тянет рынок вверх, как близость к истхаю». Да и возможность дождаться нового тренда при работе «со следующего сигнала» при среднем времени в позиции 8-10 дней может не представиться.

( Читать дальше )

Анализ сделок участников ЛЧИ 2018

- 27 сентября 2018, 16:30

- |

Напоминаю, что там есть:

1. Показывает все сделки на выбранном инструменте с размером выбранной свечи (график может быть как статичен, так и интерактивный),

дополнительно показывается накопленная позиция, PnL, доход и просадка

2. Приводится подробная текстовая статистика по сделкам, как по полным трейдам (открытие-закрытие), так и по дням. Приводятся диаграммы доходности, просадки по дням

3. Имеется подробная таблица (возможно будет позже, по мере накопления данных) со статистикой по всем участникам и всех их торгуемым инструментам за все время конкурса, на основе этой таблице также возможно отобразить граф связи участников и инструментов

4. Приводится диаграмма рассеяния результатов участника выбранного участника, относительно всех участников по всем трем площадкам (срез рынка)

( Читать дальше )

Трейдинг и разбитые мечты

- 25 сентября 2018, 15:15

- |

Аналитика Банка России по брокерской отрасли

- 24 сентября 2018, 16:59

- |

На 31 марта 2018 г. 370 брокеров. Объем клиентских активов 3.9 трлн. руб. или 4.3% ВВП.

Количество клиентов 1.5 млн. 75% из них работают через Топ 5 брокеров.

За 2 года количество клиентов выросла на 400 000 лиц

Доля денежных средств в портфелях клиентов – физических лиц снизилась с 17 до 9%.

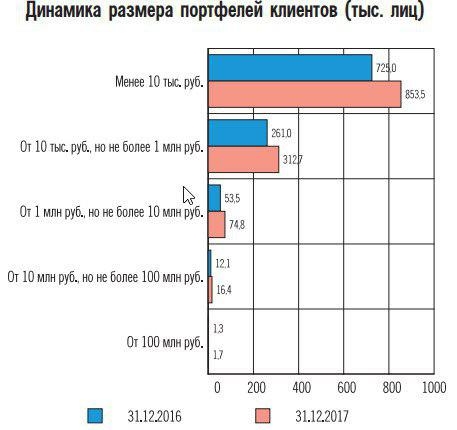

68% клиентов брокеров имеют размер портфеля, близкий к нулю.

Средневзвешенный размер портфеля оставшихся 32% клиентов составляет 4 млн рублей

Основную часть доходов брокеры получают не от комиссионных доходов, а от операций с финансовыми инструментами

__________________

Не богатый инвестор. Размер портфелей клиентов

И самое интересное...

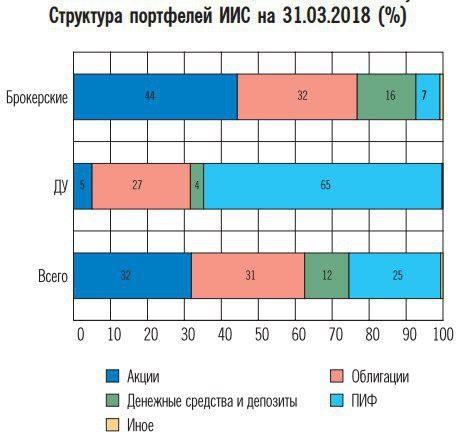

Без лоха и жизнь плоха. Дали в ДУ ИИС, а управляющие, в свою очередь, разместили деньги в ПИФ'ы (65% средств)

( Читать дальше )

Сочинение. Советы себе 20-летнему

- 23 сентября 2018, 13:52

- |

Сегодня мне Х лет. Какие бы советы я бы дал парням, которым сейчас 20? Какие бы советы я бы дал самому себе, встреться я сейчас с собой 20-летним?

Как ни странно, но береги своё тело и мозг. Понятное дело, что ты хочешь попробовать депривацию сна, алкогольные угары и, возможно, запои, разные типы наркотиков. Но помни, что твой организм дан тебе единожды. Это как дорогая Феррари, которую дают тебе с рождения и на которой ты будешь ездить всю жизнь. Конечно, эта Феррари подлежит ремонту и обслуживанию в несертифициорованных диллерских центрах, но помни, что некоторые опасные разрушения не подлежат ремонту и исправлению. Они постоянны.

Получай как можно больше разностороннего опыта. Главным препятствием здесь является страх. Рискуй. Совершенно точно, преодолевай страх, когда тебе якобы «не хочется» что-то делать. Не попробовав, ты не узнаешь, нравится ли тебе какая-то деятельность. Страх — это забор, показывающий рамки твоего текущего развития и не дающий тебе идти дальше. Преодолевай страх, ешь опыт ложками, ищи положений трудных, как об этом писал Л. Н. Толстой. Весь твой жизненный опыт станет базой твоей личности, на которой будут строится интересы во взрослой жизни и профессиональные компетенции.

( Читать дальше )

Овёс: мировое производство, экспорт, импорт

- 22 сентября 2018, 19:03

- |

Поговорим про овёс. В нашем рационе он используется в виде овсяной каши, хлопьев и овсяного печенья.

( Читать дальше )

Пример комплексирования методик направленной торговли на месячных опционах с отработкой флета на недельках. Реальные сделки.

- 21 сентября 2018, 16:02

- |

Эпиграф: «Заранее приношу извинения, что не о Скрипалях, Боинге, пенсиях и НДС, а о какой-то ерунде…»

Коллеги, всем добра! Хочу продемонстрировать пример объединенной работы различных торговых опционных стратегий.

Ранее: https://smart-lab.ru/blog/490930.php мною была представлен пример простейшей стратегия опционной направленной торговли от покупки, с некоторым минимальным вмешательством и корректировкой в процессе всего торгового периода. Как я уже отмечал, направленная торговля обеспечивает наиболее прибыльную торговлю в случае реализации прогнозируемого движения, применение же опционов в этой системе дает возможность в случае неблагоприятного развития ситуации ограничить максимально возможный убыток фиксированным значением в пределах установленного риска. Причем, в отличие от применения стоп-лосса, эта возможность сохраняется вплоть до срока экспирации опциона, что дает шанс пересидеть неблагоприятный период и дождаться таки реализации нужного сценария.

( Читать дальше )

Апдейт модели LQI за Август'18 - 10+% годовых в $$$ не слезая с дивана!

- 04 сентября 2018, 01:45

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за август (результаты за прошлый месяц: smart-lab.ru/blog/485053.php). В августе рынок вопреки всем страхам прекратил предкризисную динамику предыдущих месяцев и показал типичную динамику, характерную для роста. Модель же в прошлом месяце ушла в глухую оборону, и как следствие — снова отстала от SPY и своего основного бенчмарка EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.138 5.10

XLP 0.155 0.39

XLE 0.097 -3.48

XLF 0.200 1.36

XLV 0.000 4.33

XLI 0.000 0.23

XLB 0.000 -0.77

XLK 0.000 6.60

XLU 0.075 1.29

IYZ 0.000 7.46

VNQ 0.099 2.58

SHY 0.000 0.35

TLT 0.236 1.31

GLD 0.000 -2.14

Корреляция между весами и ретурнами отрицательная — (-0.11), вследствие чего модель отстала от своих бенчмарков: +1.36% LQI vs +3.19% SPY vs. +1.76% EQW. Отставание вызвано тем, что модель не вложилась в «выстрелившие» тикеры XLV & XLK и внезапно очнувшийся от многомесячной спячки телеком (IYZ). Тем не менее, 1.4% за месяц — вполне меня, как total return инвестора, устраивают. Все-таки это захэджированные позы, и держать их гораздо комфортнее чем гольный индекс СнП. В терминах максимальной просадки в течение месяца модель чуть лучше SPY и EQW: 0.9% LQI vs. 1.35% SPY vs. 1.1% EQW.

( Читать дальше )

Настоящие цели. И в трейдинге.

- 31 августа 2018, 13:28

- |

в целях перепрограммирования

собственных нейронов автора

Многострадальная тема пенсии показалась мне с другой стороны. Ведь в сущности, главное в пенсии — это дожить до неё и пожить на ней подольше, оставаясь физически и умственно активным.

Значит, нужно ещё лет 15+ прибавлять к возрасту пенсии, и там, 65+15= в 80 лет, «планировать» свою смерть. Планировать, в том смысле, чтобы сил хватило дойти до этого рубежа. Большой марафон.

Если вам, как и мне, около 40, мб чуть больше, то значит, такой план даёт впереди ещё примерно столько же. Это много, ведь к 40 уже кажется, что прожил целую жизнь, Лермонтов, Пушкин, Моцарт и многие другие вообще до этого рубежа не дошли.

В принципе — учить чему-то 40 летних, «только портить». Поэтому весь этот пост, можете считать, я пишу для себя. Записанные мысли тоже в своём роде формируют цепи в мозгу, как принятый выбор.

Чтобы долго оставаться активным, нужно поддерживать активным тело и мозг. Чтобы улучшать свою жизнь, нужно в ней постоянно что-то делать. Тут есть два варианта: делать совершенно что-то новое, или улучшать то, что уже происходит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал