Избранное трейдера Константин

Волновой анализ нефти WTI

- 27 августа 2020, 22:42

- |

ТФ: 2H

С мая не обновлял легкую нефть в общем доступе, в ежемесячные обновления попадал брент: https://t.me/waves89/1649; https://vk.com/wall-124328009_16418. А здесь всё хорошо. Почти сформировался зигзаг в волне [4], в котором формируется конечная диагональ «5» of ©. Либо же, эта диагональ является волной «5» в составе (1) в восходящем направлении.

В телеграм канале я публиковал сделки, в которых торговал нефть в длинную (в лонг). Сейчас уже полностью избавился от всех позиций, жду исполнения структуры по обоим сортам и тогда буду искать сетап в короткую (в шорт).

- комментировать

- ★1

- Комментарии ( 0 )

Когда ждать обвал - часть 3

- 27 августа 2020, 19:19

- |

Предыдущая часть 2 по ссылке

smart-lab.ru/blog/586409.php

Была написана в январе 2020 года, за несколько недель до обвала.

В октябре 2018 года всех тут успокаивал новыми хаями

smart-lab.ru/blog/498821.php

Про пузырь в Америке

smart-lab.ru/blog/501398.php

Господа, без паники! Новые хаи еще будут...

В конце декабря 2019 -го тот самый твит про исторические хаи на РТС smart-lab.ru/blog/582709.php

Думаю теперь уже многие согласятся

В марте 2020-го ванговал что надо готовиться к закупке -

smart-lab.ru/blog/600029.php

В общем, за базар по факту отвечаю. И ставлю на базар свои кровные.

Посему поразмышляю что же нас ждет на текущей стадии.

Начну немного издалека — из тех благословенных годов когда еще не научились в промышленных масштабах дуть пузыри.

Синяя лини это ВВП, зеленая — корпоративная прибыль, ни у красная — собственно индекс широкого рынка. Как нетрудно заметить — все двигалось относительно синхронно, без больших отрывов. Но начиная с середины 90-х рынок стал очень сильно отрываться от ВВП.

( Читать дальше )

С 31 августа из индекса Dow Jones будут исключены акции Exxon Mobil, Pfizer и Raytheon

- 26 августа 2020, 22:29

- |

25 августа 2020

Москва. 25 августа. INTERFAX.RU — Акции Exxon Mobil Corp., Pfizer Inc. и Raytheon Technologies Corp. будут выведены из расчета фондового индекса Dow Jones Industrial Average в рамках самого крупного за семь лет пересмотра его состава.

Вместо них с 31 августа в Dow Jones будут включены бумаги разработчика «облачных» сервисов Salesforce.com, биофармацевтической компании Amgen Inc. и промышленно-технологической корпорации Honeywell International.

Пересмотр состава индекса производится в связи с объявленным в прошлом месяце решением Apple Inc. провести сплит акций 4:1, говорится в сообщении S&P Dow Jones Indices, рассчитывающей фондовый индекс.

С учетом того, что в Dow Jones более дорогие акции имеют более высокий вес, сплит акций Apple привел бы к сокращению веса технологических компаний в индексе, если бы S&P Dow Jones не внесла изменений в его состав. Включение в расчет Dow Jones Salesforce.com, Amgen и Honeywell компенсирует последствия решения Apple, отмечают в S&P Dow Jones.

Торги акциями Apple с корректировкой на сплит также начинаются в понедельник.

( Читать дальше )

Волновой анализ индекса RGBi

- 26 августа 2020, 18:54

- |

#RGBi

Таймфрейм: 2H

И в этом месяце без изменений тоже: https://t.me/waves89/1921; https://vk.com/wall-124328009_16770. Идём вниз по прогнозу, но как-то медленно и неуверенно идём. Зигзагами. А значит, возможны варианты усложнений структуры вверх к синей 100%-ой фибе.

С другой стороны, возможна и начальная диагональ из зигзагов, тогда, после непродолжительного боковика в течение нескольких недель, рынок рухнет без перехая. Будет интересно в любом случае, это я обещаю! :o)

Будет ли новый цикл роста в Emerging Markets?

- 25 августа 2020, 15:10

- |

Моя статья в ДОХОДЪ про цикличность Emerging Markets.

Пункт назначения: 2030 год.

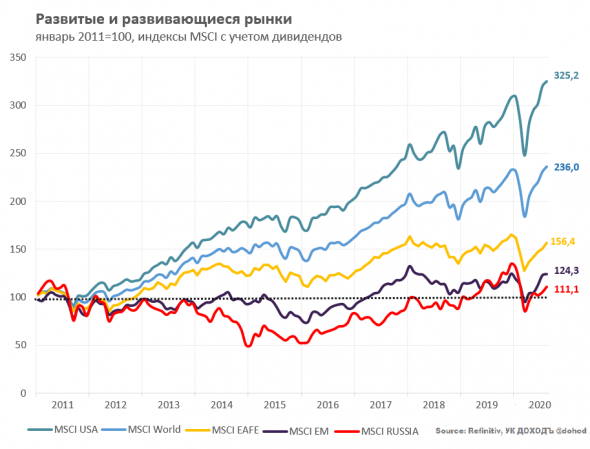

Последнее десятилетие рынки акций развитых стран (Developed Markets, DM), и главным образом, рынок США, показывали опережающий рост относительно рынков развивающихся стран (Emerging Markets, EM), а также индексов сырьевых товаров. Кроме того, стоимостные инвесторы по всему миру терпели поражение перед инвесторами в «компании роста».

С 2011 года по сей день мы наблюдаем расхождение между рынками Emerging Markets и Developed Markets. Индекс развитого рынка MSCIWorldпринес инвесторам +136% (индексы учитывают дивиденды) против MSCI EM с результатом +24,3% и MSCI Russia лишь +11,1%.

Отметим, что существенный вклад в результат индекса развитых стран внесли акции США: MSCI USA с феноменальным результатом +225,2% относительно индекса

( Читать дальше )

Прогноз евро/рубль

- 24 августа 2020, 15:17

- |

На недельном графике фьючерса евро/рубль, присутствует глобальный треугольник, из которого мы вышли и от тестировали, долгосрочная глобальная цель 130

По споту евро/рубль, на дневном графике, накопление в форме бычьего флага, большой из которого мы вышли и оттестировали с целью 106, и маленький с ближайшей целью 96

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал