Избранное трейдера Константин

Rolling returns

- 21 апреля 2020, 22:32

- |

Еще один показатель, который интуитивно более понятен, но не используется. Обычно его используют в таблице и в процентах. Визуальное представление — наша идея, по крайней мере подобный способ представления нигде не встречался. Итак, описание:

Альтернативный метод анализа класса активов и стратегий.

Существует множество метрик для оценки активов и стратегий (St.Dev, Sharp, Sortino, alfa, beta, R2, Correlation и т.д.), используемых специалистами. Но абстрактные математические коэффициенты и переменные не всегда интуитивно понятны и поэтому не всегда используются для принятия взвешенного решения владельцами капитала.

Предлагаемый нами метод позволяет быстро и в интуитивно понятной форме анализировать как классы активов, так и стратегии.

На рисунке представлены Rolling returns и Средние годовые доходности для 4 активов. Rolling returns — это доходности, которые были получены при инвестициях на 1, 3, 5, 7, 10 и 15 лет за 40 летнюю историю.

Каждый актив или стратегия имеет внутреннюю Среднюю годовую доходность, которую они вырабатывают на длинной дистанции. Чтобы получить эту доходность, владелец актива должен пройти через первоначальный период турбулентности. После чего Средняя доходность стабилизируется в относительно узком диапазоне.

Читается: При инвестиции в SP500 на 7 лет средняя годовая доходность будет попадать в диапазон 1,3—11,9% годовых (тело бара). В редких случаях (10% вероятности) — доходность попадет в диапазон 11,9—13,9% (верхняя тень бара) или -0,7—1,3% (нижняя тень бара). Средняя годовая доходность — 6,5% годовых (ориентир, если проинвестированы все периоды). Медиана — 6,4% (ориентир, если проинвестированы избирательно часть периодов).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Делаем долгосрочный портфель

- 21 апреля 2020, 21:13

- |

Как сделать индивидуальный инвестиционный портфель.

(США и мир в целом)

Как сказал великий «Оракул из Омахи» Уоррен Баффет,

«инвестировать просто, но нелегко».

Для справки:

Уоррен Баффетт — американский предприниматель, один из крупнейших и наиболее известных в мире инвесторов, состояние которого на сентябрь 2018 года оценивалось в 108,4 млрд долларов, а на 12 февраля 2019 года — в 84,9 млрд долларов, что делало его четвертым самым богатым человеком в мире.

Арифметика подсказывает и история подтверждает: выигрышная

инвестиционная стратегия состоит в том, чтобы приобрести акции

всех котирующихся на рынке национальных компаний по самой

низкой цене.(имеются ввиду компании США) Тем самым вы гарантируете себе получение почти всех доходов, генерируемых эмитентами: в форме дивидендов и за счет роста стоимости акций.

( Читать дальше )

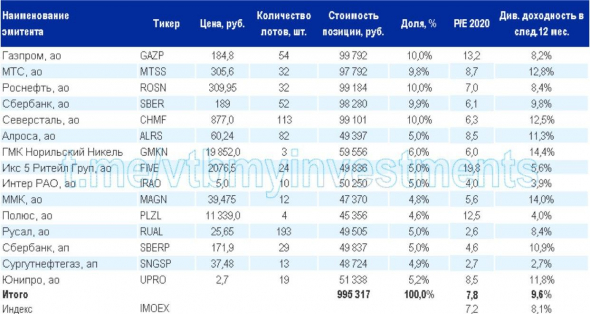

Изменения состава ТОП акций Россия 🇷🇺

- 21 апреля 2020, 18:33

- |

👉 В результате принятия нового соглашения ОПЕК+, предполагающего более значительное сокращение добычи нефти, мы исключаем привилегированные акции Татнефти, привилегированные акции Транснефти и акции Лукойла. Взамен добавляем акции Роснефти и Газпрома.

👉 На фоне продолжающегося карантина мы исключаем акции Группы ЛСР (продолжается снижение продаж) и Детского Мира (наблюдается снижение траффика покупателей).

👉 Мы решили диверсифицировать позицию в электроэнергетическом секторе: сократили долю в Интер РАО (с 10% до 5%) и добавили акции Юнипро (5%), предлагающие высокую и стабильную дивидендную доходность.

👉 Мы возвращаем привилегированные акции Сбербанка, поскольку ЦБ смягчил требования к созданию резервов. Это позволяет выплатить ранее объявленные дивиденды за 2019 г.

👉 Среди акций металлургических компаний мы фиксируем прибыль в акциях ТМК и добавляем акции ММК, Алросы и Полюса.

Источник- телеграм-канал ВТБ Мои Инвестиции

Как американская нефть могла упасть до минус $37 долларов за баррель?

- 21 апреля 2020, 18:30

- |

Донатнуть: https://www.donationalerts.com/r/timmartynov

⏳Хронометраж

01:30 ревизия моего мнения по рынку

04:45 отрицательные цены на нефть, как такое может быть?

13:15 что произошло с нефтью CLJ0 на Московской бирже?

27:20 Рэй Далио: этот кризис продлится 2-3 года

32:00 Ответы на ваши вопросы

45:30 Пара идей из книги Принципы Далио

Etf uso конец?

- 21 апреля 2020, 16:23

- |

ФОНД ETF-а #USO — ПРИОСТАНОВКА ВЫПУСКА ОБЕСПЕЧЕНИЯ

SAYS USCF MANAGEMENT IS SUSPENDING ABILITY OF USO AUTHORIZED PURCHASERS TO PURCHASE NEW CREATION BASKETS

Целое состояние на шорте WTI

- 21 апреля 2020, 14:29

- |

Есть кто из шортистов WTI, кто застал экспирацию в шорте апрельского контракта?

Расскажите, сколько заработали в % за сегодня, а мы вам позавидуем.

P. S. Сам стоял в шорте майского, поэтому основная прибыль мимо меня пролетела.

Нефть по минус 40 долларов. Как это произошло и ложь мейнстримных СМИ

- 21 апреля 2020, 13:29

- |

( Читать дальше )

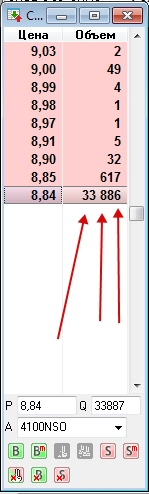

Есть здесь кто из физиков, кто вчера зашортил на Мосбирже 1 контракт СL-4.20?

- 21 апреля 2020, 10:16

- |

Как Ваши ощущения сейчас?

Как было принято это решение?

ПОДСКАЖИТЕ ЧТО БУДЕТ С ДЕРЖАТЕЛЯМИ ФЬЮЧЕЙ WTI У НАС НА ФОРТСЕ???

- 20 апреля 2020, 23:16

- |

СПЕЦИФИКАЦИЯ:

Цена исполнения контракта считается равной значению расчетной цены (Settle Price) соответствующего фьючерса Light Sweet Crude Oil Futures, которая определяется биржей NYMEX и публикуется на сайте CME Group по адресу www.cmegroup.com в последний торговый день, предшествующий дню исполнения соответствующего фьючерса Light Sweet Crude Oil Futures. (Информация о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures размещена на сайте www.cmegroup.com в открытом (бесплатном) доступе, значение цены выражено в долларах США за 1 (один) баррель нефти сорта Light Sweet Crude Oil. Биржа и Клиринговый центр не несут ответственности за недостоверность, неполноту и несвоевременное обновление информации о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures на сайте www.cmegroup.com, а также за сбои в работе указанного сайта.)

https://www.moex.com/ru/contract.aspx?code=CL-4.20

КАК ИМ СПАТЬ СЕГОДНЯ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал