Избранное трейдера Константин

Сипи коррекция выполнена?

- 12 марта 2020, 07:47

- |

На данный момент имеем касание по сипи500 уровня 2600, обычно первое касание ема50 вызывает хороший от неё отскок

В данном случае на месячном графике мы видим это касание, но в прошлый раз, это касание приходилось на конец месяца и новый месяц закрыли бычьей свечой, а сейчас только 12 число, поэтому я считаю, что после отскока мы продавим этот уровень и тогда тренд долгосрочный по сипи сменится на нисходящий

- комментировать

- ★2

- Комментарии ( 6 )

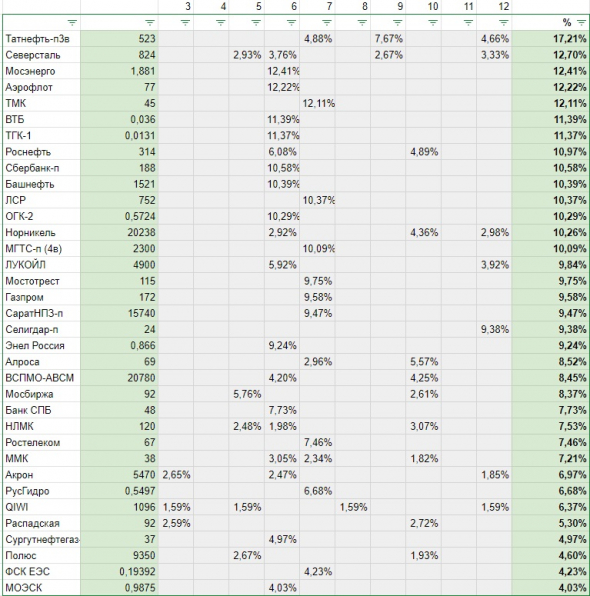

Таблица. Ожидаемые дивиденды

- 11 марта 2020, 23:54

- |

Тут не все учтены!, только то что интересует в перспективе

Новичкам. Грааль

- 11 марта 2020, 16:01

- |

Основы.

-------------------------------------------------------

Сам грааль:

Обрезай убытки и давай прибыли течь.

--------------------------------------------------------

Кто поймёт, тот поймёт.

А кто нет, может, придёт с годами….

Вот и всё.

Далее.

Прибыль позаботится о себе сама, но потери никогда.

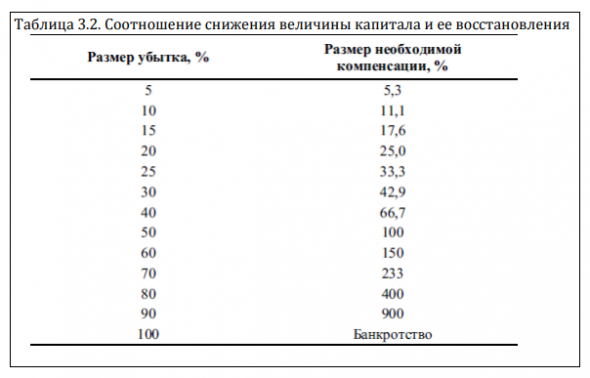

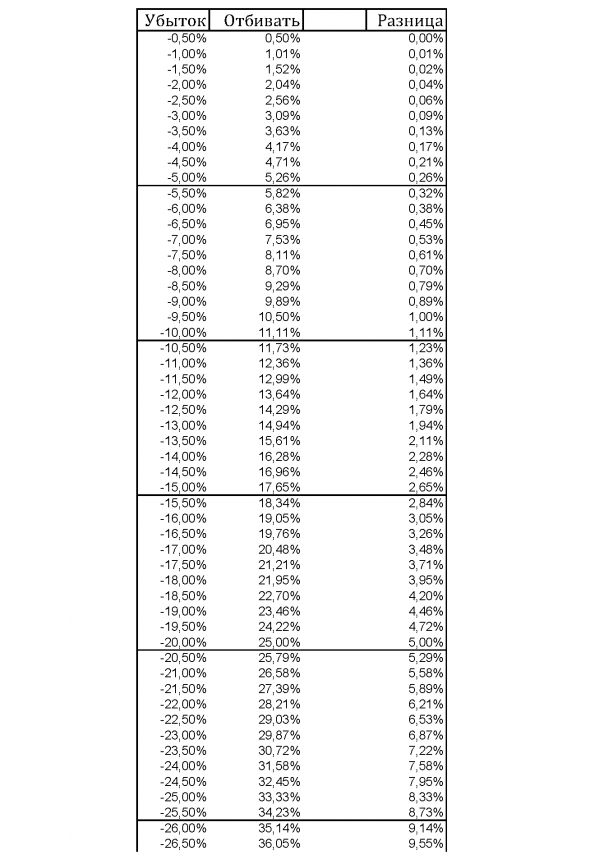

Для наглядности таблица.

Как убытки убивают ваш счет.

И чем больше снижение капитала тем, сложнее восстанавливаться.

Таблица:

Есть еще нюансы, но это основы.

Правила применимы для любого рынка и в любое время года.

И даже более, как для трейдеров так и для инвесторов.

( Читать дальше )

🤦♂️Если вы такой же трейдер, на**й с рынка

- 11 марта 2020, 14:53

- |

Один опытный спрашивает другого:

Слуш, а как посчитать стоимость пункта фьючерса РТС в рублях?Второй опытный отвечает:

Ооооой, ээээээ, я сам все время забываю.

Я, услышал краем уха, дожёвывая свою фасоль в соусе карри:

Причем первый «бывалый» не просто спросил, а он открывал вчера позу в 250 контрактов по РТС, не зная, сколько оно чего.

Методика ртс очень простая = 100 пунктов фьючерса = это 2$.

Товарищи, если вы не знаете, сколько вы потеряете или заработаете, открывая ту или иную сделку, как вы можете вообще торговать? Вы даже не можете посчитать потенциальный убыток, если рынок пойдет против вас. Как вы вообще можете рассчитывать объем открываемой позиции, если вы не знаете максимальный риск на сделку, сколько рублей вы ставите на кон, сколько денег вы отдаете комиссионных за совершение операции? Это все чрезвычайно важное информация, которую дилетанты совершенно упускают из виду, если слишком сильно концентрируются на отыгрывании своих убытков или на слишком самоуверенных на прогнозах, построенных по графику (какая разница, сколько я потеряю, если я точно знаю, что пойдет туда-то).

ПРОФЕССИОНАЛЬНЫЙ ТРЕЙДЕР ДОЛЖЕН ТОЧНО ЗНАТЬ СВОЙ ПРЕДЕЛЬНЫЙ РИСК, ТОЧКУ ОСТАНОВКИ, СКОЛЬКО СОСТАВЯТ ПОТЕРИ В РУБЛЯХ, СКОЛЬКО ЭТО ПУНКТОВ, СКОЛЬКО КОНТРАКТОВ НАДО ОТКРЫВАТЬ, СКОЛЬКО КОМИССИИ ОН ЗАПЛАТИТ ЗА СДЕЛКУ. СПЕЦИФИКАЦИЯ ИНСТРУМЕНТА И ИЗДЕРЖКИ НА СОВЕРШЕНИЕ ОПЕРАЦИЙ — ЭТО САМАЯ ВАЖНАЯ ИНФОРМАЦИЯ В ВАШЕЙ ТОРГОВЛЕ.

Если подобные расчеты вызывают у вас трудности, мы на смартлабе давно сделали калькулятор фьючеров.

Я сделал его для себя, чтобы быстро и точно прикидывать свой риск и потенциальный профит в рублях.

Либо заходите в котировки фьючерсов, открывайте нужный фьюч, и смотрите все параметры:

- плечо

- стоимость шага цены в рублях

- ГО

- стоимость 1 контракта в рублях

- и так далее

( Читать дальше )

Выбираем брокера?

- 11 марта 2020, 14:41

- |

В общем, меня вполне устраивал бы мой теперешний брокер — Альфа, я с ним с 2008 года. Если вы торгуете только акциями и фьючерсами, он и сейчас вполне ничего себе. Ну, не торгуй в периоды экстраактивности рынка, и не будет тебе никаких подвисаний.

У Альфа одна беда — они несколько лет назад исключили из своего меню торговлю опционами. Их нет как класса. Сейчас же опционы стали насущной необходимостью. Они стали необходимы уже в декабре, но это еще можно было пережить. В связи с последними событиями игнорировать отсутствие опционов в меню стало уже невозможно.

В общем, у меня была призрачная надежда, что Альфа вернет опционы, и я ждал. Сейчас уже ждать просто стало некогда, и надо подыскивать другого брокера

Итак, начнем.

Оч.неплохой брокер IT-Invest.

Приемлемые тарифы для спекуляций фьючерсами-опционами.

Но для торговли акциями и инвестиций, если все это на одном счете, IT-Invest подходит плохо. Ведение депозитарного счета — 300 р/мес. Казалось бы, немного, но в год это уже 3600 р. При небольших месячных оборотах торговли акциями и примерно 5-10 сделках в месяц, а м.б., скажем, и всего 1-2 сделки, — это большие деньги. Совершенно непонятно с вводом-выводом средств ( у Альфы это делается в ЛК в течение минуты как перевод между своими счетами).

( Читать дальше )

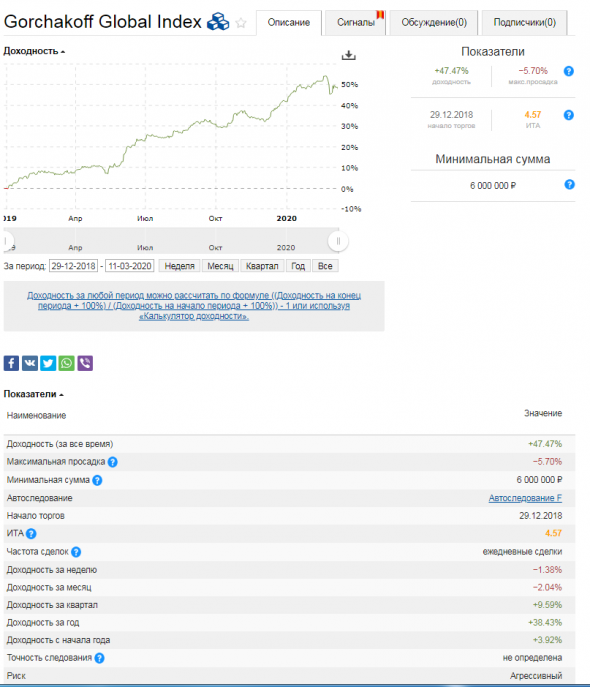

Ну может теперь кому-нибудь пригодится мой курс по риск-менеджменту

- 11 марта 2020, 10:03

- |

Он бесплатен по регистрации, иначе бы я его тут не рекламировал. У меня принцип: мои платные мероприятия на сторонних ресурсах не рекламировать.

Если в трех словах, то риск-менеджмент в части рыночных рисков — это диверсификация, диверсификация и еще раз диверсификация плюс оценка прошлого и перспектив будущего.

Диверсификация по всему:

— по методам торговли;

— по инструментам;

— по странам.

Собственно из того, что можно было диверсифицировать на комоне, я и создал свой Gorchakoff Global Index

Бычья ловушка

- 11 марта 2020, 09:20

- |

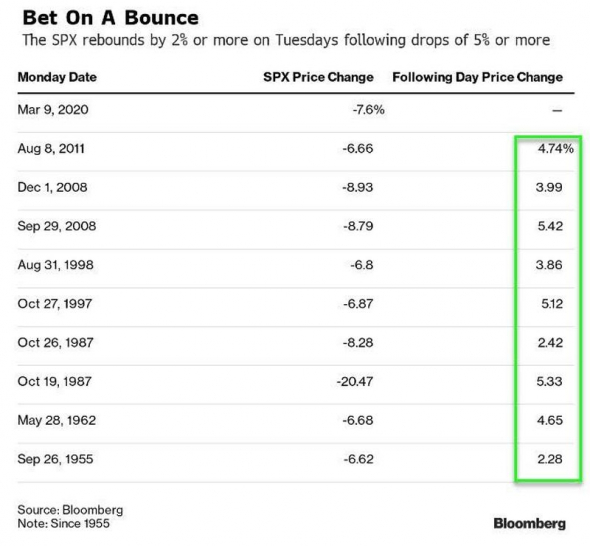

Исторически, индекс S&P500 всегда восстанавливался во вторник на 2% и более после предшествовавшего падения в понедельник на 5% и более. Так случилось и на этот раз:

(Индекс S&P 500 всегда восстанавливался во вторник после падения днем ранее на 5% и больше.)

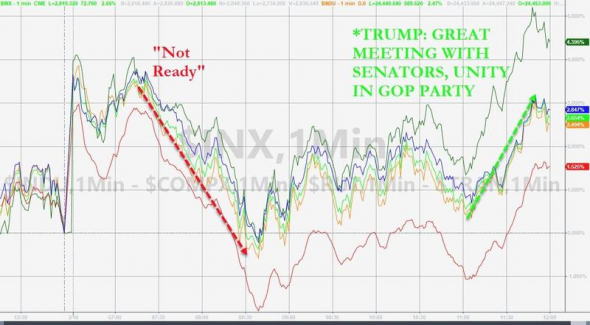

Рынок отскочил на ожиданиях относительно программы фискальных стимулов на $300 млрд от Трампа, Конгресс готов их одобрить:

( Читать дальше )

Что делать, если слили на "невероятном" движении в нефти? Учить историю

- 11 марта 2020, 02:11

- |

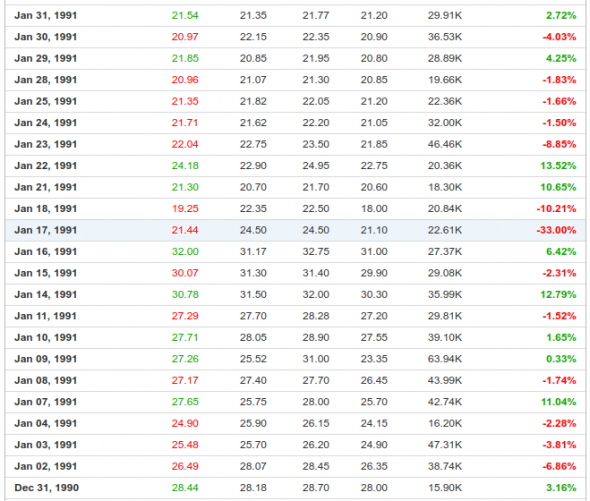

Так вот, пункт номер НОЛЬ, который нужно сделать перед тем, как начать торговать любым инструментом — изучить историю его цен. В частности, по нефти — лезем на investing и смотрим январь 1991-го:

Ой, mamma-mia, полегче на заворотах, а что это за -33% 17-го января? А это всего-то Американцы вторглись в Ирак — не такое уж и невероятное событие. И нефть открылась на 23.5% ниже на следующее утро (ничего не напоминает?). И это не через выходные, а на следующее утро! А далее, чтобы добить недобитков или «отскочистов» — сделала еще -10% в течение дня, и еще -10.2% на следующий день. Хороша?

Может статься, данные с investing'а не совсем точны, читаем у Дж. Швагера в «Новых магах рынка» еще более веселые воспоминания by Tom Basso (p. 287):

( Читать дальше )

Логика по нефти насколько я понимаю.

- 10 марта 2020, 19:07

- |

Логика по нефти насколько я понимаю.

У России рентабельной нефти осталось на 7 лет – об этом были исследования год-два назад. И власть в РФ понимает, что после 25 года идет тупик с нефтяной стратегией развития. Тот же сечин говорил, что новые месторождения невозможно разрабатывать в текущем налоговом режиме, и потому нужен налоговый маневр, иначе нет смысла в разработке. Поскольку себестоимость там прыгнет выше 40 за баррель. Поэтому если ничего не делать, то к 25-26 году Россия с нефтяной экономикой приплывет к разбитому корыту. Далее за 2-3 года съедаются резервы и страна банкрот.

И видимо они решили сыграть ва-банк. Им нужна цена под 100 или хотя бы 80 в 2025 году и далее, чтоб сохранилась прибыль нефтянки. И для этого, они как я понимаю, надеются к 25 году задушить сланец в США, и готовы на это потратить резервы, чтоб потом без сланца нефть давала прибыль при себестоимости добычи в России выше 40 долл.

Но эта многоходовочка обречена на провал. Поскольку сланец они не задушат. Как только цена пойдет вверх сланец будет восстанавливать добычу. Потому что частный капитал как гидра не убиваемый. Обанкротившихся старых акционеров сланцевых компаний заменят новые. И паравоз поедет дальше. Но в этом варианте для России будет еще хуже, поскольку уже к 25 году и резервы съедят.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал