Избранное трейдера Константин

Фьючерс на газ на СМЕ и на ФОРТС, сравниваем.

- 03 февраля 2020, 16:07

- |

Конечно надежды у меня большие на него. Если будет такая же ликвидность как и по нефти цены ему не будет.

Сам торгую газ на СМЕ. Второй мой любимый инструмент после нефти.

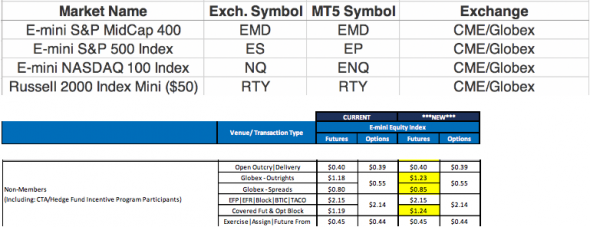

Параметры фьючерса.

www.moex.com/ru/contract.aspx?code=NG-2.20

В терминале сейчас по газу вот так.

Ждать надо конечно пока расторгуется. Первый день выводы делать пока рано.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 17 )

Как законным способом уменьшить НДФЛ.

- 03 февраля 2020, 14:47

- |

Поделюсь собственным опытом использования различных комбинаций уменьшения НДФЛ.

1. Идеальный вариант:

Основной объем какой-то конкретной акции, например МТС, находится на обычном брокерском счете. Давно, точно больше 3-х лет. Если я захочу избавиться от МТС и продам, то взяв справку у брокера и предоставив ее в ФНС в момент подачи декларации, доход от продажи данных бумаг не будет облагаться налогом.

Вторая часть акций МТС — спекулятивная находится на ИИС (Б-типа). Постоянно что-то покупаю, и что-то продаю. Счет открыт уже давно, операции по нему налогом не облагаются.

2. Сальдирование убытков прошлых лет.

Подходит в том случае, если когда-то на фондовом рынке вы понесли убытки, и этот срок не превышает более 10 лет. Также берете справку об убытках у брокера. Заполняете соответствующим образом декларацию, подаете в ФНС, и вуаля, в июле-августе получаете возвращенные денежки на счет. То есть все предельно просто: должны быть убытки прошлых лет и прибыль за прошлый год.

( Читать дальше )

Новичкам. Про медвежий колл-спрэд.

- 03 февраля 2020, 13:17

- |

Телефон у тебя всегда под рукой, какие-то глупые мысли в голову полезли — достал смарт из кармана, состряпал топик в телеге, затем перечитываешь и анализируешь где был не прав, а что совпало с ожиданиями.

Мое текущее видение на рынок описал в двух словах:

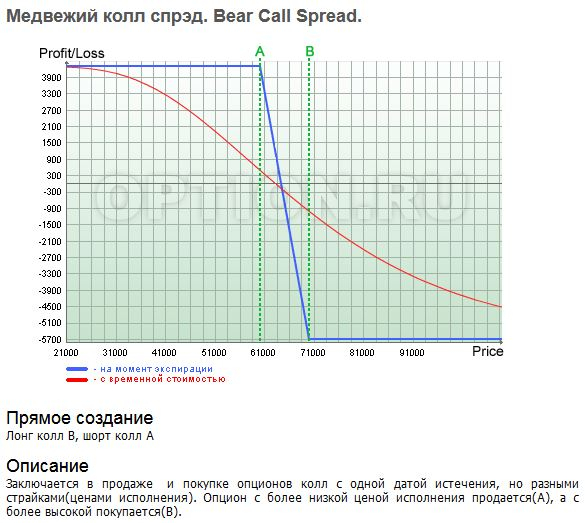

А для новичков в этом топике хотелось бы рассказать вкратце о стратегии медвежий колл-спрэд.

Итак, что же такое медвежий колл-спрэд?

Судя по названию, она применяется на медвежьем рынке, это логично.

Вообще, если я забываю о каких-то опционных стратегиях и нет книги под рукой Саймона Вайна «Опционы. Полный курс для профессионалов», тогда я иду на сайт option.ru, там в разделе «Справочная информация» есть подраздел «Опционные стратегии» и находим нужную.

Зашли на сайт, нашли Bear Call Spread, жмякаем на описание:

( Читать дальше )

О кредитах (ипотека и прочее)

- 03 февраля 2020, 12:56

- |

Очень был удивлен, увидел тут пост про проценты вперед по ипотеке. Вот уж думал что Смартлаб место, где есть positive selection людей, кто понимает такие вещи. Но нет.

Еще раз, раз и навсегда по кредитам (если не оговорено специально):

1. Проценты начисляются по фактическому пользованию кредитом. 1 день попользовался и оплатил. Для удобства делают оплату раз в месяц по фактически использованному сроку использования денег.

2. Процентов вперед НЕТ. Просто проверьте свой месячный платеж по грубой формуле: (Долг*ставку/12). Это проценты в месяц. Вы их обязаны заплатить, это фактическое пользование деньгами. В Вашем платеже НЕТ будущих процентов.

3. С точки зрения финансов, при досрочном погашении лучше изменять размер платежа, потому что это снижает обязательные платежи. Будут деньги — внесете еще, не будет — вы минимизировали свои обязательства.

4. Мыслить в терминах «переплаты» не надо, лучше мыслить в терминах нагрузки на свой бюджет и в терминах процентных ставок, для понимания текущей ситуации. Ситуация в будущем может поменяться в худшую сторону, но за счет минимизации оттоков вы себя страхуете. Если будет лучше — довнесете и погасите долг.

5. Многих смущает слово: приоритет выплат. Речь идет не о том, что сначала проценты, а потом долг. Приоритет начинает работать когда вы нарушаете график платежей и не платите. Вот тогда и только тогда платежи приоритезируются: сначала штраф, потом проценты, а только потом тело долга.

6. Ну и самое главное: валюта кредита должна совпадать с валютой зарплаты. Это азы.

7. Не берите кредиты в МФО, просто посчитайте эффективную ставку — она около 600-700% годовых. Если нет денег, а они срочно, очень срочно нужны — снимайте с кредитных карт. Да, это плохо, очень, кредитные карты не предназначены для снятия наличных, но это ~20% годовых, а не 700% как у МФО.

8. Снижайте ставки.

Spydell: Экономические риски вируса

- 03 февраля 2020, 11:34

- |

Так же на сайте его здесь многие знают и уважают его мнение. Представляю вам его прогноз.

Помните Lehman Brothers в 2008? Так вот, умножьте его на 100 и оцените масштаб потенциальной финансово-экономической катастрофы, если Китай заиграются в карантин еще на несколько месяцев. А теперь оцените масштаб самого значительно пузыря на рынке активов в истории человечества и будут примерно понятны перспективы. Поэтому с точки зрения финансов и экономики — это крайне серьезная тема. Без всякой иронии это может быть спусковым крючком к невероятно жесткому финансово-экономическому кризису.

Если бы этого вируса не было, его бы стоило придумать. Беспрецедентная концентрация общественного внимания. За последние 30 лет было несколько эпидемий вирусов с высоким покрытием СМИ. Но ни одна эпидемия или пандемия не привлекала настолько безумное внимание, темпы глобальной информационной экспансии (в соответствии с анализом поисковых запросов и упоминаний в СМИ) в 8 раз интенсивнее Эболы и в 20 раз интенсивнее свиного гриппа 2009, если соотнести с временем жизни инфо-повода.

Птичий грипп – конец 90х, сибирская язва – начало нулевых, SARS (атипичная пневмония в Китае) в 2003, H1N1 (свиной грипп) в 2009-2010, MERS (ближневосточный респираторный синдром) в 2012, Эбола в 2014-2015, вирус Зика в 2016. Птичий грипп, сибирская язва, MERS и Эбола имеют высокий коэффициент смертности (от 50% до 95% в случае с сибирской язвой), но исключительно низкое и ограниченное распространение. Свиной грипп это на пустом месте распиаренная хрень со смертностью на уровне ежегодного сезонного гриппа. Китайский SARS 2003 года – это тяжелая форма пневмонии, которая имеет смертность в среднем лишь в два раза выше, чем смертность от типичной пневмонии.

Но хрен бы с этим инфо-поводом, современные обезумевшие СМИ и не на таком могут заморочиться, однако что более важно и реально – это беспрецедентные меры Китая по обеспечению карантина. Я уже писал ранее, что ничего подобного не происходило не только в масштабах страны, но даже в масштабах отдельного региона. Это абсолютно немыслимо. Промышленные кластеры, торгово логистические хабы, транспортные артерии, спортивные объекты, культурно развлекательные центры практически полностью прекратили работу в провинции Хубей, в которой произошла вспышка вируса.

Эта провинция формирует около 4.5% от ВВП Китая и обеспечивает порядка 630 млрд долл ВРП в год. В настоящий момент падение ВРП достигает 75-80%! Т.е если текущий формат карантина экстраполировать на весь 2020 год, то потери составят пол триллиона долларов только от одной провинции. Однако это важнейший транспортный узел Китая и центр рыболовной, нефтехимической и автомобильной промышленности Китая. Но не только Хубей заблокирован и изолирован, практически на всей территории Китая режим ЧС, поэтому текущие потери Китая не менее 20% ВВП (в годовом выражении при условии продления карантина), как минимум.

Еще недавно была информационная паника, вызванная ожиданиями жесткой посадки Китая, смысл которой в том, что темпы роста ВВП снизятся с 7.5% до 5.5-6%. Ох, какой ужас — будет рекордный рост, но не такой стремительный, как раньше. Сейчас речь идет о падении ВВП на 20%! Для крупнейшей экономики мира! Просто, чтобы понимать порядок цифр – 1 день режима карантина для Китая стоит 9-10 млрд долл в условиях нормальной бизнес активности, т.е. вне праздников. В условиях праздников потери достигали 4-5 млрд в день. Около сотки потеряли к 4 февралю и конца этому не видно. Самый жесточайший ущерб был нанесен по туризму, торгово-развлекательным, культурным и спортивным объектам, где потери добавленной стоимости достигают 70-100%

Китай является центром мировой промышленности, степень интегрированности около 85%, т.е. условно говоря, 85% мировой промышленности прямо или косвенно (где-то зависимость 5%, а где то и 90%) замыкается на цепочки поставок из Китая. Самая значительная зависимость в электронной и текстильной промышленности. Поэтому проблемы в Китае неизбежно приведут к коллапсу всей мировой промышленности и в первую очередь коллапсу спроса на сырьевые товары со всеми вытекающими последствиями, т.е. Австралия, Россия, Иран полетят на дно фееричными темпами. Сильно пострадают США и особенно ИТ сектор.

Помните Lehman Brothers в 2008? Так вот, умножьте его на 100 и оцените масштаб потенциальной финансово-экономической катастрофы, если Китай заиграются в карантин еще на несколько месяцев. А теперь оцените масштаб самого значительно пузыря на рынке активов в истории человечества и будут примерно понятны перспективы. Поэтому с точки зрения финансов и экономики — это крайне серьезная тема. Без всякой иронии это может быть спусковым крючком к невероятно жесткому финансово-экономическому кризису.

( Читать дальше )

Дивиденды. Кто, сколько раз, как долго и почему v2.0.

- 03 февраля 2020, 11:08

- |

Пока все постят о короновирусе и других хайповых темах, я агитирую за повышение количества тематических публикаций, чему и сам следую.

С момента публикации предыдущей версии таблицы меня не покидало ощущение недоделанной работы, таблица вроде была сделана, но это скорее было похоже на набросок.

Потратив еще N-ое количество времени, я доработал таблицу, добавив в нее следующие параметры:

- Увеличен срок мониторинга данных, с самого ранеего, который я нашел для компании, самый ранний срок выплат дивидендов – 1993 год, ММК, причем в то время были привилегированные и обычные акции у компании.

- Сделано разграничение на обычные и привилегированные акции.

- Добавлены суммы выплат.

Выявлен топчик компаний по длительности выплат:

— ММК платит с 1993 года, причем в то время было разделение на обычные и привилегированные акции, с 2006 году остались только обычные, были перерывы в выплатах.

— Ленэнерго платит с 1994 года, были перерывы в выплатах.

( Читать дальше )

Налоговая нагрузка домохозяйств в России и США. Как сравнить несравнимое ???

- 02 февраля 2020, 23:43

- |

Читатели попросили попробовать сопоставить налоговую нагрузку граждан, но задачка так сказать с «душком», ибо объективных методов сравнения нет и быть не может ввиду принципиально разного подхода к определению налоговых баз, и самих принципов налоговой системы.

Но я все же попробую.

Принципиальные различия сразу бросаются в глаза:

Россия 2014 год, Источник тут — очень рекомендую прочесть полностью, хотя я не со всем согласен, но ознакомиться стоит… (стр 125, Автор Елена Коптева)

Берем структуру налоговых доходов консолидированного бюджета в США

( Читать дальше )

Обвал или коррекция?

- 31 января 2020, 21:56

- |

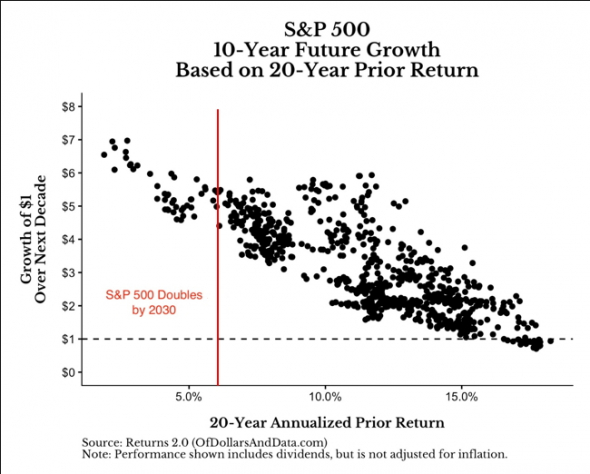

На ZeroHedge выложили хорошую публикацию с говорящим названием «Maybe This Time Is Different?» («Может быть на этот раз по другому?»), в которой приводится занимательная подборка статистики по индексу S&P 500.

Рассуждения строятся вокруг зависимости годового возврата индекса в течение следующих X лет после имевшего место годового возврата в течение Y лет до этого.

Вот как выглядит ожидаемый десятилетний возврат фондового рынка (на графике представлен в виде роста стоимости каждого доллара сделанных инвестиций) после указанного среднегодового роста рынка на 20-летнем периоде:

(Десятилетний рост стоимости каждого доллара инвестиций (вертикальная ось) в случае среднегодового возврата рынка в х процентов на протяжении 20 лет до этого.)

Все выглядит достаточно логично, интенсивные 20-летние периоды роста индекса сопровождались слабым (или даже отрицательным) ростом долларовой стоимости инвестиций в следующие десять лет — и наоборот. Корреляция выраженная, значительных отклонений от нее не наблюдается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал