Избранное трейдера Константин

Про инвестирование

- 17 октября 2019, 14:02

- |

Нередко у меня с людьми возникает разговор про инвестирование, в смысле «накопления на старость»! Честно скажу я в такое инвестирование не верю, потому что получается так, что ты будешь покупать дорогие бумаги пока у тебя есть деньги и доходы растут, а потом грянет «1998» или «2008», ты потеряешь доходы тебе станет «нечего кушать» и ты вместо того, чтобы покупать дешевые бумаги по выгодным ценам и с высокой перспективой роста, станешь их продавать по низким ценам, чтобы сохранить прежний уровень потребления, проще говоря чтобы не сдохнуть с голодухи! Поэтому единственный хороший способ пассивного инвестирования это тот, который предлагает Н.Талеб, покупаем на растущем рынке только облигации, накапливаем кэш, а затем когда всё падает покупаем дешевые бумаги и часть денег используем для текущего потребления если есть такая необходимость! Вероятность успешного инвестирования в такой ситуации многократно выше пока рынок таков, какой он есть! Именно сейчас так делает например всеми любимый Баффэт, его фонд уже почти год сидит в кэше и не лезет в переоцененный рынок, в резервах фонда лежит 12 млрд. долларов! Та же ситуация с недвигой, если есть планы улучшить жил условия, лучше продать свою квартиру на росте цен заранее, положить деньги в банк или облигации и 1-2 года может быть арендовать жилье, потом когда цену рухнут и будет много привлекательных предложений купить понравившееся жилье, это касается впервую очередь жилья в крупных мегаполисах, там цены надуты сильнее, в нашем Саратове это не работает, разница не столь высока, больше геморроя. Это еще я не учитываю тот факт, что многие горе инвесторы на падающем рынке так наделают в штаны, что продадут многие акции даже без необходимости, легко рассуждать «я купил и сижу, у меня всё хорошо», когда рынок растёт, на падающем рынке все эти инвесторы, которые сейчас ходят по форумам и рассказывают всем, что нужно покупать див.бумаги и не рыпаться, спрячутся так глубоко, что даже писка не будет слышно! Любые компании платят дивы пока есть чем платить, а второй важный фактор, они их платят хорошо тогда, когда их больше некуда инвестировать, самые высокие дивиденды на пиках экономического цикла, как только настанет «ж...» все дивиденды уйдут в ноль! Еще не наступило никакого кризиса, а тот же НЛМК со своими высокими дивами уже слили от хая на 33%, на «33% КАРЛ!», что будет если грохнется америка? Я понимаю, что кто-то купил НЛМК в 2014 году или даже раньше, но ведь именно в прошлом году и начале этого года я повсеместно слышал, что нужно тарить металлургов поскольку у них очень привлекательные дивиденды, кто-то ведь начал инвестировать именно сейчас или в прошлом году! В том же 2014 году мало кто мог инвестировать когда бахнул доллар по 80, были массовые банкротства, увольнения, которые и до сих пор идут! Я еще вначале 2016 слышал повсеместно в разговорах с трейдерами именно такой вариант: «с бизнесом совсем плохо стало, заказов нет, людям платить нечего, вот решил прийти в трейдинг!» Ну а подводя итог хочется сказать, мир показывает нам только одно! Пассивно зарабатывать вообще нигде и никогда не получится, а если и получиться то у единиц, участвовать нужно во всем, в том числе если идешь на фондовый рынок нельзя не знать основы устройства рынка, основы анализа графика и прочее!

P.S. Такой пример есть среди моих родственников, человек живёт в Самаре, давно занимается бизнесом, в 2014 грянула «ж...», были суды и прочее, в итоге пришлось свои инвестиции(правда в недвижимость), распродавать на падающем рынке…

- комментировать

- ★2

- Комментарии ( 25 )

Повеяло 1998-м. Длиннопост.

- 17 октября 2019, 10:18

- |

История всегда повторяется. Все циклично. Но, конечно, мы понимаем, что каждый новый кризис в чем-то уникален и по таймингу его практически не предугадать. Недавно мы проводили аналогии конца 2010-х с периодом 1937/39. В этом глобальном контексте изучение опыта начала 1940-х будет как минимум не лишним.

В этот раз предлагаю вспомнить события 1998/1999. Когда ФРС США летом 2019 перешла в режим упреждающего снижения процентных ставок, в то время как инфляция находилась вблизи целевых 2%, безработица на минимумах за последние 50 лет (ниже 4%), рынок акций — на исторических максимумах, а доходности по гособлигациям — вблизи своих исторических минимумов, при этом экономика США показывала вполне приличные темпы роста, ветераны рынка отметили, что подули ветра конца 1990-х.

То было время азиатского кризиса, на фоне которого в 1997/1998 обрушились рынки акций EM, активно девальвировались валюты (после тех событий, кстати, многие развивающиеся страны перешли в режим плавающих валютных курсов — floating rates), рухнули цены на сырье, а Россия объявила дефолт по суверенному долгу, похоронив по пути один из крупнейших в мире хедж-фондов LTCM во главе с крутыми нобелевскими лауреатами.

При этом США — крупнейшая экономика мира — оставалась в довольно неплохой форме. Хотя, как и сегодня, в то время американский производственный сектор уже находился в зоне рецессии.

Азиатский кризис перепроизводства через снижение импортных цен придавил инфляционные ожидания в экономике США. А на фоне глобального ахтунга народ побежал скупать американский госдолг (save haven) — доходности трежериз полетели вниз. Рынок акций США во второй половине 1998 упал примерно на 20%.

Крах LTCM, угроза того, что кризис EM может перекинуться на США, паника на рынке акций заставили ФРС сделать несколько предупредительных выстрелов понижений учетной ставки осенью 1998 — три раза подряд по 25 б.п.

Однако, экономические данные начала 1999 показали, что рецессией в США особо и не пахнет. Снижение ставок и доходностей поддержало кредитование и потребительский спрос, что в свою очередь поддержало инвестиции. Американская экономика сделала глубокий вдох на фоне продолжающегося спада в EM.

В итоге, когда тучи немного разошлись, жадность голодных, покалеченных азиатским кризисом инвесторов сделала своё дело — начался мощнейший рефляционный трейд — покупай все, что плохо лежит. Для американского рынка все это закончилось большим пузырём дотком (.com) в технологическом секторе, который громко лопнул в 2000/2001 и отправил экономику США в заслуженную рецессию.

В этом отношении сегодняшний шум торговых войн, вызывающий повсеместный спад деловой активности в мире, можно сравнить азиатским кризисом. «Глобальное монетарное смягчение» 2019, когда все крупнейшие центробанки мира на страхе приближающейся рецессии кинулись массово снижать % ставки (а в ряде случаев DM — запускать печатаные станки), безусловно через некоторое время поддержит экономическую активность. А если ещё и Китай откроет вентили для поддержки экономики...

В общем, 2020-ый вопреки мейнстримовскому «всёпропало» — впереди ахтунг с неминуемой рецессией — может оказаться вполне себе хорошим годом. Более того, как только инвесторы увидят первые позитивные данные по экономике, это вполне может вытащить те же американские акции на новые вершины (как и европейские) после годового флэта. Ключевые риски сейчас лежат в политическом контексте. Но не забываем, что к ноябрю 2020 Трамп для переизбрания должен подойти с хорошей экономикой и сильным рынком акций. Все самое интересное, т.е. громкий хлопок, видимо, случится уже позже. Деревья ведь не растут до небес.

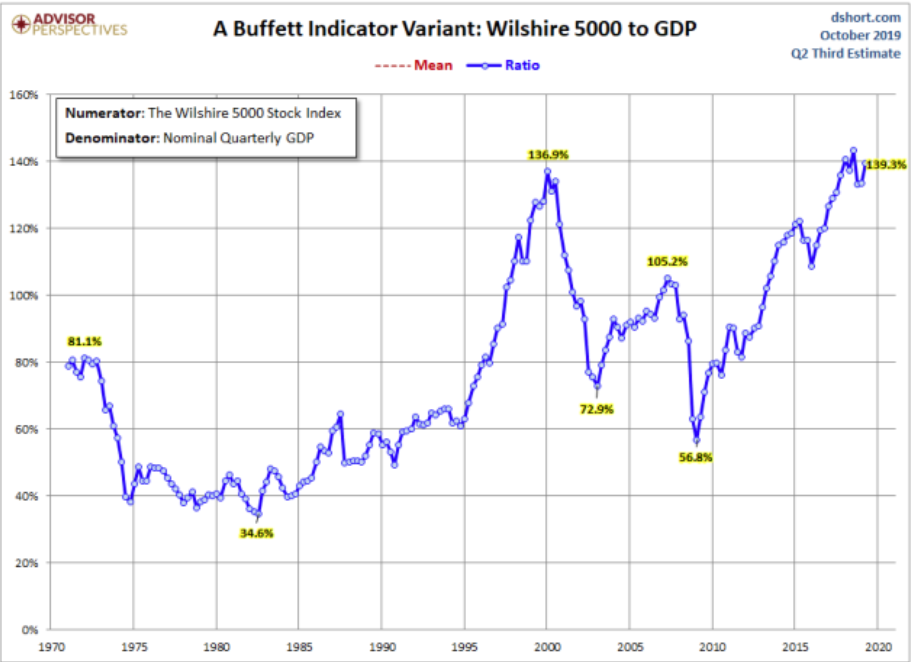

Индикатор Баффета.

- 16 октября 2019, 08:54

- |

«Индикатор Баффета» -

отношение стоимости рыночных активов к экономике страны (ВВП):

1998 год — пузырь доткомов.

Рецессия в США: как подготовиться к новому кризису

- 15 октября 2019, 10:54

- |

Финансовый советник Романович Роман о том, как определить начало рецессии в США, за какими показателями следить и что делать, когда она начнётся.

Bloomberg Economics создала модель для определения вероятности рецессии в Америке. Прямо сейчас индикатор оценивает вероятность рецессии в США в следующем году в 27%. Это выше чем в октябре прошлого года, но ниже чем в разгар торговой войны в начале 2019 года, когда вероятность достигала 49,5%. Есть причины пристально следить за экономикой, но причин для паники пока нет.

( Читать дальше )

Для (не?)понимающих в рынке

- 15 октября 2019, 07:44

- |

Как этого избежать и быть более объективными? В данном случае — взять ретроспективу поглубже.

Забавно, но пару недель назад я как раз делал такие расчеты.

Возьмем за точку отсчета 1 января 2008 года. А как же без кризиса-то?:) В противном случае всегда можно выбрать какой-нибудь рублёвый актив, который с низкой базы вырос ого-го как. Ну а за короткий срок еще легче найти рублевый актив, который показал хорошую динамику. При этом против рубля я ничего принципиально не имею:)

Поехали:

Тут, как говорится, кому что более нравится, но за рассматриваемые почти 12 лет русские акции с реинвестированием дивидендов увеличили бы капитал в 2,32 раза, что соответствует 7,5% годовых с просадками -70% в 2008 году, -30% в 2011-2012 годах и -17% в 2017 году. Так себе удовольствие. Хотя в плюс.

( Читать дальше )

Оптимальное инвестирование в ETF на S&P 500

- 14 октября 2019, 00:36

- |

Можно выделить три варианта инвестиции ETF на S&P 500 для гражданина РФ.

Размер суммы не рассматриваем. Можно взять 10 000 $ для всех вариантов. Горизонт инвестиций – 10 лет.

Задача данного поста постараться описать возможные популярные варианты.

1. Самый распространенный в VANGUARD S&P 500 ETF через зарубежного брокера – InteractiveBrokers или другого.

Плюсы:

- Инвестирование напрямую через Американского брокера, наличие страховки SEC;

- Ликвидность;

- Минимальная комиссия 0,03%.

Минусы:

- Необходимо отчитываться перед налоговой;

- Валютный контроль. Возможны свои нюансы при вводе и выводе денег;

- Не распространяются инвестиционные налоговые вычеты по НДФЛ за 3 года владения.

2. Через российского брокера в VANGUARD S&P 500 ETF. Непринципиально в данном случае какого. Есть доступ для покупки для квалифицированных инвесторов. Через внебиржу.

Плюсы:

- Нет проблем с переводом средств и отчетами перед налоговой;

( Читать дальше )

Удушающие объятия Brexit. Обзор на предстоящую неделю от 13.10.2019

- 13 октября 2019, 22:10

- |

По ФА…

Протокол и запуск QE Lite ФРС

Публикация протокола ФРС не привела к реакции рынков по двум причинам:

— Протокол ФРС к моменту опубликования устарел.

Пауэлл выступил трижды на уходящей неделе, обновив понимание рынка в отношении перспектив экономики и политики ФРС.

— Ожидания развязки по ключевым событиям.

Очевидно, что решение ФРС на заседании 30 октября во многом зависит от развязки в отношении торговых войн и Брексит.

Ключевые моменты протокола ФРС:

— Снижение ставки на сентябрьском заседании было вызвано ростом рисков для перспектив экономики США;

— Внешние риски выросли с момента июльского заседания: торговая неопределенность усилилась, рост мировой экономики ещё больше замедлился, добавились некоторые геополитические риски;

— Перспективы экономики США практически не изменились с июля, темпы роста экономической активности соответствуют сохранению сильных условий на рынке труда;

— Но уровни инфляции и инфляционные ожидания стали одной из причин снижения ставки;

— Несколько членов ФРС пришли к выводу, что ожидания в отношении изменения ставки ФРС, определяемой ценами на финансовых рынках, в настоящее время предполагают более сильное снижение ставки на предстоящих заседаниях, чем они считают уместным, и ФРС может потребоваться добиться лучшего согласования рыночных ожиданий в отношении пути политики с собственными ожиданиями членов ФРС.

( Читать дальше )

СИПИ еще порастем стремительно в волне "с"

- 13 октября 2019, 14:07

- |

идем строго по шаблону золота (только угол наклона круче) рост мощнее

и на конце будет окончание бабочкой( у эллиоттчиков — конечная диагональ)

более года рисуем строго по шаблону

( Читать дальше )

Укрепление доллара и ослабление рубля

- 10 октября 2019, 22:05

- |

Неоднократно я писал, что доллар укрепляется по отношению к остальным валютам мира. Этот процесс начался полтора года назад и вызван рядом макроэкономических причин:

— более быстрым замедлением темпа роста экономик других стран по сравнению с США

— повышенный спрос на валюту внутри США (вызван пенсионной программой, проблемой с ликвидностью и расширением долга)

— из-за повышенного спроса на валюту внутри США есть риск нехватки долларов в мире

— более привлекательные условия инвестирование в США и прочие факторы.

Страны у которых есть долг в долларах, уже испытывают падение национальных валют против доллара и евро. Это конечно в первую очередь касается Турции, Венгрии и иных топ стран в списке, но я задумался именно о рубле.

Может получиться, что ослабление валют и повсеместное укрепление доллара, вкупе с падением цен на нефть (она падает, когда ожидается ослабление темпа рост экономик) рано или поздно окажет сильное давление на рубль. Лира, форинт и песо уже падают. Вероятно, что в течение месяца или два мы можем увидеть ослабление рубля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал