Избранное трейдера Константин

Как вложить миллион рублей в ОФЗ?

- 22 ноября 2018, 16:05

- |

Последние несколько лет происходит приток денежных накоплений из банковских вкладов в инструменты с фиксированной доходностью – облигации. Чаще всего, бывшие клиенты банков выбирают альтернативу вкладам по надежности – государственные облигации. Кто – то для этого использует обычный брокерский счёт, кто – то более подкованный, такой инструмент как ИИС.

Почему так происходит?

Последние 4 года ознаменовали себя нестабильностью банковской отрасли (кроме, конечно же, государственных банков). От 50 до 100 банков лишают лицензии каждый год, огромный приток клиентов в ТОПовые государственные банки, несправедливое возмещение от Агентства Страхования Вкладов, вопросы по переводам перед отзывом лицензии, забалансовые вклады и многое другое, не позволяют полноценно доверять банковской системе. На фоне этого, вложения в ОФЗ (облигации федерального займа) выглядят невероятно интересно.

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 20 )

Индикатор Баффета. Отношение каптиализации рынка к ВВП.

- 21 ноября 2018, 12:12

- |

Всех приветствую.

С английским пока дружу не настолько, чтобы читать отчетности зарубежных компаний, потому решил разбавить портфель ETF на страновые индексы, чтобы уменьшить корреляцию с нашим индексом. Но какие выбрать? Ведь помимо корреляции, хочется иметь хотя бы небольшое представление о состоянии экономики выбранной страны. И тут я вспомнил про «Индикатор Баффета» - он представляет собой отношение общей рыночной капитализации всех акций к ВВП. Когда оно находится в диапазоне от 70% до 80%, – пришло время вкладывать свободные деньги в фондовый рынок. Когда соотношение уходит намного выше 100%, значит уже пора выходить из рисковых активов. К слову, в 2000 году капитализация рынка США перед самым обвалом составила 154% от ВВП, а в 2008г что то около 135% ( по данным WorldBank.org ).

Так же решил посмотреть динамику отношения долга к ВВП по странам. Так как ETF на ММВБ только на индексы рынков США, Германии, Японии, Китая и Австралии, я начал с них, но потом из любопытства добил по всем основным Рынкам мира, а так же посчитал мировое соотношение. Вот что получилось:

( Читать дальше )

Американский SPY и другие популярные ETF теперь в России!

- 19 ноября 2018, 16:31

- |

Учитывая пожелания институциональных и частных инвесторов и проведя опрос на сайте Кабинет инвестора https://investcab.ru/ru/, 16 ноября 2018 года была расширена линейка ETF доступных в рамках торгово-клиринговой системы Ассоциации «НП РТС». Добавлены в систему наиболее востребованные биржевые фонды:

SPY — является одним из крупнейших и наиболее активно торгуемых ETF в мире, дает доступ к самому востребованному бенчмарку - S&P 500. Этот биржевой фонд заслуженно популярен среди долгосрочных консервативных инвесторов, для которых важно точное следование за индексом, но наибольшую популярность он снискал среди активных трейдеров. Анализ торговли показывает небольшое время нахождения в позиции по этому активу большинства трейдеров в течение дня. SPY – обладает огромной ликвидностью, спреды между покупкой и продажей очень узкие – при большом количестве сделок потери на спреде минимальны.

( Читать дальше )

Что говорит мат модель по нефти?

- 17 ноября 2018, 17:40

- |

Модель DB для WTI. Если верить подходу, то последний обвал лишь вернул нефть на адекватные уровни. DB добавляет, что обычным является недолет/перелет на 30%. Это подразумевает нижнюю оценку WTI в $38.

Источник: https://t.me/gko00

Прогноз по SP500 — нас ждут годы роста (а что если JC-TRADER прав?)

- 16 ноября 2018, 11:44

- |

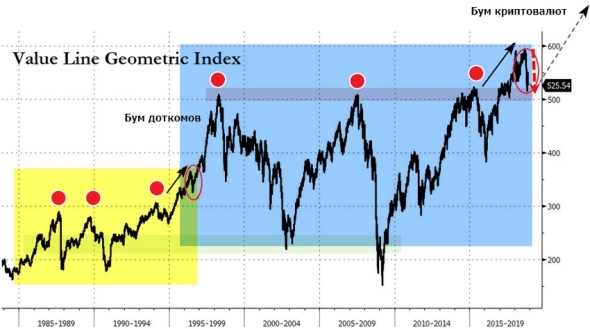

Я тут в одной из статей на ZeroHedge (перевод) наткнулся на интересный график с динамикой Value Line Geometric Index за последние 30 лет. Он рассчитывается как среднее геометрическое с равными весовыми коэффициентами от стоимости 1675 акций на американских биржах AMEX, Nasdaq, NYSE, TSE и соответствует цене медианной акции из этой выборки (которая делила бы все акции в этой выборке на две равные части). Так вот, на этом графике прослеживается повторение интересного паттерна, который может привести к нетривиальной динамике американского фондового рынка в ближайшие годы:

Если вкратце, динамика индекса в 1985-1997 годах весьма похожа на то, что мы наблюдаем с 1998 года по настоящее время. Сейчас мы находимся в зоне выделенной красным овалом. В предыдущий раз после этой коррекции мы увидели феерический рост фондового рынка благодаря буму доткомов. Сейчас такой передовой технологией является блокчейн (и создаваемые на ее основе активы, в частности криптовалюты). В последнее время за создание криптовалют национальными ЦБ начал высказываться

( Читать дальше )

wti текущ.

- 16 ноября 2018, 09:00

- |

Как я представляю себе дальнейшую картину по wti:

Сейчас мы, скорее всего, пойдём немного вверх, оттестируем бывшую линию тренда или даже выше. А дальше пойдём вниз, за новыми низами. Я обозначил примерную цель в $42. Скорее всего где-то в районе середины следующего года она будет протестирована. Открывать шорты на 1/2 от позы я собираюсь при пробое вниз $54.75, а дальше смотреть за развитием событий и добавляться по мере сползания цены.

Успешных трейдов.

«Умные деньги» бегут с фондового рынка США

- 15 ноября 2018, 22:05

- |

После своего отскока американский фондовый рынок потерял уже порядка 4,5%. Акции корпораций США не пользуются популярностью у «умных денег».

Несмотря на то что индекс S&P 500 держится выше своих годовых минимумов примерно на 6,5%, Индекс поведения «умных денег» обновил свои двадцатилетние минимумы. По итогам вчерашнего торгового дня он закрылся на уровне в 12954 пункта, что ниже, чем предыдущее «дно» на 202 пункта.

Напомним, что Индекс поведения «умных денег» учитывает поведение фондовых рынков в первые 30 минут торгов и в последние. Считается, что на открытии преобладают эмоциональные операции, а к вечеру выходят профессиональные и опытные участники торгов.

Данный индикатор сигнализирует о том, что «умные деньги» не спешат выкупать падение фондовых рынков США. Кроме того, они продают акции на протяжении практически всего текущего года. Также они не стремились пополнять свои портфели во время роста индексов с марта по сентябрь текущего года.

( Читать дальше )

Построим аналогию

- 15 ноября 2018, 08:38

- |

***

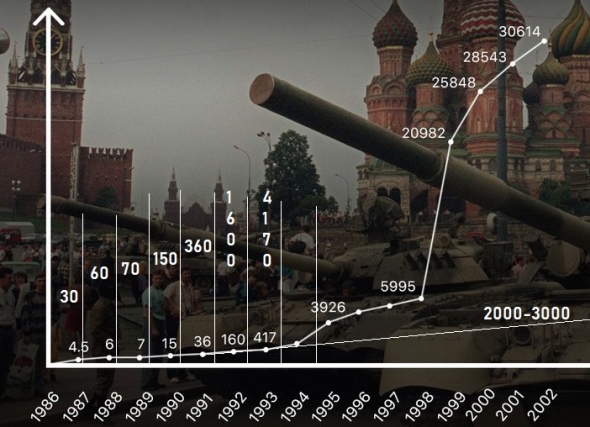

Мы сейчас примерно как 1988

***

Доллар в СССР долое время был по 3 рубля.

Его скупали у проституток по 2 рубля и продавали по 3.

Потом курс к 1987 году подрос до 6 рублей, а потом до 7.

Затем резко более 10 рублей

а потом по 40

Далее проводить аналогии сложно случился распад СССР с неуправляемое эмиссией денег республиками и пошло поехало.

Т.е если бы в 1993 году ситуацию удержали бы то курс конечно бы подрос но некатострофически до 2000-3000 р теми деньгами.

Если все нормально будет (без распада и отделений) то курс пробьет без сомнения и 100 и 200 и 300 р за доллар

Если рассмотреть повышения стравки ФРС + QT, то ставка будет выше 3%

То и курс будет ого го!

Мы добьем до 4,5 % тогда маячит 500 р

При пробое 6% доллары становятся лучше золота и страны не печатающие доллар должны вводить ограничения на его свободное обращение.

А при ставке выше 10% — доллары вообще должны попадать под запрет ибо просто иметь доллары — уже доход.

( Читать дальше )

Глобально о Нэфти......

- 13 ноября 2018, 22:34

- |

https://smart-lab.ru/blog/464020.php

Нас ждет заход в диапвзон в 9-40$ Brent

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал