Избранное трейдера chitaupishu

АО "Открытие Брокер" не отдает деньги

- 10 февраля 2019, 18:33

- |

1 февраля 2019года мне на электронную почту пришло уведомление от АО «Открытие Брокер», о том что брокер отказывается от исполнения договора на брокерское обслуживание в одностороннем внесудебном порядке с 04.05.2019. Также с 1 февраля мне запрещены все операции на бирже, кроме закрытия позиций.

У меня это вызвало искренние удивление. Я являюсь клиентом брокера уже 5 лет с 2014 года. И никаких нареканий друг к другу никогда не возникало. Я торгую на валютной секции ММВБ, ввод денежных средств осуществлял только через Банк Открытие, внося денежные средства наличными через кассу банка. И так делал 5 лет подряд без каких либо ньюансов.

Ну, ладно думаю, Брокер имеет право в одностороннем порядке расторгнуть договор и причины не обьяснять, поэтому решил вывести все денежные средства на счет в банке, да не тут то было.

Так как через личный кабинет я уже не мог подать поручение на вывод, я подал его в бумажной форме в отделении по адресу: Москва г, ул. Летниковская, д. 2, стр. 4. через специалиста. Распоряжение мне напечатал сам специалист на фирменном бланке Открытия Брокер. Мне тут же пришел смс в отказе в исполнении поручения. Отказ в бумажной форме в отделении мне давать отказались. По телефону также никаких комментариев мне никто не дал. Пришлось общаться через почту. И вот какой ответ мне пришел ---

( Читать дальше )

- комментировать

- ★58

- Комментарии ( 443 )

Прочёл книгу "Самый богатый человек в Вавилоне" автора Джордж С. Клейсон.

- 31 января 2019, 10:23

- |

Очень лёгкая в чтении книга, в ней рассказывается об основных правилах использования и накопления денег, которые применялись жителями древнего Вавилона тысячи лет назад, эти правила актуальны по сей день.

Если вы планируете обрести финансовую независимость, прочтение этой книги, то с чего стоит начать. Кто читал книги Кийосаки, то по-сути ничего нового не найдет, разве только что провести с пользой пару вечеров и закрепить полученные знания))

Я считаю, что подобную литературу нужно вводить в школьную образовательную программу и предмет "Финансовая грамотность".

( Читать дальше )

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

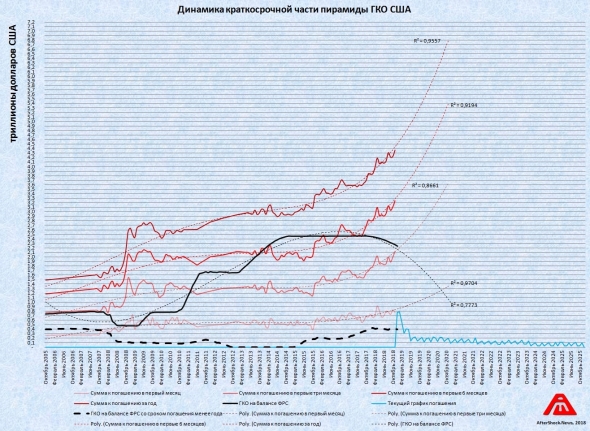

Денежный рынок США. Попытка запуска делового цикла.

- 18 января 2019, 13:04

- |

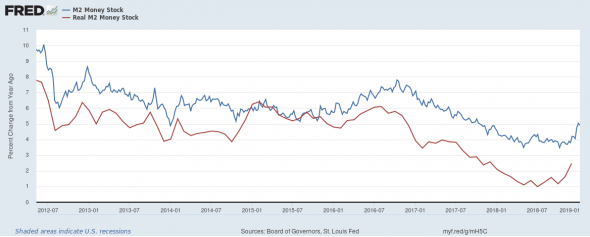

Накопилось достаточно информации для обзора денежного рынка США. Очень похоже что ФРС уже начала политику стимулирования экономики. Китай уже стал на этот путь, США похоже тоже.

Итак, денежная масса, как я отмечал в своем канале телеграмм https://t.me/khtrader начала стремительно расти. После роста в первую неделю года, немного сократилась во вторую на — 20 млрд. это незначительно.

На картинке ниже красная — реальная денежная масса (с учетом инфляции), синяя — линейная М2. Оба показателя построены от года к году.

Как видим за прошлую неделю темпы М2 чуть припали, но с учетом экспоненты неделей ранее, остаемся высоко. В декабре реальная денежная масса также подросла, т.к. инфляция в США сокращается.

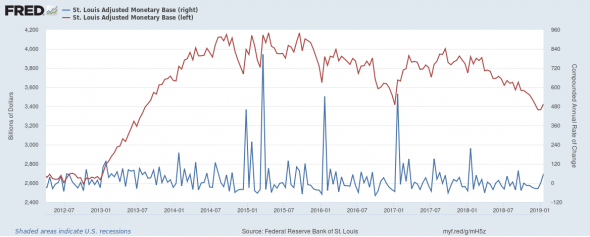

На следующей картинке темпы денежном базы (бумага+монеты).

( Читать дальше )

Daily Shot 17/01/2019. Ипотека в США на подъеме.

- 17 января 2019, 18:09

- |

Представляем вниманию рубрику Daily Shot. Самые важные новости и статистика прошедшего дня по глобальным рынкам. Весь мир на одной странице в виде графиков с короткими комментариями. Материал формируется из закрытого раздела The Wall Street Journal, доступного только платным подписчикам издания.

Материал публикуется по будням на странице Teletype и в ленте Telegram канала

Соединенные Штаты

1. Начнем с отчета ФРС «Beige Book report» .

• Рост остается «умеренным», но есть признаки более мягкой деловой активности, поскольку компании становятся более осторожными.

Большинство секторов указали, что производство расширилось, но этот рост замедлился, особенно в автомобильном и энергетическом секторах… Большинство округов сообщили о скромном и умеренном росте активности в секторе нефинансовых услуг, хотя несколько округов отметили, что рост там замедлился. Энергетический сектор расширялся более медленными темпами, а более низкие цены на энергоносители способствовали снижению ожиданий капиталовложений в отрасли.Сельскохозяйственный сектор испытывал трудности, поскольку цены в целом оставались низкими, несмотря на недавний рост. Прогнозы в целом оставались позитивными, но многие районы сообщили, что контакты стали менее оптимистичными в ответ на возросшую волатильность финансового рынка, повышение краткосрочных процентных ставок, падение цен на энергоносители и рост торговли и политической неопределенности .

( Читать дальше )

Мои действия после осознания, того что я не хочу работать до гробовой доски. Часть 1

- 15 января 2019, 15:33

- |

Мне 2 недели назад стукнуло 30 лет

А крепко я думаю о том, что не хочу работать до гробовой доски с начала прошлого 2018 года.

И в июле 2018 начал путь к воплощению своего желания.

Тут на прошлой неделе был пост похожей тематики в котором автор оставил нераскрытым основной вопрос «откуда стартовое баблишко», я решил написать про свою ситуацию т.к. в 2014 долларов не имел, и мой стартовый капитал более прозрачен. Но читая тот пост я поймал себя на мысли, что мыслим с автором мы одинаково и цель у нас одна.

Читая разные умные книги наталкиваешься на ценные мысли авторов, жаль что из каждой прочитанной книги чаще всего выносишь только одну полезную мысль.

Итак к какие основные мысли заложены в мой так сказать «пенсионный план»:

1) Откладывать часть текущего заработка.

2) Инвестировать отложенные деньги (не путать в высокодоходными рискованными спекуляциями), самый надежный вариант — ОФЗ — даже при их невысоких доходностях на длинном промежутке у нкас все получится, далее будет подтверждение с картинками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал