Избранное трейдера Kurono

Здравствуйте,скажите кто разбирается в теме Накпление/Распределение.Посоветуйте чтонибуть,может книгу, может курс и тд. Заранее спасибо

- 16 декабря 2018, 18:22

- |

- ответить

- ★2

- Ответы ( 27 )

Торговля неблагополучных периодов

- 16 декабря 2018, 06:26

- |

Основные ошибки в управлении сделкой приходится на период просадок и лишь небольшая часть на период хорошего подъема по счету. То есть негативный тильт опаснее позитивного..

В тильте основной расходной статьей является неправильный выход, а не неправильный вход. Если был неправильный вход, то его можно признать и выйти в ноль. Выход же — это конечное решение в сделке, тут права на ошибку нет. В период просадки неправильным выходом в большинстве случаев является преждевременный выход, а не передержание. Фиксация небольшой прибыли: просадка давит, появляется желание восстановить часть счёта наверняка. Движение цены против ожидания пугает возможностью увеличить просадку, и сделка кроется в безубыток. В любом случае совершаются поспешные выходы.

Противоядием несистемных выходов являются системные входы с ужесточением фильтра. Потому что одна из причин плохого ведения сделки — неуверенность во входе. Однако самые надежные сетапы во время просадки провоцируют вторую причину неудачных выходов — превышение риска на сделку..

В целом можно сказать, что в неблагополучные времена сделок должно быть меньше, но правила их не меняются.

Рубль настиг период раздумья. Куда пойти, куда податься?

- 09 декабря 2018, 19:02

- |

Добрый день!

Российская валюты продолжает ходить в небольшом диапазоне, то укрепляясь, то падая. Последняя сделка ОПЕК+ вызвала на рынке небольшое снижение пары USD/RUB, и теперь на дневном графике четко прорисовывается симметричный треугольник. Треугольник — это всегда неопределенность в отношении дальнейших перспектив любого инструмента, и рубль здесь не является исключением.

Нашим базовым сценарием остается рост пары, но вырасти цены могут как с открытием рынка, так и еще раз сходив к уровню 65.00, с дальнейшим отскоком вверх. Предпосылок для падения пары ниже уровня в 65 рублей за доллар на рынке пока не видно:

По последним данным отчетов COT CFTC, среди крупных спекулянтов и хеджеров наблюдается равновесие — количество позиций на покупку и на продажу рубля увеличились фактически поровну. Это уже наблюдается вторую неделю подряд. Наверное, крупные игроки занимают выжидательную позицию по российской валюте:

( Читать дальше )

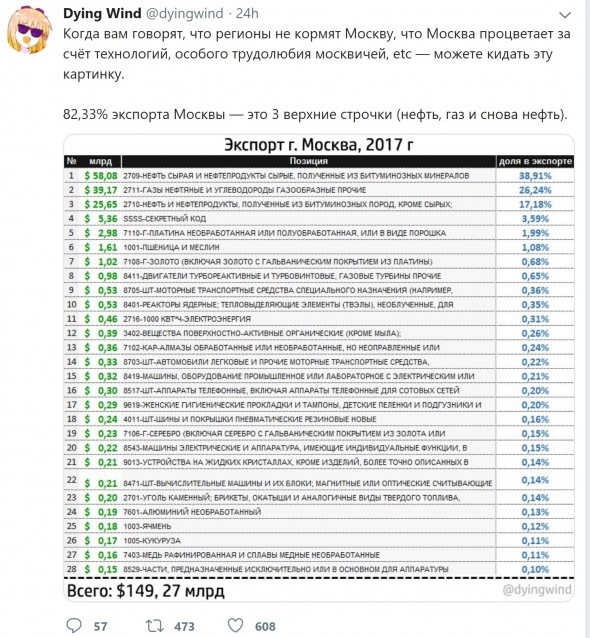

82% экспорта Москвы - это нефть и газ

- 09 декабря 2018, 18:10

- |

В Москве особая атмосфера денег, которая делает людей лучше! Поэтому туда так все стремятся.

Попробуем разобраться, в чем секрет?

Вот эта картинка говорит нам о том, что секрет — в несметных залежах сырья, которые добываются в Москве.

82% экспорта Москвы — это нефть и газ.

( Читать дальше )

Эссе про Россию.

- 09 декабря 2018, 14:47

- |

Что сейчас делает США? Они не гнушаться вернуться к старому доброму протекционизму. И России в целом нужно обложить повышенными налогами все то что к нам привозится, как быть с Китаем хз, он вроде бы и типа соратник, но в тоже время хочет завалить все своими товарами, а там где ему не выгодно сотрудничать не спешит… Вообщем шаги которые нужно предпринять следующие:

1) Упростить бюрократию для предприятий и предпринимателей, вызвав интерес у людей заниматься этим;

2) Обложить налогами и пошлинами импорт, технологии франшизы, весь этот фастфуд.

Вообщем все то что везется к нам готовое.

3) Направить деньги на создание и развитие технологий, повысить кардинально ЗП учёным и инженерам, в 2-3 раза, может даже в 4-5 чтобы молодое поколение успело перенять опыт и знания предыдущего поколения. Популизировать технологии, науку, производство, труд. Упростить кооперацию и взаимоотношения, готовые недорогие решения в плане бухгалтерии, бумаг, налогов. Люди должны заниматься технологиями и наукой, а не бумагами и бюрократией… Разогнать лишние бюрократические гос институты, переориентировать их на науку. России нужен максимальный протекционизм, безжалостный и беспощадный. Либо просто сдаться и позволить всему остальному миру совершить совокупление с нашей страной. Оставаться сырьевым придатком мира с дешёвой рабочей силой куда можно сбагривать ширпотреб навроде машин, телевизоров и айфонов это не та роль страны которую я хочу.

Воскресное.

Вот бы найти одну удобную позу и довольствоваться всю жизнь!

- 09 декабря 2018, 12:15

- |

Особенно когда открываешь доску опциона, а там прям деньги за просто так раздают и мозги начинают лихорадочно подсчитывать: вот сейчас продам опцион в деньгах (ITM) и/или около денег (OTM), захеджирую риск покупкой опционов вне денег (ATM) и заживу!

Проститесь с этой мыслью, поскольку в день экспирации при любом раскладе от вашей позы останется «дырка от бублика».

Так устроены цены на опцион, что разница между проданными опционами глубоко (и/или около) вожделенной награды и вне его всегда равна размеру страйка.

В рисунке и формулах по опциону на фьюч РТС это выглядит так:

[Short Call ITM (OTM) +short PUT ITM (OTM)] — [Long Call ATM +long PUT ATM] = 2500

Резюме на сегодня: ищешь удовольствие — находись все время в поиске!

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

Новая инвест-стратегия ГМК Норникель. К 2025 прогнозируется дефицит никеля и палладия

- 07 декабря 2018, 12:02

- |

В уходящем году хочу еще раз обратить ваше внимание на ГМК Норникель (GMKN), который 19 ноября 2018 презентовал обновленную версию своей инвестиционной стратегии.

Основные ключевые моменты буду брать из презентации

К 2025 году Норникель собирается нарастить добычу никеля и меди на 15%, платины и палладия на 25%. При том, что прогнозируется 50% увеличение спроса на никель класса 1 и 20% рост спроса на палладий.

( Читать дальше )

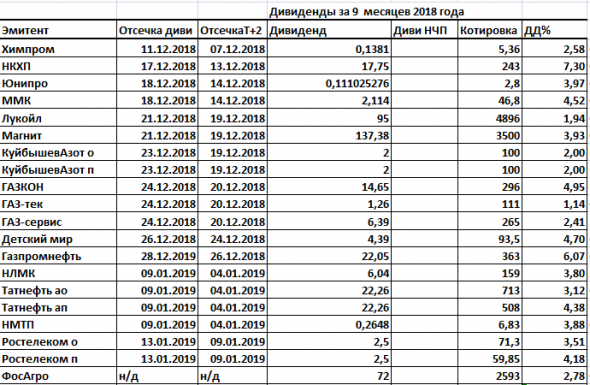

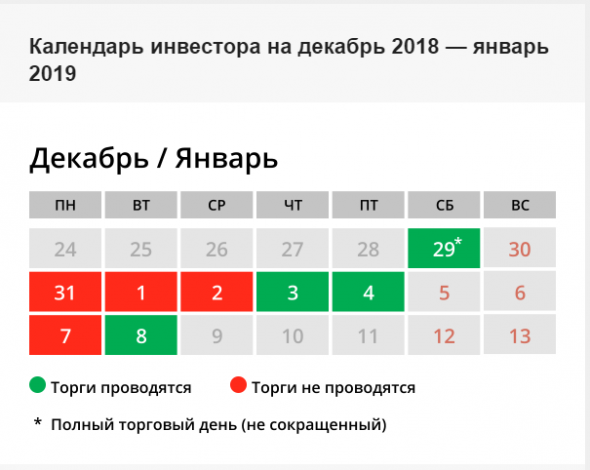

Дивиденды2018.Мечел ап. Дивиденд

- 02 декабря 2018, 20:50

- |

Поэтому выкладываю ещё раз как Мосбиржа работает в праздничные Новогодние дни

( Читать дальше )

Моим неДОБРОЖЕЛАТЕЛЯМ.

- 01 декабря 2018, 15:30

- |

Тут есть много толков куда пойдёт нефть. Ребята, я знаю уже примерную картинку правой стороны графика, и знаю, что это неизбежно будет несмотря ни на чьи твиттеры. Поэтому я в лонге и спокоен, переложился на январский контракт.

Я видел картинку будущего на SP500, зашёл на самом верху, ни разу не усреднился и мало заработал. Такая же беда была и по нефти. Сейчас зашёл немного раньше, ну ошибся малёха, но это не меняет сути дела.

Многие налетели на меня, типа мой грааль сломался, не работает… и всё такое )). Смешно..)) Ребята, если я открыл принцип движения графика, то он не может сломаться, так же, как не может сломаться принцип работы двигателя.

Книгу продолжаю писать, но публиковать или продавать не буду. Пишу её для того, чтобы зафиксировать открытие. Времени свободного много, мы двинули в Yosu, Южная Корея, 20 дней пилить туда…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал