Избранное трейдера Kurono

Россия - худшая страна для инвестиций? Выводы для инвесторов

- 27 ноября 2018, 14:26

- |

На картинке: индекс РТС рвет в клочья мировую экономику с суммарным ростом 2441% против ближайшего конкурента — индекса NASDAQ, растущего за тот же период всего на 385%.

Что это — магия цифр или легкий способ стать миллиардером? Давайте разбираться.

Пост призван систематизировать мои мысли о принципиальной целесообразности инвестиций в российский рынок в настоящий момент. Мы рассмотрим упрощенный анализ долларовой доходности инвестиций в популярные биржевые индексы начиная с 2000 года по настоящее время. Минимум букв, максимум статистики. Наверное, написанное дальше для большинства из вас будет очевидными вещами, но возможно какому-нибудь начинающему инвестору в российский рынок это позволит по-новому взглянуть на свою стратегию.

Индексы, участвующие в сравнении:

1) Индекс РТС (RTSI) — долларовый индекс 50 крупнейших эмитентов России (USD)

2) Индекс S&P 500 (SPX) — долларовый индекс 500 избранных эмитентов США (USD)

( Читать дальше )

- комментировать

- ★41

- Комментарии ( 81 )

13 лет псу под хвост?

- 26 ноября 2018, 17:26

- |

Снова слился. В очередной раз.

Всё, хватит с меня! Я дико устал от этой треклятой биржи и навсегда ухожу из трейдинга!

Шутка юмора :)

На самом деле, мне сегодня стукнул полтинник — и я решил увековечить этот день своим первым постом на Смартлабе.

Мозг расставляет ловушки

Не так давно на Смартлабе была интересная серия постов на тему: «Мозг расставляет ловушки» (https://smart-lab.ru/blog/495325.php) Рекомендую почитать.

Все ловушки очень симпатичные, и мой товарищ Мозг, похоже, побывал во всех из них (он побывал, а я приобрёл бесценный опыт, да). Как говорится, есть что вспомнить.

Во всех книгах по трейдингу огромное внимание уделяется психологии, и это неспроста, ибо наш мозг рулит нами (а не мы – им). А этот товарищ Мозг иной раз выкидывает такие фортеля, что «волосы в жилах стынут» (М.Задорнов)… Поэтому я полностью согласен с кем-то сказанной фразой:

«Биржа – это на 90% психология и на 10% математика».

( Читать дальше )

Американский рынок акций обновит максимум в течение 6 месяцев - JPMorgan

- 22 ноября 2018, 16:05

- |

- В США еще ни разу не было рецессии без инверсии кривой доходности (2-10 лет). Причем пик по S&P500 обычно происходит в течение 10-11 мес после инверсии. По прогнозу JPM кривая инвертнется только в 3 квартале 2019. Текущий уровень yield curve исторически предполагает рост на 11,9% в течение 12 мес

- Спред по высокодоходным бондам пока низкий, обычно перед рецессией этот спред улетает на 400 бп в среднем. Сейчас HY спред только на 40 бп выше циклического минимума.

- Реальная процентная ставка ФРС ноль. В прошлом ни разу не было замедления экономики при реальной ставке ниже 1,8%.

- Ключевой драйвер американской экономики — потребитель. Кредитный леверидж домохозяйств на минимумах.

- Цены на недвижку на хаях — в прошлый раз они пиканули за 15 мес до хаёв по S&P500 (июль 2006-октябрь 2007). Цены на недвиж на хаях в США, еврозоне и Китае.

- Рецессии обычно начинались в среднем через год после того как безработица достигала дна. Чтобы экономика упала в рецессию, надо чтобы пособия по безработице квартальные подскочили на 10%

- Пик прибылей обычно приходится на тот квартал, когда они резко (~30%) превосходят долгосрочный тренд. Сейчас прибыли выше на 13% трендовой линии.

- После выборов в Конгресс S&P500 растет в среднем на 14% за год.

Ну что, кто поверил JPMorgan?

Как вы думаете, что можно противопоставить аргументам JPMorgan?

Или вы согласны, что S&P500 скоро покажет хай, так как эти аргументы разумны?

НЕФТЬ.СОТы.181113. 11 лет в лонгах.

- 19 ноября 2018, 22:26

- |

значит поза уйдет в минус, и будет драйвить тебя...

В прошлой передаче, когда нефть была 72, Михалыч предупреждал:

Второй момент.

В четверг и пятницу нарисовались объёмы которых не было с ноября 2016.

По VSA следующее крепкое дно на 62.3 по брн.

и третий момент НЧИ

Цитируем Михалыча от сюда:

шортить раньше времени глупо, при развороте первая цель по бренту 62. так что если пойдет валилово, загрузиться успеют все, Кроме толпы естессно, толпа останется в лонгах на каждой промежуточной остановке.

И где у нас толпа?

( Читать дальше )

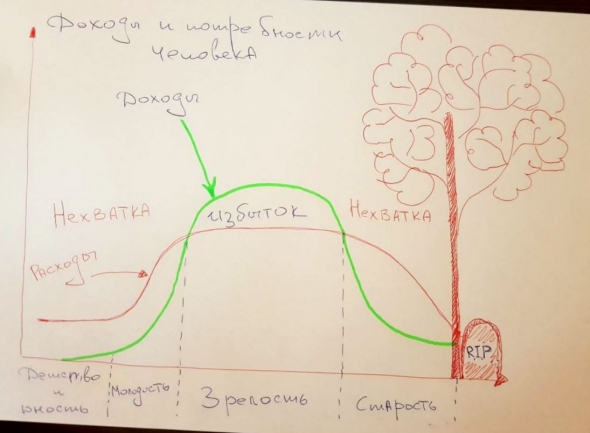

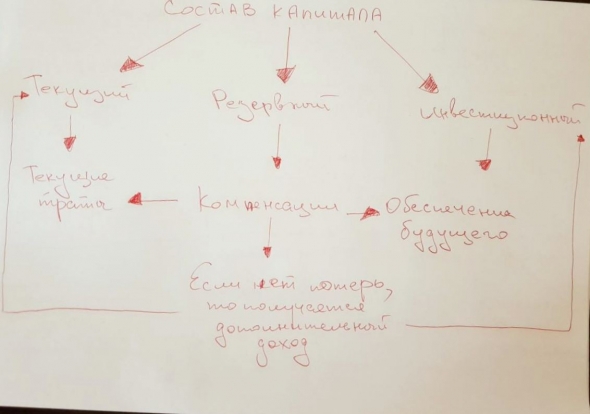

Финансовое планирование на 3-х листах А4. Кратко.

- 18 ноября 2018, 12:39

- |

Постарался отобразить кратко финансовое планирование на 3-х листах А4))

( Читать дальше )

Технический анализ. Работает ли он?

- 17 ноября 2018, 10:24

- |

Доброго времени суток, коллеги!

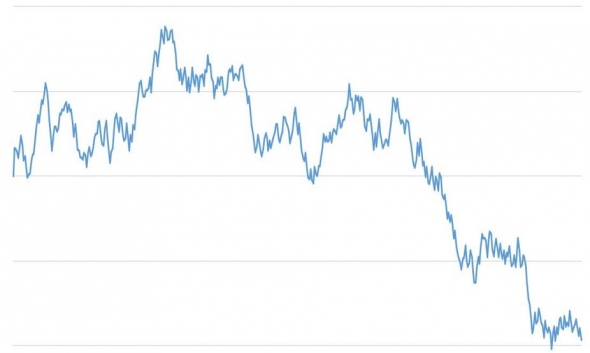

Сегодня хотел бы затронуть тему, которая… я думаю… многих оставит неравнодушными. Технический анализ. Работает ли он?

Также написал объемное P.S.

Я имею скромный опыт внутридневной торговли – 4 года. Изучено огромнейшее количество литературы на эти темы. И… Технический анализ не работает. Точнее работает, но не всегда. А еще точнее… это просто везение.

Вы сейчас подумаете… у тебя просто не получилось – неудачник) Но не спешите с выводами. Давайте разберемся.

Отгадаете, график какого актива приведен ниже на графике? Думаю, что это будет сложно… но к этому мы еще вернемся.

Проведем скромный «анализ» этого графика.

( Читать дальше )

Дивиденды 2019. Прогноз.

- 05 ноября 2018, 20:07

- |

Это прогноз по дивидендной доходности российских компаний на 2019 год (то есть по итогам 2018 года).

Если вы считаете, что аналитики ВТБ где-то ошибаются, — интересно узнать где, — пишите комментарии где они могут быть не правы.

Деньги жгут карман или жажда инвестора

- 30 октября 2018, 21:20

- |

( Читать дальше )

Пример выигрышной торговой стратегии

- 29 октября 2018, 07:31

- |

Пример выигрышной торговой стратегии

Очень часто люди не могут найти действенную торговую стратегию, которая бы работала на большинстве рынков и была бы эффективна длительное время. Трейдерские форумы заполнены поисками торгового “Грааля”, многие разрабатывают сверхсложные схемы, изучают теорию хаоса или теорию нечетких множеств. Как мне кажется, все гораздо проще и ниже я хотел бы привести пример такой стратегии. Этой стратегией я пользуюсь уже несколько лет и на собственном торговом опыте убедился в ее стабильной прибыльности. Казалось бы, какой смысл мне делиться информацией подобного рода? Ведь если все будут пользоваться этой стратегией, то она неизбежно потеряет большую часть своей прибыльности или даже будет приносить убыток? На самом деле, конечно, не все так просто. Я абсолютно уверен, что даже после того, как данная стратегия будет описана, большинство людей не будут ей пользоваться, а те, кто решится на ее использование, не сможет торговать на ее основе, прежде всего, из-за элементарного отсутствия дисциплины. Итак, заканчиваю введение и перехожу непосредственно к конкретике. Моя торговая стратегия базируется на следующих трех принципах:

- Не использовать заемные средства (плечи).

- Не торговать без обеспечения (не “шортить”).

- Покупать только в тех случаях, когда большинство факторов указывают на рост бумаги.

( Читать дальше )

Как срубить бабла на US 500

- 26 октября 2018, 09:06

- |

С интересом читаю различные статьи на конкурс. Решил заменить свой кнопочный телефон и поучаствовать тоже.

Я как и многие остальные всегда мечтал иметь поводыря который бы показывал направление движения с неким лагом или же иметь возможность прямого арбитража между похожими инструментами на разных рынках.

С последним весьма сложно(аГа, попробуйте половите арбитраж между кухней и US 500, поглядим как кухня отдаст вам деньги в случае прибыли по «кухонной ноге», хотя такие предложения встречаются даже на апворке- различные лохи предлагают программистам написать код для МТ 4, что бы ловить арбитражи такого плана).

А вот над первым вариантом можно подумать. Кто застал торговлю первой декады 2000-x годов хорошо помнит как наш рынок замечательно бегал за SNP 500 и нефтью. Что бы заработать денег, было достаточно поставить информационный терминал Esignal и взять подписку на ES, потом появилась Ниндзя трейдер с бесплатным демопериодом и примерно в это время сказка закончилась — выросла конкуренция(все хотят быть богатыми). Ниже картинка более менее правдиво изображающая трейдера конца первой декады двухтысячных годов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал