Избранное трейдера Лёва Соловейчик

Зерновые и масличные смотрятся лучше, чем нефть сейчас. Кукуруза росла до 5-ти летнего максимума.

- 29 мая 2019, 14:17

- |

Продолжение неопределенности в отношениях между США и Китаем негативно сказывается на индексе S&P500. С каждым днем давление увеличивается. Золото, нефть, газ, индекс доллара, бразильский реал.

Плохая погода за выходные в США и прогноз погоды на ближайшие две недели резко поднял рынок зерновых и масличных. Новые тенденции в росте зерновых и масличных. Прогнозы и сценария развития. Почему выросли кофе, хлопок и сахар с учетом ситуации по зерновым.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Читать раз в несколько лет

- 29 мая 2019, 13:51

- |

Объединенные Кредитные Системы (ОКС) – Не выплачивать дивы за 2018г. Выкуп по 1770 руб.

- 29 мая 2019, 13:28

- |

Не выплачивать дивы за 2018г.

Выкуп акций по 1770 руб.

Объединенные Кредитные Системы (ОКС) – рсбу/мсфо

23 718 856 акций http://www.ucsys.ru/company/corporate/capital/cvedeniya-o-tsb/

Капитализация на 29.05.2019г: 27,039 млрд руб

Выручка 2016г: 8,933 млрд руб/ мсфо 46,014 млрд руб

Выручка 1 кв 2017г: 512,06 млн руб

Выручка 6 мес 2017г: 1,192 млрд руб/ мсфо 24,055 млрд руб

Выручка 9 мес 2017г: 3,363 млрд руб

Выручка 2017г: 7,503 млрд руб/ мсфо 47,012 млрд руб

Выручка 1 кв 2018г: 414,32 млн руб

Выручка 6 мес 2018г: 967,08 млн руб/ мсфо 21,318 млрд руб

Выручка 9 мес 2018г: 1,789 млрд руб

Выручка 2018г: 2,142 млрд руб / мсфо 29,055 млрд руб

Выручка 1 кв 2018г: 1,761 млрд руб

( Читать дальше )

Взгляд на рынок. Ri и МБ. Trade Market

- 29 мая 2019, 13:12

- |

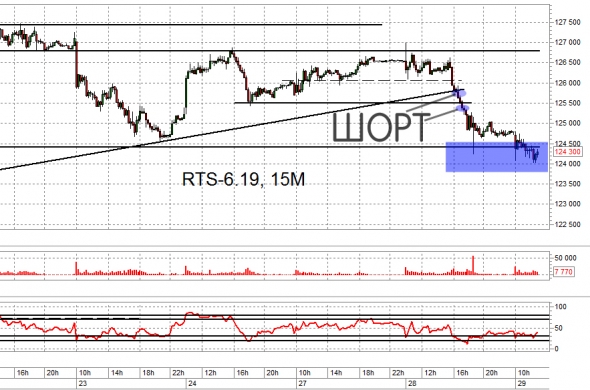

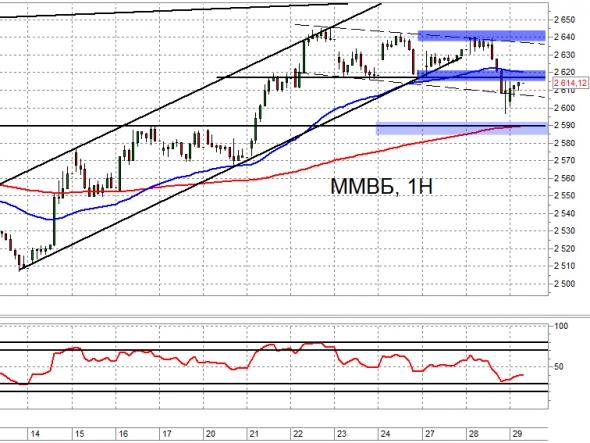

В понедельник в телеграм канале я писал, что по ФРТС работаем на выходе из треугольника, при этом в среднесрочном плане ищем точку входа в шорт. Ключевая поддержка на пути слома восходящего тренда- диапазон 123700 – 124500.

Из треугольника вчера вышли вниз, уверенно, быстро и интенсивно, а сегодня тестируют обозначенную поддержку, но стоит отметить, что снижение и тестирование это происходит за счёт ослабления рубля. Индекс МБ, тем временем, отскакивает от 2600, так что сегодня работа от шорта пока не актуальна. Следим, как индекс МБ будет тестировать уровень 2620 снизу.

( Читать дальше )

Дивдоходность будет 25%, если каждый вечер...

- 29 мая 2019, 13:02

- |

Можно ли заработать на дивидендах российских компаний, учитывая все трудности нашей экономики, санкции и нестабильность национальной валюты? Заранее ответ: да, и неплохо. Но лишь при условии очень длительного удержания в портфеле акций платящих компаний.

Как известно, дивиденды – это часть чистой прибыли компании, которая по решению совета директоров распределяется в пользу собственников, то есть акционеров компании. Отсюда вывод: как правило, дивиденды возможны только у компаний, которые эту прибыль реально зарабатывают. А зарабатывающих компаний на нашем рынке немало. Кроме того, если компании требуются огромные средства для инвестиций, то, как правило, о хороших дивидендах можно не мечтать. Ведь капитальные затраты также финансируются из прибыли. Яркий пример – Газпром, закапывающий триллионы своей прибыли под воду и под землю. Отсюда и такая разница между бухгалтерской прибылью и реальными деньгами, доступными собственникам, ведь капитальные затраты не отражаются в отчете о прибылях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал