Избранное трейдера Lbank

Физика и лирика торговли (спекуляция)

- 04 октября 2019, 19:21

- |

Прежде чем продолжить рассматривать нашу стратегию. В продолжение комментариев из предыдущего топика. https://smart-lab.ru/blog/565607.php Я понял так, что надо определиться. Что бы определится со спекуляциями или инвестициями надо посмотреть на это дело визуально. Я попробую это сделать не рисуя картинок. Вы же можете представить себе простые геометрические фигуры. Давайте попробуем.

Есть такое понятие как приращение цены и его распределение. Я об этом писал. Снимаем с графика все свечи. Слева складываем красные, от большей к меньшей, с права зеленые. Получится такой колокол. Большие красные снизу, сверху все меньше, ровняем правый край и к нему складываем зеленые по тому же принципу. Для того что бы узнать результат нам надо измерить площадь этих фигур. То есть длину свечи, умножить на их количество. Так как это делается через интеграл (нахождение площади фигуры ограниченной кривой) не будем заморачиваться. Очень сильно усредним и скажем, что у нас два треугольника. Один красный, другой зеленый. Площадь треугольника это его основание, а у нас это размер самой большой свечи, умножить на высоту, а у нас это количество свеч, то есть время (допустим много дней), разделить на 2, а у нас это такое усреднение. Находим площадь красной и зеленой фигуры. Вроде все просто и легко представить.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 58 )

Список полезных ресурсов для анализа американского рынка

- 13 января 2019, 14:47

- |

Агентство экономических новостей, поставляющее финансовую информацию

для профессиональных участников финансовых рынков по всему миру.

2. Investing

Финансовый портал, предоставляющий котировки в режиме реального времени, текущие графики, главные новости, технический анализ, каталог брокеров, экономический календарь, а также инструменты и калькуляторы, подробные данные по валютам, индексам, акциям, товарам, фьючерсам, опционам и облигациям.

3. Value Line

Инвестиционное консультационное агентство, источник беспристрастного экспертного анализа и рекомендаций. Аналитики мирового уровня проясняют финансовую картину компаний и потенциальные доходы в будущем.

4. Standard & Poor's

( Читать дальше )

Пипсовка фьючерсом Золота. Берём прибыль за минимум времени

- 31 декабря 2018, 19:30

- |

( Читать дальше )

Bloomberg: Нам известно, где хранятся $10 млрд в Биткоинах

- 10 мая 2018, 11:05

- |

В секретном бункере Xapo, судя по некоторым данным, может храниться порядка $10 млрд в Биткоинах. В хранилище находятся ключи, которые держатели криптовалюты предпочитают не хранить дома.

Бункер был специально оборудован для хранения цифровых валют. Xapo не делает секрета из существования хранилища, однако сумма, которая находится на серверах компании, не имеющих подключения к внешним сетям, ранее не была озвучена. Но ряд клиентов компании сообщил Bloomberg, что она составляет около $10 млрд в Биткоинах.

Если это правда, то получается, что Xapo хранит порядка 7% всех существующих на сегодняшний день Биткоинов. Передавший на хранение внушительную сумму в криптовалюте CEO CoinShares Райан Радлофф заявил, что никто не способен заставить его перевести свои сбережения в банк даже за деньги.

Напомним, что стартап решил организовать холодное хранилище Биткоинов в горах Швейцарии. Место было выбрано идеальное — бывший военный бункер с охраной и средствами электронной защиты. «Они оказались первыми, кто додумался до того, что функции хранения и обеспечения безопасности будут иметь ключевое значение», — сообщил сооснователь LinkedIn Рейд Хоффман.

( Читать дальше )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

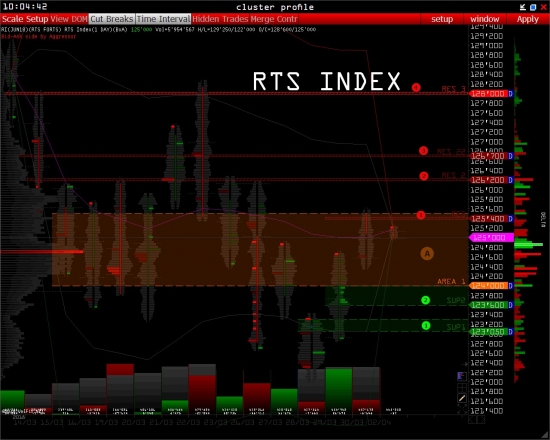

Уровни для индекса РТС и USDRUB_TOM

- 02 апреля 2018, 11:11

- |

Каждый профиль дня отображен двумя гистограммами bid/ask volume с фильтрациями важных дисбалансов. Принцип отбора уровней для торговой сетки — фиксируем диапазоны с наиболее плотной активность по фильтрам и маркируем соотвеств. показателем: зеленым — поддержка, красным сопротивление.

Важным подтверждающим критерием наличие total delta с открытым интересом выше предыдущего паттерна. Касаемо прошлой недели О.И. увеличивался по ходу роста котировки, а дельта с небольшим дисбалансом периодически была на стороне продавцов, соответственно все несогласованные уровни поддержки были отброшены.

( Читать дальше )

Самый популярный трейдер на eToro - Александр Плескачев: “Трейдинг может быть доходным хобби”

- 10 ноября 2017, 11:55

- |

Низкий уровень риска, стратегия долгосрочного удержания позиций и диверсифицированный портфель — все это позволило нашему соотечественнику Александру Плескачеву не только получить статус «Элита» (высшее звание в программе Popular Investor), но и стать самым копируемым пользователем на платформе; его копируют 9018 людей.

Alexplesk ставит перед собой, на первый взгляд, совсем не амбициозную цель: зарабатывать от 1 до 5% в месяц. В его портфель входят лишь два класса активов:

90.53% — акции

9.47% — криптовалюты

Вначале внимание управляющего распространялось только на фондовые активы, но после того как скопированный им трейдер стал открывать позиции по криптовалюте, Александр также стал уделять им больше внимания.

Высокая степень диверсификации: капитал равномерно распределен между 47 активами, скрупулезный подбор стоящих инструментов и долгосрочный подход привлекают к нему внимание инвесторов со всего мира, и взамен они получают низкорискованное управление своими денежными средствами при небольшой просадке; за все время работы пользователь терял по открытым позициям не более 9.06%.

( Читать дальше )

случайно нашел граальный портфель в США

- 14 июня 2017, 21:17

- |

Смысл — покупаем в ряде отраслей топовые РЕИТы (если не знаете что это, то «не нужна тебе такая машина, Серега»©), которые опережают индекс (VNQ) в долгосроке.

Это важно, ибо обгоняющая индекс компания = лидер отрасли.

Отрасли РЕИТов — офисы под дата центры, склады, ритейл, жилая недвига. Недвига под пенсионеров почему то не трендила.

и!!! раз в год ребалансируем между собой. Разные отрасли по разному ведут себя, корреляция от 0.5 до 0.75.

И все… Можно не читать новости, не следить за ставкой ФРС, за курсом рубля доллара… Лучшие компании Америки сделают все за вас.

Ниже пример 2 портфелей с 2004 (его зацепил кризис 2008!), сп500 на его фоне жалкий гном (

p.s. портфель 2 это с трежаками немного в миксе, для сглаживания просадок

p.s.s. я себе начал набирать такой портфель уже. Как раз убивалово по ритейл недвиге и складам ячейкам.

Portfolio Returns

| Portfolio | Initial Balance | Final Balance | CAGR |

|---|

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал