Избранное трейдера Lbank

В RIH5 существенно снизился открытый интерес, который в начале января вырос до значений выше средних

- 06 февраля 2015, 21:30

- |

Методы интерпретации открытого интереса и объема почти не отличаются. Тем не менее, на некоторых особенностях истолкования показателей открытого интереса следует остановиться подробнее.

1. Если в условиях роста цен величина суммарного открытого интереса превышает сезонный показатель (усредненное значение, которое высчитывается для периода в пять лет), на рынке наблюдается приток новых средств, отражающий большую активность покупателей (бычий признак).

2. Однако, если на рынке наблюдается повышение цен, а открытый интерес опускается ниже своего среднего сезонного значения, оживление рынка обусловлено, главным образом, покрытием коротких позиций (обладатели убыточных коротких позиций вынуждены их закрывать). Следовательно, происходит отток денег с рынка. Это медвежий признак, поскольку после покрытия коротких позиций восходящая тенденция скорее всего «выдохнется».

3. Если при снижении цен открытый интерес возрастает до значений, перекрывающих среднее сезонное, на рынке наблюдается приток новых денег — процесс, отражающий рост новых коротких продаж. Это указывает на уверенное продолжение нисходящей тенденции и считается медвежьим признаком.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 11 )

1776 (Белизcкий оффшор и фьючерсы S&P 500)

- 04 февраля 2015, 13:20

- |

Начало

1776 (Джон Милтон)

1776 (Орда и золото Легендарного Адмирала)

Сегодня в офис я опять входил в 8.22.

Говорят, если какое-то событие произошло 1 раз то это случайность, если 2 раза то это статистика, а если 3 раза то это уже система.

Парни как собственно и всегда были на месте, и я сразу же предложил им зайти ко мне и начать разбор полетов.

— Ну что Макс? — спросил я, Ri по 79000 вчера на вечерке скинули плечи?

— Нет, ответил мне Макс утром отдадим по 79600, заявку выставили с вечерки, стопы подвинули как ты сказал на 76100.

— Самоуверенные вы парни как я погляжу. Окей, а что там со стрэнглом, который предложил купить вчера Ботан? На какой объем взяли?

( Читать дальше )

Школота про управление рисками #1

- 03 февраля 2015, 23:56

- |

Ты туда не ходи — ты сюда ходи, а то в снег башка попадет совсем мертвый будешь ©

В первом же комментарии к моему первому посту на Смарт-лабе меня обозвали школотой. Я не обиделся: я действительно школьник. Но только по этой причине я НЕ ОБЯЗАН торговать хуже всех серьезных дядек, которые годами тайком от своих жён сливают на бирже денежные заначки. Я не обиделся, но запомнил. Может, и я не смогу стабильно зарабатывать на бирже. Но возраст не является необходимым и достаточным условием успеха или потерь в трейдинге.

С вашей помощью в предыдущем опросе были сделаны выводы:

- Торговая система должна строиться на основе управления рисками;

- У упрямых трейдеров основной риск проявляется в удержании сделки против тренда

- У психологически неустойчивых трейдеров основной риск проявляется в хаотичных сделках в период тильта.

( Читать дальше )

Пришло на электронку от Коляна Солабуто)))

- 28 января 2015, 18:41

- |

Привет, друзья!

В блогах трейдеры под час пишут очень интересные вещи. Но где искать блоги трейдеров их много, а сеть большая. И нет уверенности, что после поисков мы наткнемся на ценную информацию, а не на плачь?

Весь отбор за нас сделали редакторы газет и журналов. Именно они перелопатили все и нашли самое ценное.

Я, Николай Солабуто, просмотрел все печатные издания и нашел те, что пишут о нас, о трейдерах и конечно о трейдинге. Пишут интересно и познавательно. Предлагаю познакомиться с моей подборкой журналов и газет.

( Читать дальше )

Как купить валюту на бирже

- 28 января 2015, 14:40

- |

А делаю я это через Альфа-Банк!

Объясню почему.

1. Альфа-Банк присутствует в большинстве городов России.

2. Открыть банковский и брокерский счета можно за одно посещение в любом отделении банка.

2. У Альфа-Банка есть валютные банкоматы.

3. Пополнить брокерский счёт в рублях и валюте можно дистанционно через интернет-банк (Альфа-Клик). Не нужно, как в случае с Открытием, идти в офис банка и, теряя кучу времени и нервов, переводить валюту брокеру.

4. Суммарная комиссия 0,151% за обмен и вывод средств на банковский счёт.

Подробно: 0,051 % (максимум) за оборот + 0,1% за вывод валюты на банковский счёт либо за зачисление валюты на брокерский счёт + 25 руб. за лот меньше 50. Тарифы тут.

5. Не нужна никакая отлёжка денег на банковском счёте (экспресс-счёт, не текущий) для снятия наличными в кассе денежных средств, поступивших с брокерского счёта.

Теперь распишу подробно абсолютно бесплатную процедуру открытия счетов. Она не совсем простая.

1. Перед посещением отделения банка первым делом нужно зарегистрироваться в Альфа-Директе. Делается это

( Читать дальше )

Стратегия торговли OTM опционами

- 21 января 2015, 09:39

- |

Одной из стратегий которая популярна с брокерами в Чикаго является стратегия торговли ОТМ (out of the money) опционами. Хотя для многих из Вас, эта стратегия будет идти в разрез со стандартным управлением риска для среднестатистического торгового счета, довольно много «инвесторов» (не активных трейдеров) прибегают к этой стратегии. Основным преимуществом этой стратегии является относительно спокойная торговля, так как это позиционная стратегия которая не нуждается в ежедневном контроле, а так же возможность получить 200%-500% от вашего максимального риска.

Сама стратегия заключается в покупке блока Опционов глубоко вне денег. Одним блоком который обычно мы рассматриваем является 1 лот из 10 позиций. Одной из основных ошибок связанных с торговлей опционами является не правильный выбор страйка и дословное понимание того, что такое опцион — это финансовый инструмент который дает право не не обязывает Вас купить или продать актив привязанный к этому финансовому инструменту по предопределенной цене в определенное время. Другими словами, если вам выгодно исполнение этого опциона, вы это можете сделать… если нет, то можете ничего не делать и списать всю стоимость с вашего счета. В отличии от фьючерсов, которые «обязывают» Вас купить или продать актив по цене входа (97% всех фьючерсных сделок закрываются обратными сделками, но 3% заканчиваются исполнением, что и даёт привязанность фьючерсной цены к споту и позволяет фьючерсным рынкам фунционировать в их первоначальном назначении — управление риском)

( Читать дальше )

Советы начинающим опционщикам

- 07 января 2015, 01:01

- |

Собственно сами советы

1. дельту надо держать около нуля чтобы не парится по поводу направления движения. дельта -1 равносильна 1 контракту в шорт, дельта +1 равносильна 1 контракту в лонг

2. чем больше тетта тем лучше и тем больше бабла капает на счет тупо ничего не делая

3. гамма слишком маленькая на неё лучше вообще не смотреть, показывает насколько может измениться дельта

4. вега показывает насколько можно вляпаться при увеличении волатильности

5. играть от покупки опционов вообще не нужно, чем меньше покупаешь тем больше заработаешь

6. красная дуга показывает при какой цене на данную секунду будет прибыль, синяя к концу экспирации.

7. хеджить позу надо но невсегда, иногда можно и даже нужно надеятся что авось пронесет

8. можно вляпаться с ГОм, так что на 100% ГО задействовать не стоит.

( Читать дальше )

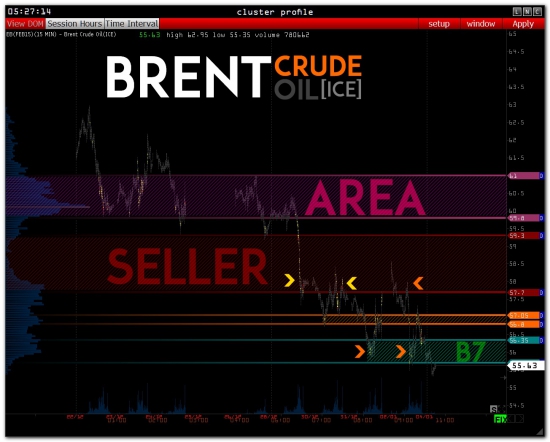

>>> Обзор - RI - GAZP - SBER - USD/RUR - OIL

- 05 января 2015, 10:32

- |

С Новым Годом друзья!

В этом обзоре мы выделим объемные массивы по нефтяным фьючерсам, Газпром, Сбербанк, Рубль Спот.

Заключать сделки в первые минуты после открытия торгов, да и еще после праздников, всегда было рисковым делом.

РТС сразу достиг отметки 73.000 – покупателям стоит повременить сегодня и пока проследить, чтобы уровень 72-73 удержали – если не смогут, значит в кеше.

( Читать дальше )

Быть Bullом...

- 02 января 2015, 17:38

- |

Как много в этой фразе для сердца трейдерского сплеЛОСЬ, как много в нем отозваЛОСЬ ))

Версия конспирологически-юмористическая — операция «Девальвация» или «НаеBullизация всей страны»(все совпадения случайны).

Если серъезно, то этот пост Булла и его показательная торговля на ЛЧИ стоит тысячи статей о трейдинге:

который можно дополнить фразами легендарного Джесси Левимора:

Есть определенные моменты, когда действительно начинается движение, и я твердо полагаю, что любой, кто обладает инстинктом спекулянта и терпением, может разработать определенный метод, который будет использоваться как руководство, разрешающее ему правильно судить, когда именно совершить начальную сделку. Успешная спекуляция – что угодно, но только не простые догадки. Чтобы быть последовательно успешным, у инвестора или спекулянта должны быть правила, которыми он руководствуется.

Хорошие спекулянты всегда ждут и обладают достаточным терпением, ожидая, чтобы рынок подтвердил их суждения… Если Вы полагаете, что, вероятно, будет определённый бычий или медвежий эффект на рынке, не будьте слишком привержены этому суждению, пока действия самого рынка не подтвердят верность Ваших рассуждений, потому как с точки зрения рынка эффект может быть не столь выражен, как Вы склонны полагать...

Прибыль всегда позаботится о себе сама, но потери — никогда. Спекулянт должен застраховать себя от значительных потерь, беря первую маленькую потерю. Это поможет содержать свой счет так, чтобы в будущем, когда у него появится конструктивная идея, он смог войти в другую сделку, беря то же самое количество акций, которое брал тогда, когда оказался неправ. Спекулянт должен быть своим собственным страховым маклером, и единственный способ, которым он может продолжить существовать в этом в бизнесе, состоит в том, чтобы охранять капитал и никогда не разрешать себе проигрывать достаточно много, чтобы подвергнуть опасности его будущие операции, когда его оценка рынка будет верной

Если моя акция не движется в ожидаемой манере, я немедленно решаю, что время еще не настало — я закрываю свою сделку. Возможно, несколько дней спустя моё руководство указывает, что я должен войти снова, тогда я снова вхожу, и, вероятно, на сей раз это на 100 % верный вход.

У меня, как и у многих других спекулянтов, много раз, бывало, не было терпения ждать подтверждения. Я хотел всегда иметь интерес. Вы можете сказать: «Со всем Вашим опытом, почему Вы позволяли себе так поступать?» Ответ — я являюсь человеком и подвержен человеческим слабостям. Как все спекулянты, я разрешал нетерпению свести на нет хорошую оценку ситуации. Спекуляция очень похожа на карточную игру, будь то покер, бридж или любая другая подобная игра. Каждый из нас охвачен общей слабостью желания получить банк, и мы, конечно, хотели бы играть каждый круг в бридже. Именно эта человеческая слабость, которой все мы обладаем в определённой степени, становится самым великим врагом инвестора и спекулянта и, если не будет обуздана, в конечном счете, вызывает его крушение. Надеяться и в такой же степени бояться — человеческая черта, но когда Вы допускаете надежду и страх в бизнес спекуляции, Вы сталкиваетесь с огромной опасностью, потому что Вы получаете эти две эмоции смешанными и в обратных пропорциях.

Спекуляция — не что иное, как ожидание будущего движения. Чтобы ожидать правильно, нужно иметь определенное основание для такого ожидания, но нужно быть осторожным, потому что люди часто непредсказуемы — они полны эмоций — и рынок представлен людьми.

Если Вы правильно рассчитали движение, Ваша первая сделка покажет Вам прибыль в самом начале. С этого момента, все, что от Вас требуется, быть начеку, наблюдая за появлением сигнала опасности, который скажет Вам выйти и перевести бумажные доходы в реальные деньги. Если я провёл свою сделку в психологически правильное время — то есть, в то время, когда сила движения была настолько выражена, что акция просто должна была активно расти. Она была просто вынуждена и действительно так двигалась.

Пока акция движется в нужном направлении, также как и рынок, не спешите брать прибыль. Вы знаете, что Вы правы, потому что, если бы Вы были не правы, у Вас не было бы вообще никакой прибыли. Позвольте ей двигаться и двигайтесь вместе с ней. Это может превратиться в очень большую прибыль, и пока действия рынка не дают Вам почвы для волнений, имейте храбрость придерживаться Ваших убеждений и оставайтесь в рынке.

У Вас было терпение оставаться с акцией на протяжении всего времени ее естественного продвижения. Теперь имейте храбрость и здравый смысл, чтобы уважать сигнал опасности и отойти в сторону.

Помните вот это: Пока Вы ничего не делаете, те спекулянты, которые чувствуют, что они должны торговать день за днём, создают фундамент для Вашей следующей спекуляции. Вы будете пожинать выгоду от их ошибок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал