Избранное трейдера Lindenan

Дивиденды Сбербанка и АЛРОСА в итогах недели

- 06 марта 2021, 11:07

- |

Индекс Мосбиржи почти отыграл сильные распродажи прошлой недели. Закрывает текущую в плюс 2% и остается в рамках широкого диапазона 3300-3500 п. Предполагаемые санкции не страшат инвесторов, которые положили глаз на штурм максимальных значений Индекса.

Вчера завершилось заседание ОПЕК+, на котором было принято решение сохранить все текущие квоты по добыче по всем странам, кроме России и Казахстана. По РФ был вообще согласован рост добычи, что спровоцировало взлет котировок российских нефтяников. Но об этом чуть позже. Котировки вплотную подошли к уровню сопротивления на $70.

Без выраженной динамики завершил неделю доллар. Четко прослеживается рука маркетмейкера, который не дает возможности спекулянтам начать новый тренд. Текущая консолидация хорошо подойдет для долгосрочных валютных инвесторов, которые все больше набирают позицию.

Как я уже говорил, нефтегазовый сектор получил поддержку на этой неделе. Цены на энергоносители растут, зима оказалась холодной, вызвав и рост спроса на российский газ. Как итог, компании заметно прибавили в стоимости. Лукойл за неделю вырос на 10,7%, Новатэк +9,4%, Татнефть +7,6%, Роснефть +6,1%. Немного отстает Газпром +3,3% и Сургут преф, привязанный к доллару +1,7%.

В лидеры недели также залетают акции АЛРОСА, которая отчиталась за 2020 год. Отчет выдался позитивным, несмотря на сложный год. Рост свободного денежного потока окажет позитивное влияние на дивиденды, а сократившийся долг сделают компанию еще более устойчивой. Как результат, котировки прибавили 8,4%, вновь приблизившись к своему максимуму.

Сбербанк, который вообще игнорировал последние коррекции, слабо добавляет на хорошей отчетности. В придачу, Греф заявил о выплате 56,2% от чистой прибыли в качестве дивидендов, что ориентирует нас на 7% див доходности по итогам года. Даже такие заявления не сдвинули с места котировки. Обычка прибавляет всего 2,1%, префы +0,8%. Аналогичная динамика и у акций ВТБ +0,8%, но тут это не удивительно.

У российских айтишников наблюдаются распродажи. Яндекс теряет 3,7%, Ozon 9,1%, а Mail 5,4%. Бумаги последней пробили уровень поддержки, что может привести к еще большим распродажам. Триггером стал слабый отчет за 2020 год. Но с ним нам еще предстоит разобраться.

В лидерах снижения можно найти Норникель, инвесторы которого не верят в скорый запуск подтопленных рудников. Акции теряют 5,5%. Также снижаются металлурги. Пир еще не подошел к концу, но отсудить пыл быков точно стоит. Северсталь минус 1,2%, ММК -1,1%, НЛМК -4,9%.

На прошедшей неделе разобрал для вас Газпромнефть,

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Налог на миллионеров и желающих ими стать

- 05 марта 2021, 13:57

- |

Делиться надо! Предлагаю для граждан, чей общий объем банковских вкладов или инвестиций в долговые ценные бумаги превышает 1 млн руб., установить налог на процентный доход в размере 13%.

И все стало окончательно ясно. Кто бедный, а кто богатый… Про средний класс вопросов не было с момента, когда прояснили, что при месячном доходе в полтора МРОТ (1.5 х 12792 = 19188 руб.) — ты уже средний класс. Теперь, наконец, наступила ясность и по богатым.

Скажу честно про себя — это очень лестно, что заметили и оценили. Так сказать, признали за своего и приняли в «Клуб миллионеров». Но есть одно «но» — оказывается в клуб принимают не бесплатно… Нужно заплатить вступительный взнос. И платить его ежегодно. Как член Клуба. В придачу ко всем другим видам налогов, ндфл-ов и взносов в пенсионный, ОМС и тд.

Сумма зависит от степени богатства: чем ты миллионерестей, тем больше взнос.

И раз уж я начал свой блог на Smart-Lab с истории об убыточных банковских вкладах

( Читать дальше )

Mythbusters. ФРС породит гиперинфляцию печатным станком? Часть 2.

- 23 февраля 2021, 10:59

- |

Это вторая часть. В прошлый раз мы убедились, что всё не так просто как многим кажется и сама по себе эмиссия вовсе не обязана линейно влиять на инфляцию.

Мы увидели, что эта функциональная зависимость была достаточно уверенной до конца 80х годов, а начиная с 90х для развитых стран эти связь сначала сломалась, а сейчас и вовсе есть слабая отрицательная корреляция. Это сейчас активно исследуется экономистами по всему миру как "инфляционный парадокс"

В принципе причин парадокса достаточно много. Разберем коротко основные с поверхности, а потом копнем поглубже в поведенческие патерны.

Перво-наперво это конечно liquidity leakage.

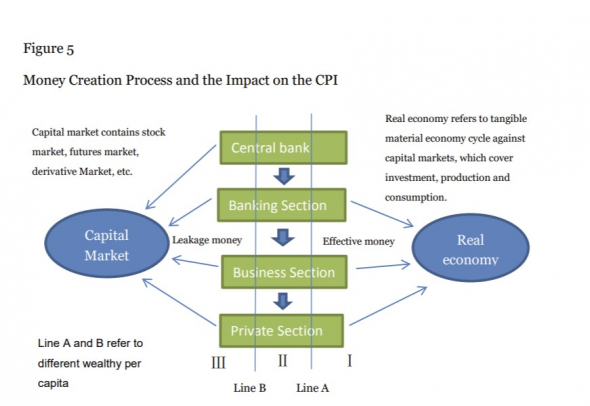

Как вообще создаются деньги? Представим закрытую экономику без финансовых рынков:

ЦБ создает эмиссию и кредитует коммерческие банки. В этот момент еще ничего не «напечатано», тк деньги не в экономике.

Банки раздают кредиты бизнесу. Бизнес запускает расширение производства, или создание новых товаров/услуг. Растет выручка, растут доходы рабочих и акционеров подстегивая их персональное потребление и создавая давление на цены. ЦБ наблюдает за этими процессами и поддерживает в экономике уровень наличности «необходимый и достаточный» что бы все это работало. Очевидно, что «напечатанных» денег не должно быть ровно столько же сколько эмитированных тк не все они находятся в обороте. Это идеальный сценарий.

В реальном мире все сложнее тк ЦБ регулирует предложение денег как через эмиссию так и через финансовые рынки. Такая модель делает возможной ситуацию когда коммерческие банки получают излишек денег, и тк хранение не выгодно то они ищут пути их вложений на финансовых рынках. Равно как предприятие, получив кредит может и не запустить их в реальный сектор, а тоже куда то вложить или кому то одолжить под больший процент. Этим например занимается регулярно компания APPL, в чем легко убедиться по их отчетам. Рабочие и акционеры увеличив свой доход думают — бежать ли их тратить или всего хватает и можно поиграть в кол-опционы на Теслу. Так возникает liquidity leakage:

( Читать дальше )

Оптимизация жизни (пространство результатов)

- 21 февраля 2021, 11:48

- |

Разговаривают две курицы. Одна с гордостью говорит:

— Я большие яйца несу, по 7 рублей за штуку, а ты маленькие, по 5 рублей.

— А оно надо, за два рубля жопу рвать?

Современный человек, в условиях цивилизованной сытости, перестает думать о том, где взять еду и начинает думать о развлечениях. Развлечения не несут в себе какой-либо ценности. Они лишь являются стимулятором для получения позитивных ощущений. Ценностью являются положительные эмоции (удовольствие, получаемое от процесса). Поскольку, развлечения являются лишь одним из вариантов получения удовольствия и развлечения можно продавать, то «продавцы развлечений» прилагают много усилий, чтобы люди акцентировали внимание на любимой для них теме и не отвлекались на другие виды получения положительных эмоций.

На самом деле для человека есть две ценности: Время, которым он располагает, и положительные эмоции, которые он получает в процессе жизни (при использовании своего времени).

( Читать дальше )

Новый обвал в 2021. Сказки инвесторов. О крахах рынка и больной голове Седого

- 21 февраля 2021, 11:22

- |

Оказывается, многие не в курсе, что у нас на смартлабе существует еженедельный конкурс!

Правила очень просты:

-вы пишете пост

-пост залетает

-пост попадает в ТОП лучших за неделю

Между авторами, чьи посты попали в ТОП лучших мы пилим 10тыр!

про Инвестиции:

✅⭐️41❤️303 Воронов Дмитрий: Прежде чем инвестировать в акции надо изучать не отчёт 10-K, а отчёт 8-K

✅⭐️25❤️261 вес2010: Сказки инвесторов

❤️221 Василий Олейник: Новый обвал в 2021 году. Когда и почему?

❤️148 Finindie: Маткапитал — лёд тронулся?

Трейдинг:

❤️283 Гном: О крахах рынка и больной голове Седого

❤️215 Бишоп: История о том, как я не заработал почти 300 млн. рублей

✅⭐️15❤️186 Сергей Павлов: Об использовании опционов в трендовых системах

✅⭐️45❤️172 Карлсон: Пособие для новичков. Как нужно торговать опционы?

⭐️16❤️109 Гуру Хренов: Евангелие от Гуру Хренова

Пара бонусов:

❤️138 all silver: Точка бифуркации

❤️130 Олег Дубинский: Dow Jones, Великая Депрессия и сходство с сегодняшним днем, что было в 2008г. (торгую с 2007)

Кстати все топ-3 поста по просмотрам на прошлой неделе написал именно я:((

Скоро товары в России подорожают на 10-20%. Это связано с тем... 9к просмотров

Я не поверил своим глазам, когда я увидел число активных клиентов Тинькофф на бирже 10,6к

ну и асболютный хит прошлой недели:

❤️996⭐️50, а также 502 коммента и почти 30к просмотров: Инвесторы-новички, скоро вы можете потерять на бирже

Кто перебьет этот пост по популярности, тому будет вручен специальный приз 💰20 тыс рублей.

Не забывайте про нашу телегу!

https://t.me/smartlabnews

Как заработать 28500%? Уменьшаем налоги на биржевую торговлю. Скоро апокалипсис?

- 05 февраля 2021, 21:55

- |

НЕ ЗАБЫВАЙТЕ ПОДПИСЫВАТЬСЯ НА БЛОГИ ТОПОВЫХ АВТОРОВ ИЗ РАССЫЛКИ!

Топ недели по просмотрам и лайкам, качественный пост Павла Комаровского про Reddit!

⭐️50❤️405 Как «Ревущий Котёнок» с Reddit заработал 28 500% на акциях GameStop: объясняю простым языком

Топ2 по реакциям, легендарный автор смартлаба Гном, который рассказал про Шорт сквизы в штатах (❤️396)

Уважаемый и хорошо известный в узких кругах Крыс рассказал историю "И снова о торговле ОФЗ и Дени колами" ⭐️17❤️278

Польза для инвесторов:

❤️128⭐️11 Коля Маркетолог: Пока другие надувают пузыри, мы готовим Апокалипсис

❤️152 Finindie проанализировал 33 инвест-идеи от ВТБ-Капитал, и мне есть что вам рассказать

❤️129 Олег Кузьмичев оценил Порты России

❤️34⭐️8 Владимир Литвинов: Большая троица металлургов — большой разбор

( Читать дальше )

Почему теханализ работает

- 05 февраля 2021, 09:01

- |

Все что нужно знать — все события и новости на момент их выхода на публику уже заложены в цену. Есть ребята, которые имеют очень много денег и информацию они получают раньше и реагируют они тоже раньше. Те новости, что мы, простые смертные, видим — это уже прошлое и заложено в цену.

Поэтому нам остается только чистый график, который как то надо прочесть. И тут теханализ нам в помощь и вот почему у меня есть уверенность, что он работает:

1. Я понимаю, как работают зоны поддержки и сопротивления. Есть цены, по которым люди раньше покупали, и когда цена снова приходит на этот уровень, а у людей не поменялось отношение к активу, то покупают еще. Ведь это выгодно, взять больше по той же цене. Здесь еще добавляются продавцы, которые шортили в этой точке, но цена пошла вверх и когда она возращается, ребята закрывают свои позиции в безубытке (закрытие короткой позиции — это покупка), что добавляет топлива. Еще те, кто не успел заскочить перед ростом радуются еще одной возможности и т.д. Поэтому цена отскакивает. Если ситуация по активу изменилась, то все происходит наоборот и цена пробивает зону или уходит в боковик. Проблема только в правильности определения этих зон и терпения до момента, когда цена действительно отскакивает, чтобы открыть позицию.

2. Я понимаю как работает свечной анализ. Например, если раньше был рост цены с хорошими широкими свечами, а потом появляеся свеча с узким телом и длинным хвостом сверху — значит тут появились люди, которые хотят продать и дальше возможно их будет больше, поэтому имеет смысл подождать развития хотя бы следующей свечи и не покупать на хаях.

3. Я понимаю как работает объем торгов. Если он высокий, то значит прошло много контрактов или акций по диапазону цен, а значит это интересные цены либо крупному игроку либо толпе.

4. В основном все индикаторы — производные цены или объема. Поэтому и их работоспособность можно объяснить.

Из этого я делаю вывод, что нужно смотреть на простейшие и базовые вещи на графике и торговать по цене, а не своим ожиданиям.

________

Источник: t.me/optionub/95

Правило счастливой жизни: #2 Не тратьте время даром. Трейдинг убивает?

- 01 февраля 2021, 22:14

- |

01:15 не забываем поставить цели на месяц

02:30 что нового сделали на смартлабе в январе

04:05 куда делся старый кабинет?

06:06 Правило №2: Не тратьте время даром.

10:35 Три метафоры

19:40 Как надо тратить время?

23:00 Примеры о том, как люди тратят время даром

30:20 Движение вниз во времени

32:30 Цитаты из «Парадокса времени»

35:40 Дневник 2004 года

38:05 Трейдинг убивает?

41:30 о текущей ситуации на рынках

50:30 тревожные сигналы на рынке акций США

53:20 недвижка СПб

( Читать дальше )

Разбор БПИФ Доход «Индекс дивидендных акций РФ»

- 01 февраля 2021, 20:12

- |

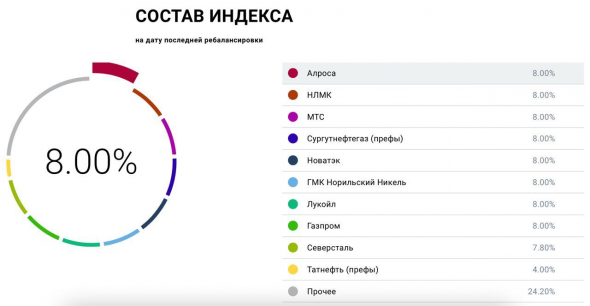

Не откладывая в долгий ящик, решил разобрать БПИФ Доход «Индекс дивидендных акций РФ» $DIVD Рассмотрим его структуру, методику формирования индекса и решим, стоит ли инвестировать в этот инструмент высвободившиеся денежные средства.

БПИФ Доход «Индекс дивидендных акций РФ» — собран из портфеля компаний РФ с высокой дивидендной доходностью и стабильными выплатами. Портфель хорошо диверсифицирован, что снижает риски отдельных эмитентов. Бумаги оцениваются по трем базисам: дивидендная доходность, их стабильность и качество эмитента. Давайте пробежимся по всем трем:

1️⃣ Дивидендная доходность рассчитывается, как средневзвешенная за завершенные 7 лет. Дополнительно рассчитывается за последние 12 месяцев.

2️⃣ Стабильность дивидендов рассчитывается исходя из регулярности выплат и учитывается такой показатель, как повышение размера выплат

3️⃣ Качество эмитента самый непредсказуемый базис. Рассчитывается исходя из показателей ROE, NetDebt/Equity и Earnings volatility (изменчивость прибыли)

Индекс имеет хорошую диверсификацию по активам и отраслям. Преимущество отдается сектору нефтегаза, металлов и добычи. В состав Индекса входят крупнейшие компании России с хорошей дивидендной доходностью. Все доходы реинвестируются. Ниже перечислю компании с наибольшим весом в Индексе:

АЛРОСА 8%

НЛМК 8%

МТС 8%

Сургутнефтегаз преф 8%

Новатэк 8%

Норникель 8%

Лукойл 8%

Газпром 8%

Северсталь 7,8%

Татнефть преф 4%

Прочие 24,2%

( Читать дальше )

Как подать налоговую декларацию с вычетом на лечение?

- 01 февраля 2021, 12:55

- |

Как получить вычет?

Всё очень просто!

В личном кабинете налогоплательщика в меню «Жизненные ситуации» выбираем пункт «Налоговая декларация физических лиц»

Нажимаем пункт «заполнить онлайн»

Далее заполняем титул декларации:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал