Избранное трейдера Long Term

Шквал отчетов МСФО 29 августа.

- 30 августа 2016, 17:22

- |

Лучшую динамику среди них показывают сегодня Аэрофлот и Алроса.

Худшую динамику показывают компании, от которых никто ничего и не ждал особо

Ну а вообще у нас какие-то чудеса происходят сейчас с акциями MRSB. Обсудить их можно на форуме акций Мордовэнергосбыт.

В общем очередной пенни-сток, который выстрелил.

Аналогичная рыночная аномалия с акциями NFAZ.

Обсудить их можно на форуме акций Нефтекамского автозавода.

Кстати переселили себя и все вчерашние полугодовые отчеты внес в нашу базу данных. Повторив это упражнение 33 раза для каждой компании, начал уже как рыба в воде себя ощущать в отчетности МСФО:))

Комментарии отключены, чтобы стимулировать обсуждение акций на нашем форуме акций.

- комментировать

- ★3

- Комментарии ( 3 )

Как зашортить Аэрофлот? Видение брокера (Часть 1)

- 30 августа 2016, 14:52

- |

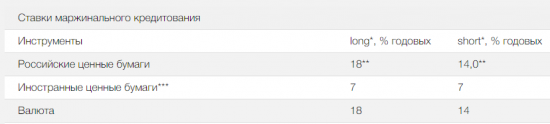

Если мы покупаем бумаги на фондовом рынке с использованием кредитного плеча, то мы как бы залезаем в карман брокера за деньгами. Если мы продаем бумаги в короткую, то нам надо эти бумаги где то первоначально раздобыть. Идем в раздел «Маржинальное кредитование» у брокера и находим соответствующее предложение:

или

( Читать дальше )

Коррекция за углом: анализ графика S&P 500 на 29.08.16

- 29 августа 2016, 10:53

- |

Выступление Джанет Йеллен в Джексон Хоул было событием, которое рынки ждали всю неделю. В своей речи глава ФРС подтвердила готовность повысить процентную ставку в ближайшие месяцы. На фоне этого подскочила доходность ($TNX) и окреп доллар США (UUP), а золото, сырье и бонды продолжили падать. Основные рыночные индексы (DIA, SPY, QQQ) отреагировали на новость подъемом, но вскоре ушли под свои 13-дневные средние. Стало ясно: рынок ослаб, и сигналы на графике S&P 500 (SPY) это лишь подтвердили.

( Читать дальше )

Йеллен или Фишер & Буллард. Кому верить?

- 28 августа 2016, 21:09

- |

Август месяц так и не преподнёс инвесторам сильных движений и разочарований, но чем дальше, тем страшнее, и тем больше растёт неопределённость. В сентябре заканчивается финансовый год в США, поэтому нельзя исключать, что рынки будут держать изо всех сил на достигнутых максимумах, дабы показать хоть какие-то позитивные результаты, но ясно сейчас одно – чем сильнее будут выходить данные по американской экономике, тем негативней на них будут реагировать фондовые рынки.

Ежегодный симпозиум в Джекон Хоул так и не внёс какой-либо конкретики в плане дальнейших действий мирового регулятора, но были в тот день и весьма громкие заявления, правда, не от самих глав Центробанков. Если речь председателя ФРС опять была в нейтральном ключе, без особых намёков и посылов, что в принципе, понравилось инвесторам, то заместитель главы ФРС Стэнли Фишер немного даже напугал рынки, сказав, что нельзя исключать даже два повышения ставки в текущем году. А неделей ранее, Глава ФРБ Нью-Йорка Уильям Дадли также подтвердил возможность роста ставок уже в сентябре текущего года. При этом, не стоит забывать, что именно через ФРБ Нью-Йорка, ФРС проводит свои операции, поэтому мнение главы этого банка вдвойне важно. Так кому же всё-таки верить? Главе ФРС, Джаннет Йеллен, которая уже весь год пытается подготовить рынки к очередному повышению, но боится пойти на этот шаг, или её заместителю, вместе с главой ФРБ Нью-Йорка, которые более открыто, могут давать посылы участникам рынка? Да, ситуация по-прежнему остаётся неопределённой, но похоже, долгожданное ужесточение монетарной политики в США уже не за горами, а значит и потенциал роста всех фондовых рынков уже исчерпан. Почти восемь месяцев текущего года уже позади и в перспективе, вплоть до декабря, остаются только негативные ожидания. Осталось только дождаться сильных данных по рынку труда США за август, и тогда негативный настрой инвесторов проявится в полной мере.

( Читать дальше )

Проверяем связь между объемом, открытым интересом опционов put, call и ценой нефти Brent

- 25 августа 2016, 10:53

- |

Открытый интерес — количество позиций открытых покупателем и продавцом фьючерсов и опционов. Так, если покупатель и продавец одновременно открывают новую позицию пл 1 контракту, то открытый интерес увеличивается на 2 контракта.

Открытый интерес является мерой ликвидности рынка и участия крупных игроков в нем. Как правило, в процессе серьезных трендов открытый интерес растет.

Одной из методик анализа открытого интереса на рынке деривативов является исследование соотношения опционного интереса между коллами и путами. Чем выше опционный интерес в коллах по отношению к путам, тем серьезнее шансы на растущий тренд.

В качестве фактологической базы используем отчеты Межконтинентальной биржи The Ice по опционам на фьючерс Brent в ежедневном режиме они публикуются официальной страничке. При этом биржа сознательно делает задержку на 2 дня по открытому интересу, чтобы снизить шансы игроков на реверс инжиниринг (выявление поведения другой стороны по этой информации). С задержкой в 1 день выдаются данные по объемам на страйках. Эту информацию также включим в наш датасет. Скачки открытого интереса 13 октября и 11 ноября связаны с экспирацией опционов. Отметим, что в начале октября у нас будет пропущено несколько дней по технической ошибке (не успели выкачать из базы биржи, сейчас же доступа к отчету нет).

( Читать дальше )

Свободный рынок в Лондоне... Трейдер миллионер в 19 лет.

- 20 августа 2016, 22:48

- |

video.rambler.ru/video/iz-makdonaldsa-v-millionery/?utm_source=head&utm_content=video&utm_medium=video

Как думаете лондонский ЦБ был озабочен ограничением его финансовых рисков?

Дело не в заботе и бирже, а в свободе выбора и в России ее забирают: запрет манифестаций и митингов без разрешений, слежка за интернетом (пакет Яровой), национальная гвардия, теперь запреты и ограничения биржевой торговли.

Что дальше, крепостное право?

Бегунок для желающих торговать на NYMEX

- 20 августа 2016, 07:56

- |

Имеем минимум 10 тыс$.

1. Идем к списку брокеров NYMEX www.cmegroup.com/tools-information/find-a-broker.html

2. Смотрим финансовые показатели брокера. Надо, чтобы соотношение Excess Net Capital/Net Capital Requirement было больше 1.5

FCM (Futures Commission Merchants/Reporting Firms)

www.cftc.gov/Search/search?q=FCM&site=cftc&btnG=Search&filter=0&search-site-submit.x=7&search-site-submit.y=5&client=cftc_V01R01&output=xml_no_dtd&proxystylesheet=cftc_V01R01&sort=date%3AD%3AL%3Ad1&oe=UTF-8&ie=UTF-8&ud=1&filter=0&ulang=ru&entqrm=0&entsp=a__FiltersLegacy&wc=200&wc_mc=1&exclude_apps=1

3. Проверяем лицензию NFA

Лицензия National Futures Association:

www.nfa.futures.org/basicnet/

4. Читаем информацию на сайте понравившегося брокера. Пишем письмо в поддержку, звоним.

5. Заключаем договор.

6. Торгуем.

Уверен, что для торговли на ICE и LSE нужно предпринять не более сложные телодвижения.

Индекс РТС можно будет заменить на FTSE Russia или еще чем-нибудь.

Si аналог тоже найдется.

На настоящем форексе вообще проходная сумма 50$ (FXCM.com).

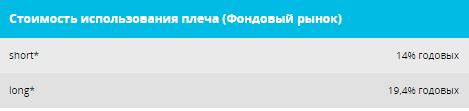

Мировой флот режут на металл. Контейнерные перевозки падают.

- 17 августа 2016, 17:49

- |

( Читать дальше )

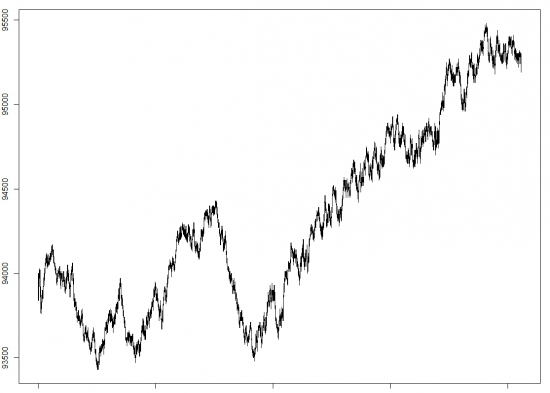

Случайность трендов

- 16 августа 2016, 07:28

- |

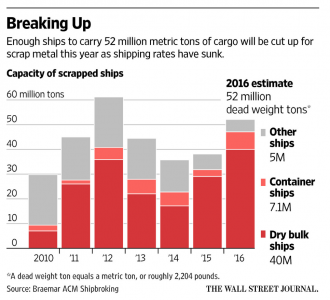

Если построить потиковые графики и сравнить их с симметричным биномиальным случайным блужданием, то на глаз отличий не видно и по общим описательным статистикам отличий также заметить не получится. Это стало уже достаточно общим местом. Основной вывод из этого состоит в том, что тренд с точки зрения изменений цены это такой миф, поскольку тренды могут генироваться в случайном блуждании еще легче, чем глаз увидит эти тренды в реальной цене.

Однако, для визуализации этого феномена позволю себе привести пару картинок:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал