Избранное трейдера Мигель Санчез

«Триумфы и падения» активной торговли

- 16 июля 2018, 09:47

- |

Многие, десятилетиями активно торгующие на рынке, наверное, попадали в ситуацию долгого отсутствия доходности после хорошей прибыли («мотыльков», мечтающих быстро заработать сотни процентов и часто «сгорающих» из-за неподъемного «плеча», в расчет не берем).

Автор этих заметок и сам проходил через это трижды за почти 20 лет торговли:

— 2005-2007 (Риск-Инвест->УК Фрост): 2005-июнь 2006 +262.2%, июль 2006-декабрь 2007 +8.2%;

— 2008-2013 (УК Фрост->Спектр-инвест->ИК Форум): 2008-июнь 2009 +226.2%, июль 2009-декабрь 2013 -4.7%;

— 2014-2017 (ИК Форум): 2014-февраль 2016 +204.2%, март 2016-ноябрь 2017 -15.6%.

Несколько замечаний

Во втором случае в июле 2009-декабре 2013 счет достигал и новых максимумов, выше конца июня 2009 примерно на 14,5% (4 апреля 2011-го), но итог всего периода был отрицательным. Хотя мог бы быть плюс, если б не упущенные возможности.

Третий случай, скорее, на опыте коллег по компании, так как у автора в этот период не было ни взлета, ни падения, а были 15% годовых в среднем с разбросом по годам от 3% до 30%. О причине этого я уже ни раз писал: в 2014 в моем портфеле не было Si, да и в 2015-м я в нем не преуспел по сравнению с коллегами. Хотя автор поучаствовал в этом «триумфе-падении» собственными средствами, подключившись к автоследованию компании в январе 2015- августе 2016 примерно на 1/3 портфеля.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 88 )

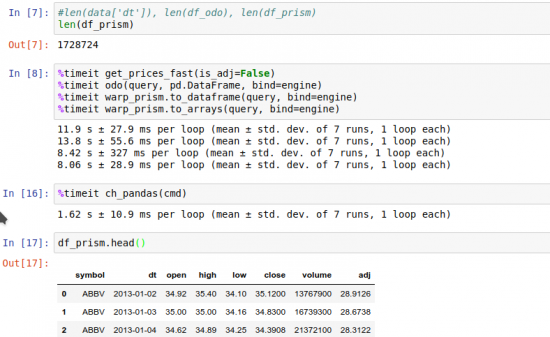

Как быстро из PostgreSQL и ClickHouse получить в Python длинные истории цен

- 15 июля 2018, 20:43

- |

Разбил много ☕кружек в поисках решения для ️быстрого получения длинных историй цен для большого количества активов в Python. Ещё имел смелость желать работать с ценами в numpy-массивах, а лучше сразу в pandas.

Стандартные подходы в лоб работали разочаровывающе, что приводило к выполнению запроса к БД в течение 30 секунд и более. Не желая мириться, я нашёл несколько решений, которые полностью меня удовлетворили.

( Читать дальше )

Долгосрочные инвестиции. Стоит ли?.. Да!!!

- 09 июля 2018, 15:16

- |

Доброго времени суток, коллеги!

К сегодняшнему дню подготовил интересный материал. Он посвящается долгосрочному инвестированию.

В своей последней статье я уделил внимание механизму работы рынка.

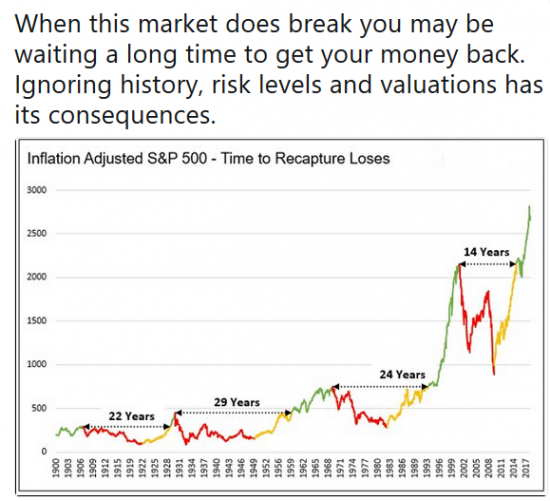

Мне понравился один из комментариев. В нем пользователь смарт лаба приложил интересный скриншот:

Коллеги, давайте рассуждать более трезво. Наш рынок образовался не так давно. 90-е были шоковым периодом для нашей страны. Может ли повториться ситуация как в 90-е? Возможно, но думаю что менее шоково. Тогда все-таки был переход на рыночную экономику и согласитесь, что при любом исходе вероятность того, что Россия от нее полностью откажется, не так велика.

У Америки (см. картинку выше) история фондового рынка в разы больше. Кстати финансовая грамотность населения выше, чем в России. Автор комментария привел пример, где указаны экстремумы рынка и их отыгрывание, но он учитывал сухие значения и интервалы между ними. Если простите брать и “тупо” инвестировать без пополнений, то да, картина удручающая… Согласен..

( Читать дальше )

Пенсия как спецоперация

- 08 июля 2018, 15:30

- |

Пенсия как спецоперация

#КолесоВэфире #4 https://youtu.be/XsUYYnOqHCE Такой футбол нам нужен! Кризис на пороге? Пенсия как спецоперация

Я предлагаю принять идею создания своей собственной пенсии как спецоперацию, как бизнес-проект. как долгосрочный жизенный план.

У «морских котиков» ВМС США существует специальное упражнение: человеку связывают руки за спиной, связывают лодыжки и бросают его в бассейн глубиной 3 метра.

Его задача – выжить в течение пяти минут.

Как это часто бывает на тренировках «морских котиков», подавляющее большинство новобранцев терпят неудачу. Многие сразу впадают в панику и начинают кричать, чтобы их вытащили. Некоторые пытаются плыть, но уходят под воду, и их приходится вылавливать и откачивать. За годы тренировок неоднократно бывали даже смертельные случаи.

( Читать дальше )

Субботнее никчёмное 2

- 30 июня 2018, 14:37

- |

Эмоции, обычно, через какое-то время проходят. Но то, что они сделали — остаётся.

Человек, кусающий руку, которая его кормит, обычно лижет сапог, который его пинает.

Дело не в возрасте. Дело в том, что в голове в этом возрасте.

Тот, кто не пытается – никогда не сможет.

Некоторые люди настолько бедны, что всё, что у них есть – это деньги.

Тот, кто не понял твоего молчания, вряд ли поймет и твои слова.

Самое лучшее лекарство на свете — радоваться всему.

Человек способен изменить свою жизнь, меняя всего лишь свою точку зрения.

Главное — верить в себя. Мнение окружающих меняется ежедневно.

( Читать дальше )

Интересные и полезные цитаты для инвесторов и трейдеров - 3.

- 29 июня 2018, 18:16

- |

Первая часть была опубликована здесь

Вторая часть здесь

Кредиторы отличаются лучшей памятью, чем должники. Бенджамин Франклин

Инвестиции в знания приносят лучшие дивиденды. Бенджамин Франклин

Лучше заработать 100% с одной сделки, чем 1% со ста сделок. Джесси Ливермор

Можно выиграть на скачках, но нельзя обыграть ипподром. Джесси Ливермор

Достаточно быть медведем на падающем рынке и быком на растущем. Звучит просто, не так ли? Джесси Ливермор

Деньги делаются не в раздумьях, а в ожидании. Джесси Ливермор

Деньги на бирже делает не интеллект, а воля и терпение. Джесси Ливермор.

Пока вы ничего не делаете, те спекулянты, которые чувствуют, что должны торговать каждый день, создают фундамент для вашей следующей сделки. Джесси Ливермор.

Тот, кто намерен преуспеть в этой игре, должен верить в себя и свой разум. Вот почему я не верю в советы и подсказки. Я по опыту знаю, что никто не может дать мне совет, который принесет больше денег, чем собственное понимание. Джесси Ливермор.

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

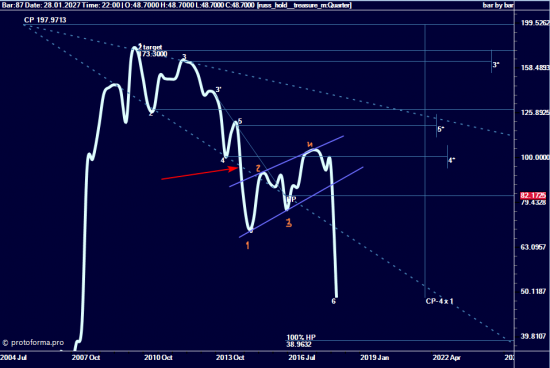

TREASURY SECURITIES и универсальность метода анализа ТА (Тактика Адверза)

- 18 июня 2018, 21:14

- |

Методом анализа Тактика Адверза можно анализировать практически любой естественный процесс изменения объекта и прогнозировать его состояние в следующий момент.

Приведу анализ на примере всего двух моделей данных России по долговым обязательствам США .

На квартальном графике до достижения уровня НР пробили ЛЦ (линию целей) МР (модели расширения), красная стрелка, один из признаков, что уровень НР будет пробит и «движение» продолжится до уровня 100% НР. Так и произошло, однако не сразу, а после того как цена скорректировалась (коррекцию описала МДР (модель динамического равновесия )) :

В моменте прогноза от .... 09 февраля 2017 года я конечно не знал что будет вот такая коррекция. Но не смотря на это, довольно точно предполагая цели «движения»и при этом ориентируясь на модели которые возникают в процессе, можно выстраивать добротный трейд. В данном случае можно было становиться на пробой вниз ЛТ (линии тренда) МДР.

( Читать дальше )

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

Знаменитый метод торговли "ГУППИ"

- 01 июня 2018, 10:55

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал