Избранное трейдера Mabruk

Робот Богатырь 2.0

- 18 января 2019, 01:09

- |

Описание.

Робот анализирует ленту всех сделок, ищет в ней крупные сделки и накладывает их на график. Он рисует метки двух видов.

1. Обычные одинарные крупные сделки.

Зелёные метки — покупки, красные — продажи. Если навести на птичку курсор, то всплывёт надпись как на скриншоте с указанием цены и объёма, в данном случае по 202 рубля было куплено 8000 лотов Сбера.

Метка рисуется СПРАВА от свечи, на которой была обнаружена большая сделка. Я выбрал в качестве метки знак <. Он похож на указатель направления куда смотреть.

2. Горсти. Горсть — это когда крупный игрок ударяет большим объёмом по стакану. В результате одна его заявка исполняется через множество мелких сделок. Признак горсти — у всех маленьких сделок будет одинаковое время в микросекундах как на скриншоте. По этому критерию робот определяет «горсть».

( Читать дальше )

- комментировать

- ★84

- Комментарии ( 52 )

Что общего между "Экономическим рывком" Путина и "Большим скачком" Мао Цзе-дуна?

- 16 января 2019, 11:38

- |

1) Технологическая неграмотность. Непонимание, что эффективность экономики вырастает из плотности индустрии. Из кооперации предприятий и отраслей. Где ведущая роль за обрабатывающей промышленностью (ОП). А сельхоз. и добывающая промышленность — вспомогательные. Потому что им присущ эффект снижения отдачи капитала с ростом производства. В ОП — эффект противоположный.

Непонимание, что развёртывание производства на пустом месте в отсталой стране стоит много дороже, чем в развитой, из-за отсутствия поставщиков. Инфраструктура также вырастает не сама по себе, но с плотностью индустрии. Конкурентоспособность достигается большими объёмами производства, чему препятствует заполненность мировых рынков и неплатёжеспособность населения в отсталой стране.

Без большого сбыта нет объёмов производства. А без объёмов производства не окупаются эффективные технологии. Нет специализации и синергетического эффекта кооперации.

( Читать дальше )

Источники данных

- 15 января 2019, 21:54

- |

Знаете, наверное, источник данных FRED?

К примеру, мне там нравится смотреть на доходности облигаций разных стран.

А тут узнал еще о таком ресурсе, как Quandl.

Нашел сразу на нем некоторые локальные рынки. Ужасно похожие на наш.

Прага

( Читать дальше )

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

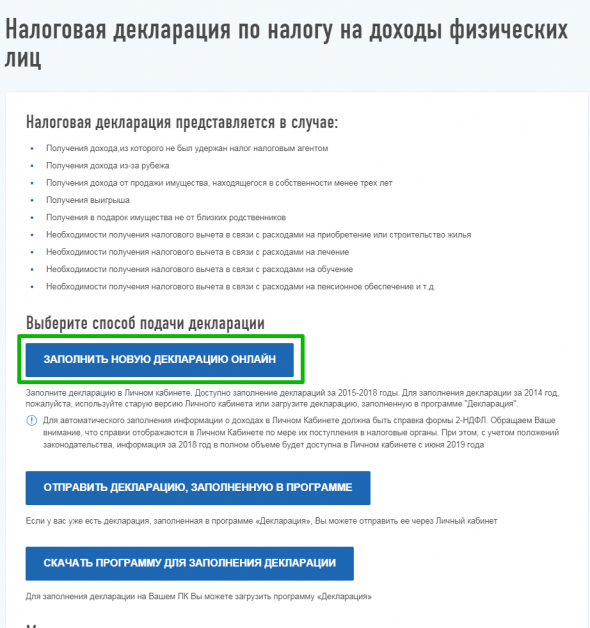

Итак по по порядку:

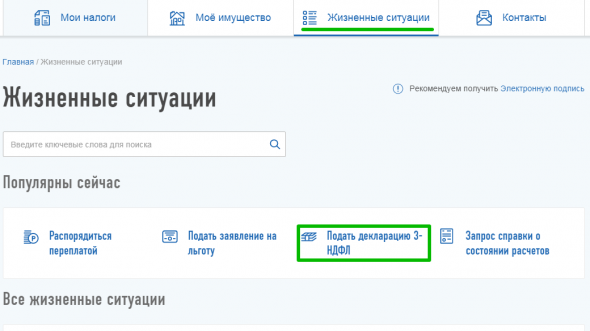

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

Как всепогодный портфель Александра Кашина обыграл ПИФы и инфляцию

- 12 января 2019, 17:07

- |

Разумный и осмотрительный человек всегда отличался желанием «подложить соломинку». В сфере инвестиций это означает, чтобы в любой ситуации, будь то падение, рецессия или рост, инвестиционный портфель эффективно работал и не сильно проседал в цене.

Попытки создать модель пассивного портфеля, который будет отвечать на все ситуации в экономике, предпринимались много раз на западе. Например, «Постоянный портфель Гарри Брауна», или «Всесезонный портфель Рэя Далио». Но я подумал, почему не создать инвестиционный модельный портфель именно под российскую специфику, и назвать его своим именем. Чем я хуже… Ничем!)

О всепогодном портфеле читайте далее..

Ключевыми особенностями российской экономики являются:

- постоянное падение курса рубля к доллару

- частые и продолжительные кризисы

- высокая инфляция

( Читать дальше )

Глава ФРС-Нью-Йорк Уильямс выступил в пользу изменения способа таргетирования инфляции

- 08 января 2019, 01:24

- |

АТЛАНТА, 7 января. Президент Федерального резервного банка Нью-Йорка Джон Уильямс выступил в пользу значительных изменений в способе таргетирования инфляции с тем, чтобы центральный банк США имел возможность более гибко обеспечивать поддержку экономики.

В субботу Уильямс представил результаты своего исследования по этому вопросу на ежегодной конференции Американской экономической ассоциации, состоявшейся в Атланте.

Представленный отчет в текущем году, вероятно, станет предметом важных обсуждений, касающихся пересмотра долгосрочной стратегии Федеральной резервной системы в области денежно-кредитной политики. Руководителей ФРС интересует, обладают ли они достаточно действенными инструментами в обстановке, когда процентные ставки, скорее всего, останутся на более низком уровне, чем до мирового финансового кризиса 2008 года. В таких условиях у центрального банка остается меньше пространства для снижения ставок с целью стимулирования роста ВВП при ухудшении экономической ситуации.

( Читать дальше )

Как голландцы вывели американцев на чистую воду.

- 30 декабря 2018, 21:57

- |

В одной своей предыдущей статье я попытался выяснить кому на самом деле принадлежат крупнейшие американские компании. Конкретный окончательный ответ получен не был: с одной стороны, финансовой культуре США удалось построить некое подобие справедливого распределения благ, когда народ владеет всем, ну, хорошо, большинство имеет хотя бы какую-то долю в экономике США через личные сбережения или сбережения в пенсионных фондах. С другой стороны, хоть и не удалось найти неких бенефициаров-мажоритариев, так как структура владельца наибольших долей — «Vanguard» — закольцована сама на себя, в процессе подготовки материала наткнулся на одну статью, которая внесла сомнения. Я не упомянул о ней раньше, так как она более чем достойна отдельного ознакомления. Её тематика хоть и близка, но всё-таки несколько отличается.

Итак, вот она. Как видно, это исследование находится на сайте университета Cambridge, что уже ставит его в очень авторитетное положение. Статья написана около полутора лет назад, судя по всему, в издании «Business and Politics». Авторы: Jan Fichtner, Eelke M. Heemskerk и Javier Garcia-Bernardo. Её название: «

( Читать дальше )

Сухой остаток 2018 года

- 30 декабря 2018, 16:39

- |

Итак, пора подвести главные итоги 2018 года. Почти все рынки и активы находятся в глубоком минусе. Можно сколько угодно придумывать причины, почему так произошло, винить Трампа и т.д., но к делу это не имеет никакого отношения. В 2017 году тоже было много разных тревожных моментов, но рынки не останавливались в своем росте. Основная причина, по которой так себя повели рынки в текущем году, это частичное снятие пациента с капельницы.

Напомню, что пациент (мировая экономика) серьезно болен с 2008 года и сам не в состоянии поддерживать свои жизненно важные функции. И ему поставили капельницу. Докторами выступили главные центральные банки мира — ФРС, ЕЦБ и Банк Японии. Можно еще упомянуть мелочь пузатую типа Банка Англии и даже Банка Швейцарии, но их роль не так существенна в применяемом лечении.

Для поддержания жизнедеятельности пациента за эти 10 лет в систему был влит эквивалент 15 трлн долларов через программу скупки активов, которая получила название «количественное смягчение» (quantitative easing). Говоря по-простому, тупо напечатали 15 трлн $ на троих! Параллельно с работой печатного станка ставки были опущены до нуля. Т.е. пациент настолько болен, что проценты по займам платить совсем не может. Это породило кучу компаний зомби, но речь сейчас не о них. Вот такая была история до 2018 года. Худо-бедно, но пациент здравствовал.

( Читать дальше )

Богатые беднеют, бедные богатеют

- 29 декабря 2018, 21:29

- |

https://wir2018.wid.world/files/download/wir2018-summary-russian.pdf

Процитирую то, что показалось интересным.

---

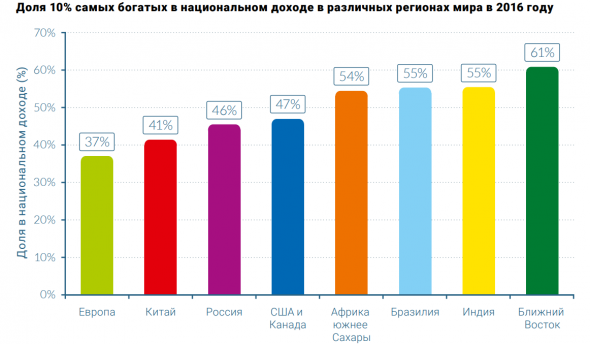

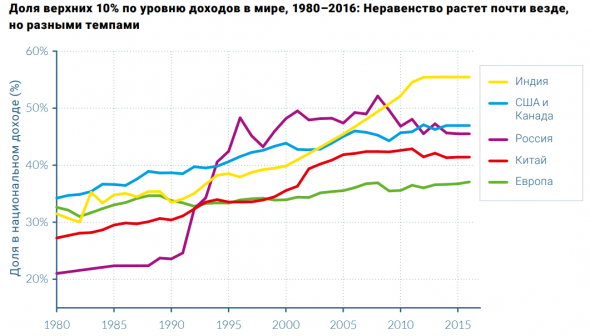

В 2016 году доля национального дохода, приходящаяся на 10% лиц с самыми высокими заработками, составляла 37% в Европе, 41% в Китае, 46% в России, 47% в США и Канаде и около 55% в Африке южнее Сахары, Бразилии и Индии. На Ближнем Востоке, являющимся регионом с самым высоким уровнем неравенства, 10% самых богатых получали 61% национального дохода

---

Как богатели (беднели) 10% самых богатых. Россия — бордовая линия. Пик в 2007 году, потом спад.

( Читать дальше )

Экономический кризис уже стучится в дверь

- 29 декабря 2018, 14:24

- |

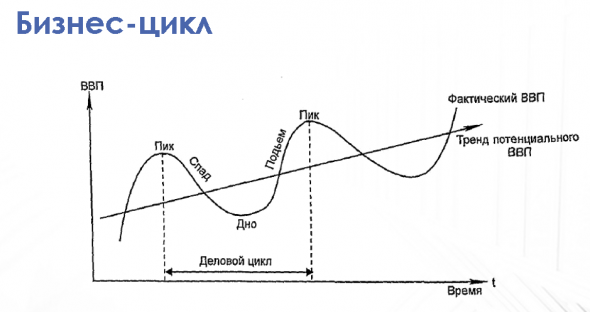

Мировая экономика в долгосрочной перспективе, как правило, демонстрирует рост. Происходит это как за счет инноваций, так и оптимизации различного рода процессов. При этом в более среднесрочной перспективе в бизнес цикле за периодами роста практически всегда следуют периоды спада. И сейчас, на мой взгляд, мы постепенно вступаем в эту негативную фазу.

Сейчас объясню почему…..

Инвесторы уже постепенно начинают закладывать негативные моменты в цены финансовых активов – 2018 год ознаменовался началом падения на финансовых рынках. При этом связано это было, как раз с ожиданием начала экономического кризиса, как на фоне ужесточения денежно-кредитной политики, так и с первыми признаками замедления темпов роста мировой экономики.

В частности, ФРС повысила ставки по федеральным фондам до 2.5%, а ЕЦБ объявил о завершении программы по выкупу активов. Т.е. по сути дешевых денег в мире становится все меньше, а значит и расходы компаний будут расти, что не может быть позитивным моментом. Ниже график, где обозначен исторический рост ставок в США и различного рода кризисы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал