Избранное трейдера MadTramp

Выбираю биржевой фонд (БПИФ) на облигации

- 18 января 2022, 11:05

- |

Интересный, но очень нервный опыт с Роснано в конце прошлого года привел меня к такой мысли: если я планирую в будущем размещать часть портфеля в корпоративных облигациях, я бы не хотел на себя брать дополнительные риски отдельных эмитентов. Этого можно избежать, если купить паи фонда, внутри которого несколько десятков разных облигаций. Тем более что сейчас наши власти создали такие налоговые условия, что держать отдельные облигации может быть менее выгодно, чем купить фонд на облигации. Ведь фонд не платит налоги с купонов, а я плачу.

Так что с 2022 года я решил, что в случае с облигациями я освобожу себя от дополнительной нагрузки с выбором отдельных бумаг, а заодно — освобожусь и от рисков, подобных «истории с Роснано».

Доля, отведенная под такие фонды с облигациями в любом случае будет мала. Если следовать поставленным целям, то доля таких фондов в моем портфеле будет варьироваться от 2% до 6% от всего портфеля. Так что можно попробовать.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 17 )

Время российских «голубых фишек» в инвестициях

- 13 января 2022, 16:55

- |

Тренды на фондовом рынке очень быстро меняются. Инвесторам необходимо оперативно реагировать на новые тенденции, подстраивая под них свою инвестиционную стратегию. Начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин разобрал, какие актуальные идеи и истории сейчас появляются у участников рынка.

В 2022 году складывается редкая ситуация, когда на российском рынке акций для долгосрочных инвесторов оказались привлекательными сразу многие «голубые фишки». Снижение рынка в октябре — декабре привело к тому, что переоцененных и дорогих компаний среди них практически нет.

В такой ситуации инвесторам не обязательно распылять внимание на второй или третий эшелон, ведь более ликвидные и популярные имена могут обеспечить привлекательную доходность: 15% и более.

На пике в октябре индекс «голубых фишек» Московской биржи достигал исторического максимума — около 28 000 пунктов. В моменте он падал на 17%, а сейчас торгуется на 12% ниже максимальных значений. При этом 2022 год может стать рекордным с точки зрения прибыли и дивидендов компаний.

( Читать дальше )

8 полезных формул для предсказания дефолта

- 18 июня 2021, 14:05

- |

Мы теряем деньги по своей глупости! Оценить собственную глупость просто. Посчитайте: Сколько облигаций у вас в портфеле куплено по совету друзей или под влиянием новостей? А сколько по холодному расчёту и собственному убеждению? Вам не страшно? Мне стало страшно, когда я научился просчитывать качество эмитента и посмотрел, что за мусор я купил по совету контор размещавших ВДО. Предлагаю и вам посмотреть насколько близки вы к дефолту, используя 8 простых формул.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. Я очень тронут вашим интересом к финансовому анализу.

( Читать дальше )

«Идите навстречу боли, а не избегайте ее». Обзор на книгу «Принципы. Жизнь и работа» (Рэй Далио)

- 17 июня 2021, 11:47

- |

Автор:

Рэй Далио, основатель инвестиционной фирмы Bridgewater Associates.

О чем:

Рэй Далио основал свою фирму в гараже собственного дома. Спустя годы она стала одной из самых успешных и влиятельных инвестиционных компаний США. Секрет ее устойчивости и процветания в том, что Рэй Далио в своей жизни и работе неукоснительно придерживается универсальных принципов, которые постепенно выросли из успехов и неудач. Говорят, что сила этих принципов такова, что они изменили всю отрасль инвестирования.

Принципы Рэя Далио — это не набор волшебных фраз. Автор призывает, на первый взгляд, к простым и очевидным вещам: объективно оценивать реальность, быть непредубежденным, принимать боль и шаг за шагом работать над улучшением себя, своей жизни и дела.

Книга — это такой увесистый чек-лист, в котором прописаны пути решения ситуаций и проблем, с которыми сталкивается любая компаний.

Поделюсь несколькими мыслями:

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

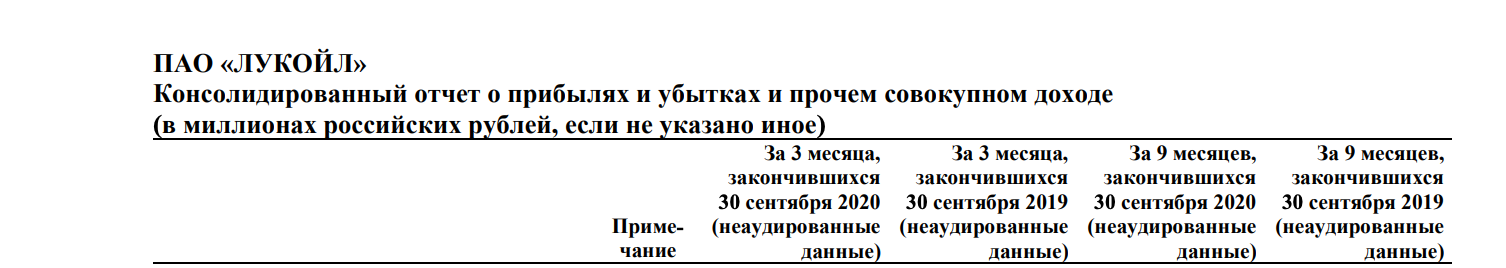

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Налоговый вычет по ИИС - быстро и без декларации

- 09 июня 2021, 16:46

- |

С 21 мая 2021 года вступили в силу изменения законодательства, предусматривающие возможность получения гражданами вычетов по НДФЛ за предыдущий налоговый период в сокращенные сроки без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов. Необходимую информацию налоговые органы будут получать от участников информационного взаимодействия – налоговых агентов (банков), которые подключаются к такому обмену уже с 21 мая 2021 года.

( Читать дальше )

Российский Фондовый Рынок - нечего купить.

- 09 июня 2021, 12:33

- |

Есть немного лишних денег.

Вклад в ВТБ и дивы пришли.

И ещё летом придут.

Хочу купить.

А нет ничего хорошего.

Либо дорого, либо финансовые показатели плохие.

Что, в общем-то почти одно и то-же.

Раньше хоть МРСКашки недооцененные были, а теперь и их нет.

Всё дорогое.

Чо купить?

UPD

По результатам сегодняшнего обсуждения я взял РосАгро.

Уже почти по тыще.

Далее планирую взять Х5, но немного погодя.

Всё остальное, что я хвалил в каментах, буду только отслеживать, ибо денег на всё не хватит.

Нестрёмный зарубежный брокер, который не IB

- 08 июня 2021, 21:00

- |

Пока я жил в России, комбинация InteractiveBrokers + несколько российских брокеров со статусом квал. инвестора меня полностью устраивала. Но недавно я начал планировать эмиграцию из РФ, и российские брокеры перестали быть приемлемым вариантом из-за удержания ими нерезидентского налога 30%.

Пользоваться одним только IB я не хочу – некомфортно себя чувствую, концентрируя большие суммы в одном месте. Особенно с учётом возможных метаний IB по поводу клиентов с российским паспортом. Поэтому задача – подобрать пул из нескольких нестрёмных брокеров, по которым можно размазать свой капитал. Задача оказалась несколько сложнее, чем я ожидал, поэтому хотел бы прибегнуть к коллективному разуму.

( Читать дальше )

Упрощенный порядок получения вычетов по НДФЛ

- 20 мая 2021, 05:00

- |

С 21 мая 2021 года вступают в силу изменения законодательства, предусматривающие возможность получения гражданами вычетов по НДФЛ за предыдущий налоговый период в сокращенные сроки без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов.

Указанные новшества введены Федеральным законом от 20.04.2021 № 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Необходимую информацию налоговые органы будут получать от участников информационного взаимодействия – налоговых агентов (банков), которые смогут подключиться к такому обмену после вступления в силу соответствующих изменений законодательства (с 21 мая 2021 года).

В упрощенном порядке можно получить следующие налоговые вычеты по НДФЛ:

- инвестиционные налоговые вычеты (пп. 2 и 3 п. 1 ст. 219.1 НК РФ);

- имущественные налоговые вычеты в сумме фактически произведенных расходов на приобретение объектов недвижимого имущества и по уплате процентов по ипотеке (пп. 3 и 4 п. 1 ст. 220 НК РФ).

( Читать дальше )

Бенджамин Грэхем. Разумный инвестор. Принцип инвестирования. Учитель Уоррена Баффета.

- 02 мая 2021, 13:28

- |

Решил написать сегодня пост о Великом человеке Бенджамине Грэхеме. Я долго не смел трогать эту тему, т.к надо было очень хорошо подготовиться! Тяжело писать о Великом человеке (тем более о таком).

Итак, Бенджамин Грэхем – известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования. Его карьера началась с должности посыльного в брокерской фирме Henderson & Loeb. Помимо его обязанностей посыльного он должен был отмечать курсы облигаций и акций на котировочной доске. К 1919 году заработная плата составляла 600 тысяч долларов.

В 1926 году Бенджамин вместе с Джеромом Ньюменом организовали инвестиционное товарищество. Именно эта фирма тридцать лет спустя наняла на работу Уоррена Баффета.

В 1928-1956 годах, занимаясь делами компании Graham – Newman, Грем одновременно преподавал курс «Финансы» в Колумбийском университете. Написанная им в соавторстве с Дэвидом Доддом в 1934 году книга «Анализ ценных бумаг»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал