Избранное трейдера Merval

Федеральный бюджет на 2018-2020 годы - режим жесткой экономии

- 26 октября 2017, 17:34

- |

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 25 )

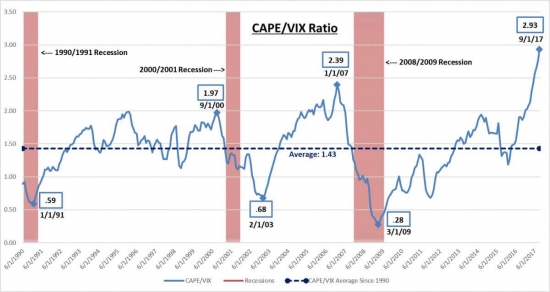

Надвигающийся кризис VIX/CAPE. Статья от Питера Шифа.

- 23 октября 2017, 20:38

- |

CAPE-циклически скорректированное отношение цены акций к прибылям компаний. Это отношение также зовется “Коэффициентом Шиллера” (в честь профессора Йеля Роберта Шиллера). Этот коэффициент рассчитывается делением текущей стоимости акций на среднее значение скорректированных на инфляцию прибылей компаний за последние 10 лет.

Экстремальный оптимизм рыночных участников лучше всего наблюдать по отношению VIX/CAPE. За последние 27 лет среднее значение этого отношения было равно 1,43. В этом месяце указанное отношение достигло отметки 3 впервые за всю историю, и лишь за полтора года оно увеличилось на 100%. Эти цифры показывают, что гэп между дороговизной акций и безмятежностью инвесторов еще никогда не был настолько широк.

( Читать дальше )

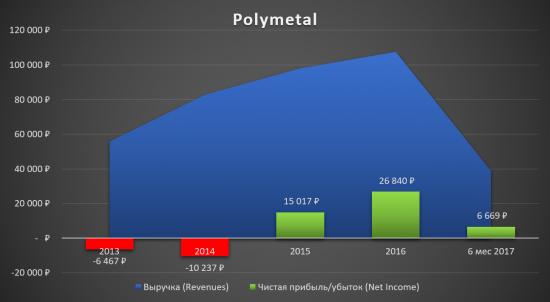

Polymetal - время для покупки!

- 03 октября 2017, 19:42

- |

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов МСФО в млн. руб. за период 2013-2017 год.

Рублёвая выручка неуклонно росла каждый год, в принципе, как и долларовая. Выручка в первом полугодии 2017 года выросла на 15% до US$ 683 млн по сравнению с первым полугодием 2016 года («год к году») за счет роста производства и строгого контроля запасов, позволившего сократить сезонный разрыв между производством и реализацией на Дукате, Омолоне и Албазино. Объем продаж золота составил 380 тыс. унций, увеличившись на 19% по сравнению с аналогичным периодом прошлого года.

( Читать дальше )

Почти восемь миллионов россиян потенциально могут стать банкротами.

- 11 сентября 2017, 19:20

- |

К категории «потенциальных банкротов» отнесли россиян с долгом более 500 тысяч рублей хотя бы по одному кредиту, платежи по которому не вносились 90 и более дней.

«На конец первого полугодия 2017 года под это определение попадали порядка 660 тысяч россиян, это около 1,4% от общего числа заемщиков с открытыми счетами… Также еще около 7,1 миллиона российских заемщиков, которые в настоящий момент не платят по своим кредитам более 90 дней, потенциально могут воспользоваться этим правом для облегчения своего финансового положения», — говорится в сообщении.

При этом, чем больше у заемщика открытых кредитов, тем выше вероятность того, что он станет банкротом.

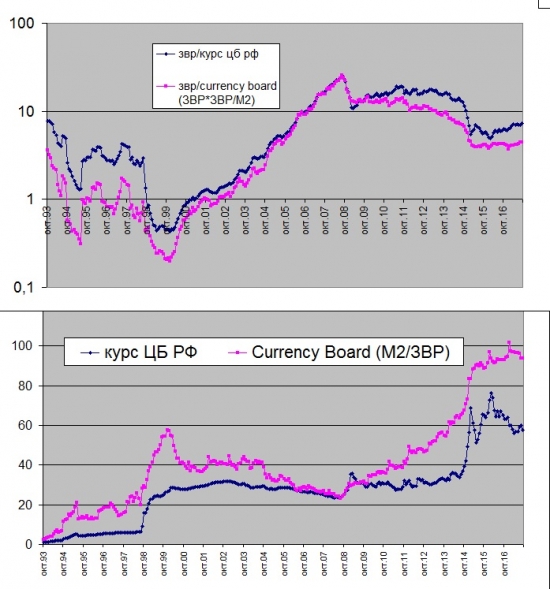

Мои индикаторы состояния экономики и курса рубля

- 04 сентября 2017, 19:10

- |

Первый — отношение золотовалютных резервов ЦБ к курсу рубля (синий график) показывает динамику изменения ЗВР при текущем курсе рубля. Индикатор ЗВР*ЗВР/М2 (красный график) еще более информативен. Шкала логарифмическая.

Про Currency Board (отношение денежной массы М2 к золотовалютным резервам) уже писали тут и до меня, это довольно простой и очень качественный индикатор определения курса нац.валюты развивающихся экономик.

Следующий — отношение рублевых депозитов в кредитных организациях к золотовалютным резервам (синий график). На сегодняшний день этот показатель у исторических максимумов и равен 0,81, т.е. при текущем курсе рубля надо будет отдать 81% всех ЗВР, если граждане закроют свои депозиты и решат выйти в более безрисковые активы типа СКВ, золото и т.п.

Отношение рублевых депозитов к М2 (красный график) показывает какой процент денежной массы лежит на депозитах и видно, что этот показатель за последние 10 лет вырос с 0,35 до 0,5. С одной стороны это показывает рост уровня доверия к банковской системе, но с другой показывает, что растет процент денежной массы, который лежит «мертвым грузом» вместо того, чтобы развивать экономику.

( Читать дальше )

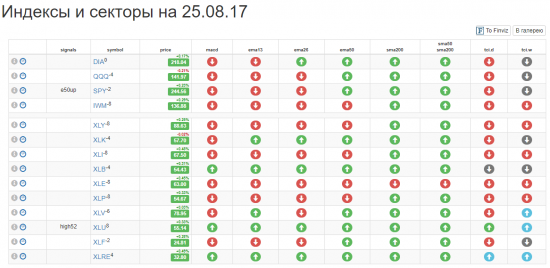

Индексы отскочили, но намекают на продолжение снижения. Что ждать на этой неделе?

- 28 августа 2017, 15:16

- |

На прошлой неделе рынки немного оправились от падения и отскочили наверх. Но позитив длился не долго, и уже в среду индексы ушли в боковик, где простояли до конца недели. Начавшийся в четверг Джексон-Хоул-слет банкиров также не смог их оживить. Жизнь на рынке акций продолжает кипеть на других рынках, за пределами США.

( Читать дальше )

Андрей Мовчан: "Нельзя не нарушить закон, работая в России"

- 26 августа 2017, 10:35

- |

«А вот вам один пример не самый серьезный и не самый вопиющий, но просто под руку попалось, реальная история. Представьте себе, что у вас небольшая компания, которая оказывает услуги, и вам повезло — ваши услуги заказал нерезидент. Например, вы — ООО „Программист“ и заказал у вас услуги сам „Гугл“. Вы маленькие, услуг на 200 000 долларов на год, „Гугл“ большой, вы пляшете от радости.

Во всем мире это успех — дальше работай и зарабатывай, но в России ваша главная задача теперь — правильно составить валютную справку в банк и паспорт сделки, так как даже если валюта не уходит из страны, а приходит в нее, вы все равно под лупой, причем за ваш же счет (больше скажу — если „Гугл“ платит рублями, ситуация никак не меняется). ФЗ „О валютном регулировании...“ имеет 5 глав и 28 статей, инструкция ЦБ о предоставлении информации по валютным операциям — 21 главу и 9 приложений. Но вы совершенно готовы к такому повороту, и ваш бухгалтер (недаром в России самый дешевый аутсорсинг бухгалтерии стоит в разы дороже, чем полномасштабное обслуживание активно работающей компании на Кипре) аккуратно будет сдавать кипы документов и отвечать на запросы банка по каждому платежу. Вы даже убедили „Гугл“ вместо обмена письмами, как во всем мире, подписать что-то похожее на договор и даже визировать акты приемки-передачи (я не знаю, как вам это удалось, но удалось) — иначе тюрьма, заморозка средств и банк закроет вам счета. Правда, банк и так хотел все заморозить — на договоре не было печати, но вы плакали и кричали, и валютный контроль банка решил, что можно.

( Читать дальше )

Индонезия

- 14 августа 2017, 16:44

- |

Добыча нефти: 825 тыс. барр./день.

Население: 259 млн. чел.

Процентная ставка: 4.7%

Инфляция: 4.4%

Безработица: 5.3%

Средняя зарплата: 450$

Внешний долг: 328 млрд.$

Экспорт ~ 161 млрд.$

Импорт~ 140 млрд.$

Основа экспорта — полезные ископаемые, сельхоз продукция (~40%): уголь (9%), газ (4%), нефть(4%), пальмовое масло (8%), кокосовое масло (1.5%)

Структура экспорта (2015):

Динамика индонезийской рупии и рубля (01.01.2007 = 100%):

( Читать дальше )

Почему лонг надо торговать на споте, а шорт на фьючерсе

- 29 июля 2017, 17:55

- |

Он означает разницу в доходности (к номиналу) между «купил и держи» акцию сбера (с учетом дивидендов) и «купил и держи» ближний фьючерс на сбер или, если перевернуть формулу разницу в доходности (опять же к номиналу) «продал и жди» ближний фьючерс на сбер и «продал и жди» акцию сбера без учета платы за шорты(!). В принципе в этом графике для «купил и держи» нет ничего удивительного, так как обладатель такой позиции во фьючерсе может легко компенсировать эту разницу, разместив средства, свободные от ГО и вармаржи под безрисковую ставку (кроме «скачка» на графике под стрелкой, о котором ниже). А что делать держателю шорта на споте? У него ведь нет свободных средств, да и еще к тому же эта отрицательная для него разница совсем не учитывает комиссию брокера за шорты. Получается «двойной удар» по счету.

( Читать дальше )

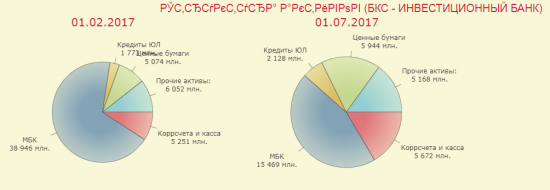

Бэнкинг по-Русски: "Секвестирование валюты баланса" БКС-банка. Не так страшен черт, как его малюют....

- 25 июля 2017, 22:14

- |

После ЮгроКазуса пару недель назад, прогнозируемого снижения рейтинга у Банка Открытие и слухов вокруг структурных проблем «Карфагена» (так неформально называют одну группу банков, связанную с одной северокавказской республикой) взор читателей смарт-лаба небезосновательно устремился к БКС-банку.

Поводом для этого стал почти двухкратное «секвестирование» (пропорциональное снижение активов и пассивов) валюты баланса банка за июнь 2017 года.

Давайте вместе разберем почему это произошло и чем это может грозить банку и рядовому инвестору Бкс_брокера.

Для начала, хотел бы обратить внимание, что БКС-Банк ИНВЕСТИЦИОННЫЙ, а это значит что основные его активы сосредоточены в ценных бумагах и операций по кредитованию банкой под залог этих бумаг.

Итак, мы видим, что доля кредитов Юридическим лицам крайне мала, а кредиты физлицам настолько ничтожны, что поместились в прочие активы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал