SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ejik

Надвигающийся кризис VIX/CAPE. Статья от Питера Шифа.

- 23 октября 2017, 20:38

- |

CAPE-циклически скорректированное отношение цены акций к прибылям компаний. Это отношение также зовется “Коэффициентом Шиллера” (в честь профессора Йеля Роберта Шиллера). Этот коэффициент рассчитывается делением текущей стоимости акций на среднее значение скорректированных на инфляцию прибылей компаний за последние 10 лет.

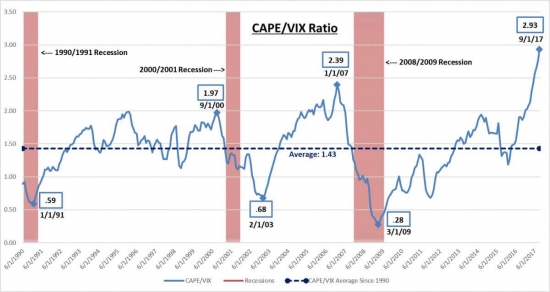

Экстремальный оптимизм рыночных участников лучше всего наблюдать по отношению VIX/CAPE. За последние 27 лет среднее значение этого отношения было равно 1,43. В этом месяце указанное отношение достигло отметки 3 впервые за всю историю, и лишь за полтора года оно увеличилось на 100%. Эти цифры показывают, что гэп между дороговизной акций и безмятежностью инвесторов еще никогда не был настолько широк.

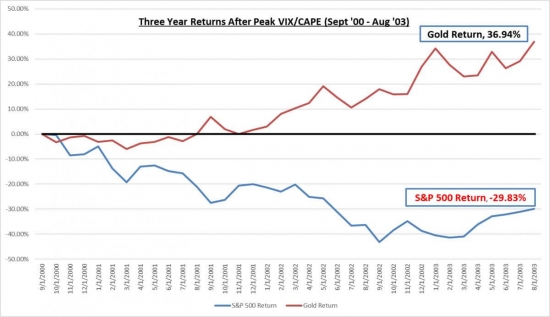

1 сентября 2000 года S&P 500 достиг отметки 1520 пунктов, то есть вплотную приблизился к рекордным вершинам (на тот момент). Прирост индекса на 167% за предыдущие 5 лет должен был породить сомнения в умах инвесторов. Но этого не произошло. В тот момент отношение VIX/CAPE находилось на отметке 1,97… и это очень высокое значение. Двумя годами позднее индекс S&P 500 оказался на 46% ниже своих значений по состоянию на сентябрь 2000 года.

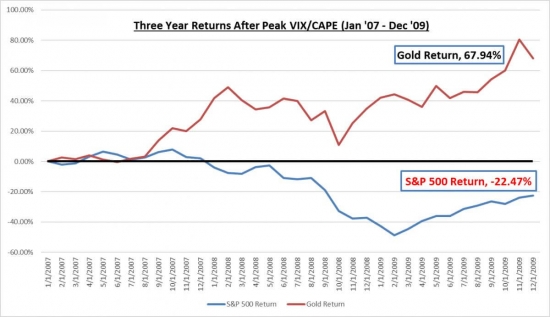

В следующий раз отношение VIX/CAPE оказалось на отметке 2,39 в январе 2007 года. В тот момент индекс S&P 500 достиг отметки 1438 пунктов, то есть вырос на 71% с низов февраля 2003 года. Как и семью годами ранее, инвестиционная публика пребывала в состоянии самоуспокоения. Через два года после достижения отношением VIX/CAPE своих пиков индекс S&P 500 потерял 43%.

В 2000 – 2002 годах Федрезерв сумел срезать ставки на 500 базисных пунктов (с 6% до 1%), чтобы уменьшить негативные последствия от краха дот-ком пузыря. Семью годами позднее он вновь уменьшил ставки на 500 базисных пунктов (с 5% до 0) в ответ на крах жилищного пузыря. Тем не менее акции рухнули, но они, вероятно, рухнули бы еще сильнее, если бы не эти масштабные стимулы. Оглядываясь назад, мы видим, что те инвесторы, которые вышли из рынков, когда отношение CAPE/VIX зашло на рекордную территорию, проявили мудрость. Когда акции следовали вниз с достигнутых пиков, золото неплохо подрастало.

Теперь процентные ставки находятся на отметке 1,25%. Если акциям вновь предстоит обрушиться, то у Феда не окажется достаточного мер.

С 1990-х годов Федрезерв надул три пузыря на рынке акций. Когда лопались два предыдущих пузыря, Федрезерв надувал еще больший пузырь, чтобы смягчить ущерб от состоявшихся рыночных крахов, в результате чего цены акций следовали к новым рекордным вершинам, а инвесторы приучались недооценивать риск и фокусировать свое внимание на потенциальных прибылях. И эта тенденция лишь усилилась, поскольку политика низких процентных ставок со стороны Федрезерва принудила консервативных инвесторов на облигационном рынке искать более высокую доходность на рынке акций. Без страховки Феда многие из таких инвесторов, вероятно, не стали бы находиться в настолько переоцененном рынке.

www.europac.com/commentaries/calm_storm

теги блога Байкал

- Amazon

- API

- Apple

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- VIX.волатильность

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- американский рынок

- банки

- баффет

- биткоин

- Брекзит brexit

- бренды

- брент

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- политсрач

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- Трамп или Клинтон

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

smart-lab.ru/blog/427251.php#comment7735873

серьезная коррекция там будет тогда, когда снимут ограничитель для прибыли шортов, очень может быть что это не произойдет до тех пор пока геополитическая напряженность в мире не спадет, а при нынешней политической элите Запада это произойдет не скоро, кроме того конкуренция с Китаем уже стала серьезным вызовом для США и в таких условиях скорее всего Wall Street-у не дадут добро на новый глобальный отъем инвесторских денег на фонде через очередной серьезный кризис… похоже для этого сейчас разыгрывают крипто-валютные рынки, туда постараются завлечь всех кого можно… и основной кидняк будет там, фонда же будет УГ до лучших времен… мир меняется, нужно это видеть