Избранное трейдера fwer

Рэнкинг управляющих

- 23 июня 2016, 14:30

- |

Дорогие смартлабовцы, это наконец произошло!

Мы официально объявляем о запуске Рэнкинга Управляющих — публичного трек-рекорда управления активами, заверенного Московской биржей.

moex.com/n13150/?nt=106

В рэнкинге будут участвовать профессиональные УК — Вы сможете сами оценить качество управления активами, подобрать стратегию под себя — по доходности/классам активов/макисмальной просадке и т.д.

Физлица с активами от 1 млн. рублей также смогут публиковать результаты своих операций на рынке и оценивать их по тем же критериям, что и профессионалы.

Какой-то гуру говорит тебе, что ни одного месяца не торговал в убыток? Требуй стейтмент из Рэнкинга!)))

В инвестиционной компании сомневаются, что ты крутой управляющий и не хотят брать на работу?

Покажи им стейтмент из Рэнкинга!

Пока что принять участие могут клиенты БКС, дальше будет больше брокеров.

ranking.moex.com

- комментировать

- ★24

- Комментарии ( 128 )

Как заработать на Brexit?

- 22 июня 2016, 19:16

- |

23 июня произойдет событие, способное определить всю будущую историю Европы. Граждане Великобритании выскажут свое отношение к членству страны в Европейском Союзе. В этой статье мы попробуем разобраться, что может произойти в случае выхода Соединенного Королевства из ЕС, как на это отреагируют рынки и как на этом можно заработать.

Выйдет ли Великобритания из ЕС?

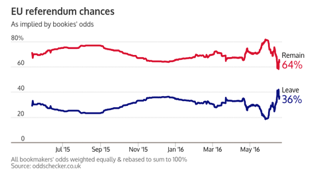

Еще совсем недавно это казалось нереальным. Однако, если верить букмекерским компаниям, вероятность, что в четверг британцы скажут «нет» единой Европе, неуклонно растет и на данный момент составляет около 36%.

Вероятность выхода из состава ЕС. Источник: oddschecker.co.uk

Рассчитана на основе ставок букмекерских контор

Против — 64%

За — 36%

Средневзвешенное нормированное значение

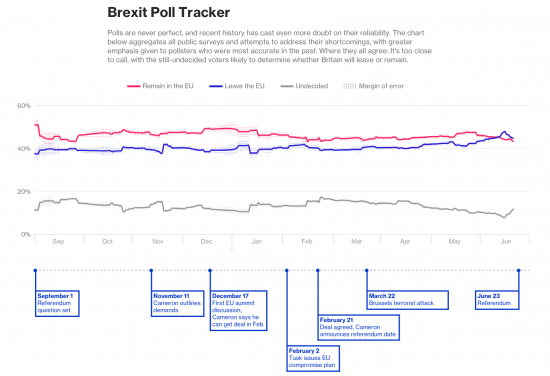

Опросы населения показывают: с каждым днем сторонников выхода становится все больше. Недавно их процент перевалил за 50.

Число сторонников выхода растет. Источник: Bloomberg

— остаться в ЕС

— выйти из ЕС

— не определились

— погрешность

( Читать дальше )

Дума приняла закон об инвест консультировании во 2-м чтении

- 22 июня 2016, 17:26

- |

описание ценной бумаги,

сделки или договора,

связанных с ними рисков,

указание на наличие или отсутствие у советника конфликта интересов.

Инвестиционными советниками могут быть юрлица или индивидуальные предприниматели, которые являются членами СРО инвестсоветников и включены в единый реестр таких советников. Вести реестр будет Банк России.

(РИА Новости)

Степан Демура. Полная версия семинара 09.06.2016 и на РБК 10.06.2016

- 10 июня 2016, 16:28

- |

Степан ДЕМУРА и Андрей САПУНОВ на РБК 10.06.2016

right-dexter.com/index.php/analytika/inf-vojna/analtyticheskie-repedachi/stepan-demura/peredachi-so-stepanom-demuroj/

Маленький лайфхак по Квику перед экспирацией.

- 30 мая 2016, 19:45

- |

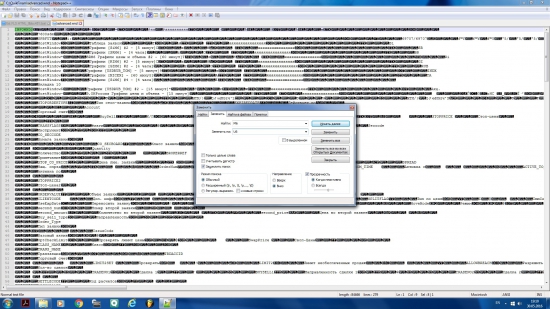

Лично я раньше об этом не знал, и для меня это оказалось очень удобным, т.к загружено много инструментов.

На всякий случай делаем бэкап. Открываем файл настроек, в моем случае advanced.wnd с помощью Notepad++.

Пример:

Кликаем функцию замены, в строке ИСКАТЬ ДАЛЕЕ ставим M6, в строке заменить пишем U6, кликаем заменить все, сохраняем. Тоже самое сделать с файлом advanced.sav.wnd.

Все тоже самое можно сделать в обычном блокноте, но в Notepad++ удобнее.

Экспирация уже скоро, думаю многим начинающим, да и не только, будет полезно.

Роман Андреев: видео выступления на конференции смартлаба 14 мая 2016: Психология системного трейдинга

- 20 мая 2016, 10:44

- |

ЦБ намерен отменить «Экзамен серии 1.0», но взамен ...

- 06 мая 2016, 09:40

- |

Российский мегарегулятор опубликовал сегодня для публичного обсуждения Проект указания Банка России, утверждающего программу квалификационных экзаменов для аттестации для профессиональных сотрудников брокерского сектора, включая лицензированных форекс-дилеров. ЦБ предложил отменить известный Экзамен серии 1.0 (экзамен первой серии) взамен на новую программу аттестации, предлагаемые темы для которой перечислены ниже.

Итак, Банк России разработал проект указания «Об утверждении программы квалификационных экзаменов для аттестации физических лиц в сфере брокерской, дилерской деятельности, деятельности по управлению ценными бумагами и деятельности форекс-дилера» на основании Федерального закона № 39-ФЗ «О рынке ценных бумаг» и № 86-ФЗ «О ЦБ РФ».

По словам представителей Департамента рынка ценных бумаг и товарного рынка при ЦБ, разработка данного Проекта обусловлена необходимостью актуализации тем квалификационных экзаменов, которые установлены действующим в настоящее время приказом ФСФР России от 2012 года № 12-17/пз-н (об утверждении экзамена первой серии)», зарегистрированный Минюстом России, в связи с изменениями в законодательстве РФ, регулирующими деятельность профессиональных участников рынка ценных бумаг, в том числе связанных с появлением нового вида профессиональной деятельности на рынке ценных бумаг – деятельности форекс-дилеров. Вступление в силу Проекта осуществится по истечении 10 дней после дня его официального опубликования. Между тем, комментарии и предложения к Проекту в ЦБ принимают до 18 мая текущего года.

( Читать дальше )

Буровых в США стало меньше еще на 11 шт.

- 29 апреля 2016, 20:04

- |

На этот раз расклады не очень интересные: В США количество буровых на нефть снизилось еще на 11 штук (-3,2% — хороший темп) до 332 штук (это 20,6% от максимальных уровней — пятая часть). В Канаде все очень невыразительно: на 2 штуки снизилось число буровых на нефть и на 1 шт. на газ. Но там уже просто перестали все работать!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал