Избранное трейдера Muzikant

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- ★345

- Комментарии ( 19 )

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

Альтернативная опционометрика (часть 2)

- 01 июня 2018, 11:03

- |

Начало здесь: smart-lab.ru/blog/474365.php

Читающие меня друзья, благодарю вас за комментарии к первой части. Они помогли найти мне некоторые небольшие недочеты и наметить дальнейший путь развития.

Эта часть в большей степени является презентацией результатов использования методики. Поскольку, изложение дальнейшей описательной составляющей у некоторых читателей может вызвать мысль о том, что все изложенное является красочной фантазией автора, не применимой к реальности.

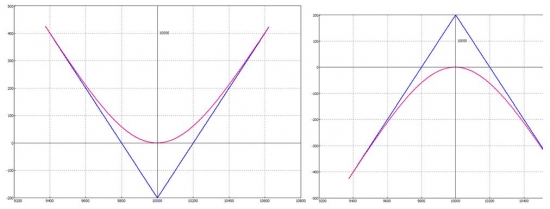

Основное отличие от стандартного метода оценки стоимости опционов является утверждение:

Цену опциона можно рассчитывать исходя из показателей волатильности, не привязанной в процентном отношении к цене базового актива. В моем случае волатильность измеряется пунктах индикатора ATR(Н1).

За исходные данные берется цена опциона на центральном страйке (стредл на центральном страйке). Получить ее можно опираясь на историческую волатильность (описано в 1 части), или просто взяв текущие значения из таблицы опционов, опираясь на ожидаемую волатильность.

( Читать дальше )

Альтернативная опционометрика (часть 1)

- 31 мая 2018, 12:51

- |

Вашему вниманию предлагается альтернативный взгляд на оценку стоимости опционов. Забудьте, всё чему вас учили, и начнем мыслить с чистого листа.

Чтобы иметь меньше параметров, «избавимся» от дельты и от всяких рассуждений «что куда пойдет и на сколько процентов». Рассмотрим самую простую дельтанейтральную позицию -стредл.

Проданный стредл или купленный это не важно. Будем пытаться его дельтанейтралить. Если не вдаваться в подробности формул, а выделить основное свойство такого действия, то результат будет зависеть от того расстояния, которое «набегает» нам цена базового актива. Тут появляется один важный момент: Расстояние пробегаемое базовым активом можно выразить через волатильность базового актива в процентах, но можно этого не делать. Можно использовать непосредственно «длину пробега» для оценки стоимости опциона.

( Читать дальше )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

SMS алерты по любым инструментам и любым условиям на бирже

- 06 апреля 2018, 13:13

- |

Проще пареной репы, как говорится.

Я тут на днях просто узнал, что тут чуваки трейдеры мучаются, не знают как бы им оповещения настроить.

Опционы для Гениев (тест, учимся продавать края)

- 16 марта 2018, 10:41

- |

«Продавать Родину и Опционы одно и тоже». Добро пожаловать на курсы молодых предателей.

Итак. Мы начинаем торговать. Давайте научимся торговать только одним опционом, ну и можно еще фьючерс добавлять. Задание такое.

Продаем дальний хвост и следим за волатильностью НД из прошлого топика. Как только эта волатильность заканчивается, закрываемся и открываемся по новой. Для этого я расскажу вам про файл который приложен к этому топику. На реальный рынок, конечно, я вас не пущу, пока.

Это файл для Эксел. https://cloud.mail.ru/public/7cp8/jFnAjzcH2 Его создатель FateevVV, за что ему огромная благодарность. Так что вам не только за пивосик ему перечислять, а сразу ресторан придется покупать. Я только сделал некоторые модификации для конкретной, нашей задачи. Все это уже выкладывалось, но повторение мать учения. Давайте рассмотрим интерфейс и как тут что работает. Это симулятор торговли опционами. В его базе заложен 14 год. Со всеми улыбками, ценами, комиссиями и спредами. Так что там есть и спокойные места и крэшы и разные волы. Более подробно все описано здесь

( Читать дальше )

5 способов выбрать акции на падающем рынке

- 15 июня 2017, 13:58

- |

Это конечно поверхностный взгляд, но все же.

Заходим в фундаментальный анализ:

Там выбираем опцию сравнение по показателю и например такую метрику как див.доходность ао:

http://smart-lab.ru/q/shares_fundamental/div_yield/

Ну и смотрим, какая акция обыкновенная дает хорошую дивдоходность, основываясь на смелом допущении, что по итогам 17 года будет не хуже (допущение это конечно нуждается в проверке:))

ТОП-10 выглядит вот так:

Второй способ, — это посмотреть какие акции советовали купить на конференции смартлаба в апреле эксперты...

Я их занес в свой список акций

http://smart-lab.ru/q/watchlist/dr-mart/754/

Вы кстати тоже можете составить такие списки. Я например составил «скрытый» список, куда занес те бумаги, которые планирую к покупке. И смотрю в своей табличке, какие из них больше всего упали. Если фундаментал не поменялся, то может стоит и прикупить их.

С хорошими бумагами кстати всегда проблема. Они и падать-то особо не хотят, например Мосэнерго.

Русал вроде дешевеет нормально, не него рекомендовал обратить внимание сам Максим Орловский.

( Читать дальше )

23 Сайта помогающие в трейдинге

- 26 мая 2017, 13:04

- |

Привет трейдерам :) Выкладываю ссылки на сайты, которые я использую почти каждый день, торгуя на Америке 8 лет.

Для удобства я всегда располагаю все в порядке убывания. Т.е. самые первые сайты это те которые я больше всего использую, самые последние те которые я не очень люблю, но они тоже есть :)

Важно: Сохраните себе эту страницу, чтобы не потерять ссылки. либо скачайте себе этот PDF файл c полезными сайтами тут http://pennystock.ru/files/sites.pdf

Сайты для просмотра графиков и сканирования (скринеры):

http://finviz.com — Всем известный финвиз. Хороший графический скринер акций + просмотр графиков.

http://bigcharts.com - Просто просмотр графиков, но преимущество в простоте, и показывает историю за все время, например за 20 лет на недельном графике. Этим похвастаться не могут другие сайты, тот же финвиз показывает историю за 7 лет на дневке. Поэтому если необходима история за много лет, я пользуюсь этим сайтом + красивые графики, можно настроить под себя.

( Читать дальше )

Акции, которые не боятся кризисов: США

- 25 мая 2017, 16:58

- |

Ключевой мерой независимости цены акции от общеэкономического климата является коэффициент Beta (β). Он показывает, насколько цена акции коррелирует с ценами большинства акций на рынке или с общерыночными фондовыми индексами типа S&P 500 или Russell 3000.

Рисковые инвесторы, которые умеют предсказывать поведение рынка, предпочитают волатильные акции с большими β>1. Но для большинства не слишком профессиональных инвесторов удобнее активы с β~0, так как из них легко собрать так называемый бета-нейтральный портфель, способный давать стабильный постоянный прирост порядка 10% годовых, не реагируя на кризисы.

В этом обзоре мы расскажем об американских акциях с малыми β. Причём таких, которые не просто независимы от рынка, но и показывают стабильный многолетний рост котировок. Мы расскажем об акциях, которые сильнее всего подорожали за 10 лет при соблюдении следующих дополнительных условий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал