Избранное трейдера Михаил

Как заработать миллион, не выходя из дома? Какой рынок выбрать для торговли российский или американский? Статья 4

- 17 марта 2016, 23:33

- |

Введение

Привет! Если Вы прочитали предыдущие статьи из цикла «Как заработать миллион, не выходя из дома?», то Вам, начинающим трейдерам, должно стать ясно:

- Какую цель необходимо преследовать в трейдинге.

- Где ни при каком условии не нужно брать деньги на трейдинг.

- Где их действительно стоит взять.

И как следствие возникает вполне закономерный вопрос: какой же рынок выбрать для торговли? Российский или американский? Давайте вместе попробуем во всем разобраться.

Как это было со мной

Так сложилось, что я являюсь трейдером, торгующим российский рынок. Выбор мой был сделан абсолютно случайно. Не знаю, как могла сложиться моя трейдерская карьера и сложилась бы вообще, если бы я начал торговать американский рынок, но, однозначно, могу сказать – я ничуть не жалею о своем выборе. Зарабатывать грандиозные деньги можно и на российском, и на американском рынке, да вообще на каком угодно. Для этого необходимы лишь работающая торговая стратегия, волатильность на рынке и, конечно же, деньги. Желательно большие, ведь чем большим объемом мы входим в позицию, тем большее количество денег можем заработать. Но прежде чем дело дойдет до заработков, как я уже говорил, «трейдинг – это затраты и убытки».

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 31 )

О Сбербанке

- 07 марта 2016, 09:54

- |

Проснулся, настроение хорошее, так и хочется теперь гадость сделать какую-нибудь...

Наткнулся случайно на ролик сбербанка выложенный на смартлабе., появилось желание рассказать об этом банке все.

Работал я в Сбере в одном из крупных городов нашей бедной страны под названием Россия.

Когда я устраивался, насторожило вот что. У отдела кадров стояли сотрудники с отделения как я понял, обсуждали с гордостью премию, молодой человек говорил девушке что он заработал хорошую премию, что ему заплатили 7300р, а девушка 5700р… Ну ладно, устроился я в отделение, отправили на обучение, захожу я в аудиторию где это все должно было проходить, картина такая, сидит где то человек 20, из них 17 женщины снимавшиеся в сериале «доярка из хотцапедовки» и 3 парня… Языком русским не владеют, двух слов связать не могут,… хамство… им парят про то какие тут перспективы, какой банк крутой… они как стадо открыли рты… пипл хавает. Греф понял, что за копейки пойдут не все работать.., люди с образованием достойным обойдут сбер стороной, поэтому для сотрудников написаны скрипты, как что говорить, учат этому, это они применяют в реальной жизни, оперируя иногда умными словами и сами так кажутся умнее. Кстати из этой компашки всей 4 человека было реально толковых.

( Читать дальше )

МОЙ ОПЫТ: почему стоит заниматься биржевой торговлей?

- 03 марта 2016, 12:40

- |

Очень часто можно встретить посты, что трейдинг делает людей больными физически, неуравновешенными психически и т.д. Убытки разрушают жизнь, семьи. Это отдельные истории, они есть. Но что же положительного дает трейдинг большинству, кто рассматривает его как хобби? Я не буду рассматривать банальные ответы: мол, свободу от ненавистного начальника, торговлю с любого мирового курорта и прочий рекламный мусор.

Что реально положительного дает трейдинг:

1. Меняется ваше отношение к окружающему миру

Вы начинаете мыслить гораздо более масштабно, лучше понимать суть событий, которые влияют на геополитику, на мировую экономику, на экономику вашей страны, на курсовую стоимость финансовых инструментов. Появляется важный критерий истинности того, что распространяют СМИ – финансовый рынок продает ложь, и покупает обоснованные надежды.

Таким образом, вам удается держать себя в курсе важнейших новостей без идеологической шелухи, и более четко делить все происходящее на положительное и отрицательное, пользуясь первоисточниками, а не препарированной журналистами информацией.

( Читать дальше )

Документальный сериал "Люди, построившие Америку"

- 24 февраля 2016, 10:47

- |

Конец 19 века. Эпоха начала индустриализации.

Самое начало, зарождение всего того, без чего мы сейчас не представляем нашей жизни. Так сказать, «большой взрыв» индустрии.

Сеть железных дорог — империя Вандербильдта. Нефтепереработка — Рокфеллер. Сталелитейная промышленность — Карнеги. Электроэнергетика — Морган. Автомобилестроение — Форд. Отдельная серия о слиянии бизнеса и власти. Борьба кланов. Борьба идей.

Про мочилово друг друга на бирже тоже есть несколько эпизодов :)

8 серий по 40 минут. http://docfilms.info/history/236-lyudi-postroivshie-ameriku.html

(прошу прощения, если здесь про него уже заходила речь, но ведь всегда есть новички, которые не читали все сообщения предыдущих лет)

Как купить облигации и почему они надежнее и выгоднее депозита?

- 20 февраля 2016, 22:52

- |

Интересная статистика, основанная на результатах исследования рейтингового агентства Standard &Poor’s о финансовой грамотности граждан разных стран, показало, что по части финансовой грамотности (причем в самых простых вопросах) граждане России занимают одно место с гражданами Камеруна, Мадагаскара и Того, а уступают Зимбабве и Монголии.

Не очень приятная статистика, особенно учитывая текущую ситуацию в Российской экономике. Очень хочется эту статистику поправить и в первую очередь считаю важным рассказать о таком способе получения инвестиционного дохода как облигации. Именно вложения в облигации, на мой взгляд максимально недооценены и непопулярны в обществе, не смотря на то, что заслуживают огромного интереса.

Обычный ассоциации со словом облигации возникают примерно следующие: низкодоходные, сложные, рискованные.

Теперь предлагаю сравнить по ряду параметров облигации с банковским вкладом.

Но прежде чем начать, пару слов про облигации.

Облигация — это долговая эмиссионная ценная бумага, выпускаемая эмитентом (государством, компанием, муниципалитетом) и гарантирующая ее владельцу возвращение ее номимальной стоимости в оговоренные сроки, а также получение по ней дополнительного дохода. Дополнительный доход часто выплачивается посредством купона (регулярного платежа по облигации).

Если говорить более простым языком, покупая облигацию вы становитесь кредитором эмитента данной облигации и соответственно ваш доход: сумма кредита, которую вам вернут + процент.

Далее, чтобы сразу снять вопрос о том, что облигация — это рискованная бумага, мы будем говорить только об ОФЗ, то есть облигациях выпущенных государством. Это, к слову, наиболее надеждный инструмент инвестирования из всех теоретически возможных внутри РФ.

Как торгуются облигации - ОФЗ торгуются на фондовом рынке, то есть, чтобы их купить, вам нужно иметь брокерский счет. Сам процесс выглядит следующим образом. Каждый выпуск облигаций ОФЗ (а их может быть много) имеет свои условия: свой купон (% доходности), выраженный в рублях, свой период выплат (как правило купон выплачивается раз в полгода), свой номинал (как правило 1 облигация = 1000 рублей) и свою дату погашения (в эту дату вам вернется номинал облигации — 1000 рублей).

В идеальном варианте процесс покупки может выглядеть так: Вы положили на брокерский счет 10 000 рублей, что позволило вам купить 10 облигаций по 1000 рублей. Купон по облигации составляет 50 рублей, период выплаты 182 дня, дата погашения 31.12.2020 года. Это значит, что до конца 2020 года каждые 182 дня (пол-года) за одну облигацию вы будете получать по 50 рублей, а 31.12.2020 года за каждую облигацию вам вернется по 1000 рублей. Таким образом годовую доходность за год можно посчитать как 50*2/1000 = 0,1 или 10% годовых (выплата купона два раза за год). Пока не слишком доходно, но у облигации есть целый ряд интересных преимуществ.

( Читать дальше )

АЛГО Как я это вижу II – Начинаем работать с тиками

- 16 февраля 2016, 20:54

- |

Продолжаю серию статей. Начало тут http://smart-lab.ru/blog/310895.php

Итак, у нас имеется история в виде набора упорядоченных по времени тиков, но используем мы только данные цены. Перед началом проведем подготовку данных (как я называю «упаковку тиков»). Например, есть исторический отрезок со следующими данными (окончание сессии от 12.02.2016 по ESH16):

Как мы видим множество соседних тиков, имеют одинаковое значение цены, что создает «избыточность данных». Если мы оставим только те последовательные тики, цена которых отличается от предыдущего, то количество данных ощутимо сократиться:

Это я и называю упаковкой тиков. Но на самом деле такой способ упаковки удобен для дата-майнинга, для симуляции на истории удобен способ «меньшего сжатия», когда мы оставляем только те последовательные тики, цена которых отличается от предыдущих. Или тики, которые по времени отстоят от предыдущего более чем на 1 секунду. Это необходимо при симуляции выставления и исполнения ордеров. И также дает нам биржевое время, с точностью до секунды, для функционирования работа в режиме симуляции по истории. В этом случае картинка будет следующей:

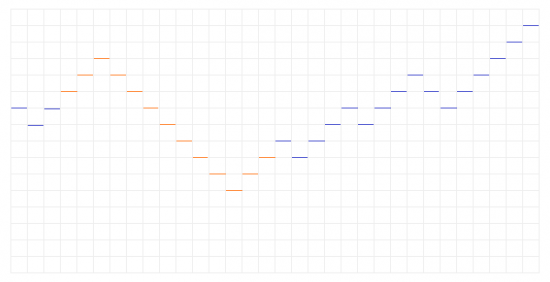

Итак, данные подготовлены и можно приступить к «описанию и поиску простейших паттернов» (этот блок служит для ввода в курс дела, а не отражает практический способ). Например, имеется некоторый паттерн, представленный на следующем рисунке:

Паттерн выделен оранжевым цветом. Какая особенность алгоритма необходима для его выявления? Это то, что он должен искать паттерн при поступлении каждой порции данных. Паттерн может начаться с любого тика, и закончится на любом. Т.е. поиск в данном случае будет представлять «трафарет»:

Подставляемый для каждого тика в последовательности, и при совпадении с которым паттерн считается «опознанным» (Т.е. трафарет как-бы скользящий).

Представленный пример достаточно сильно утрирован, в реальности трафарет не столь «жёсткий» и возможно бы включал в себя и следующие представления:

P.P.S

Формирование следующих статей цикла будет производиться по мере наличия времени и желания ;)

Всем успехов в торговле!

Памятка последовательности событий, или когда снимут санкции

- 14 февраля 2016, 22:02

- |

Обратил внимание, что многие на смарт-лабе не совсем понимают, за что введены санкции, поэтому вспоминаем последовательность событий:

28—29 ноября 2013 года в Вильнюсе прошёл саммит «Восточного партнёрства», на котором так и не было подписано соглашение об ассоциации Украины с Евросоюзом

30 ноября — разгон Евромайдана в Киеве, Беркут жестоко побил студентов

1 декабря – начала массового протеста — Майдана в Киеве.

Расправа над студентами, видеозаписи которой были показаны телевизионными каналами и распространялись в интернете, вызвала массовое возмущение, в Киеве прошла огромная демонстрация — «народное вече». На Майдан вышло около 500 тыс. человек

7 декабря – строительство первых «легких» баррикад и палаточного городка

Ну дальше все думаю по телеку видели

18 — 19 февраля во Львове и Львовской области активистами Евромайдана было захвачено более 1170 единиц огнестрельного оружия

( Читать дальше )

20 лет спустя...ч.4

- 07 февраля 2016, 22:36

- |

Частичные потери в 2006 году заставили меня искать новые подходы, более сбалансированные по риску. Искал я их полгода. За это время счет болтался около нуля. На своем счету я полностью прекратил операции. Своего софта у меня не было тогда, пользовался открытьевским для внутреннего использования. Т.е. софт работал только внутри корпоративной сетки. Софт был не торговым, только анализ, сделки руками в квике.

К середине лета я нащупал новый подход, который потом успешно применял много лет, да и сейчас эта идея одна из главных у меня в торговле. Все, кто интересовался его знают — покупаем дешевые коллы и продаем дорогие путы, и ловко управляемся с дельтой. Считать дельту по маркетной улыбке в этом случае — большая ошибка. Деньги как раз лежат в нахождении нового расчета дельты.

Вобщем нащупал я этот подход и показал процентов пять за месяц. Тем не менее, к тому времени сменилось руководство в УК, деньги под неким предлогом у меня забрали и остался я управляющий без денег в управлении (причину вам не буду озвучивать, это внутрикорпоративная информация). Не торопитесь сопереживать. Это был элемент везения. Да я везучий сукин сын — в критических ситуация мне просто везло :-) Догадались почему это было хорошо? Да я просто снова начал торговать на своих деньгах!

И еще — как-то раз иду с одной коллегой на обед. Она на опционом деске в БД работала. Их отдел торговал опционами на каких-то плавающих лимитах (наши с вами остатки видимо?). Торговала она недавно, поэтому я участливо поинтересовался — как, мол, дела? (мне реально было интересно, тем более что первую лекцию про опционы прочел ей я, когда она еще сейлзом работала). Она ответила- ну нормально, все хорошо, зарабатываим потихоньку (под руководством старшего трейдера конечно). И много ли зарабатываете?- спрашиваю. Она:- ну мы всякие кривые заявки снимаем (т.е. синтетику и прочая), и за полгода миллионов 7 заработали. Ок, здорово говорю, а какой у вас лимит? Она: ну по разному два-три миллиона обычно(!!!). Т.е. с двух-трех миллионов они за полгода заработали 7. Нифига себе кривые заявочки! С тех пор я стал уделять этим кривым заявкам очень много внимания. В день до 600 сделок руками делал. Причем еще не было хорошего софта под расчет дельты, поэтому делал несколько сделок, потом в уме прикидывал примерно какая дельта нарисовалась, выправлял дельту. Брал паузу, пересчитывал всю позу, и как правило оказывалось, что изменения дельты я чувствовал с точностью не хуже чем 10%. Уставал конечно, но счет опять начал расти с бешенной скоростью. К марту 2008 я его снова удесятерил. И… наконец-то окончательно уволился.

У кого хорошая память с умножением тоже проблем нет уже прикинули сколько у меня стало денег. Я вспомнил своего работадателя, удесятерившегося за полгода и слившегося потом в минус. Вспомнил свой опыт потерь и понял — пора сделать фиксинг. К тому же, начиная с осени 2007 года я начал ждать кризис. Да, да, тот самый «неожиданный», как писали журналисты, кризис я ждал с осени 2007. Я понимал — что закрутить может так — что вообще непонятно что и как будет. Поэтому я решил прикупить недвигу. Я понимал, что в кризис она тоже скорее всего просядет, но мне важнее было сделать часть капитала недоступным своим эмоциям. Недвигу ведь быстро не продашь, и не бросишь в топку биржи за день-два :-) Вобщем прикупил квартирку в новостройке, домик в испании и… решил отдохнуть полгодика от суеты. тем более что после увольнения мне стал недоступен открытьевский софт, а своего у меня не было.

Проблему с софтом я не решил, но к осени 2008 года все-таки решил торговать. В качестве исключения, за заслуги перед брокером (т.е. хорошие комиссии) мне прокинули через впн открытьевский софт, так что я продолжил торговать в прежнем режиме. Это были те времена, когда Гном (точнее его литературное альтерэго) начал валить свой банк. Я в отличие от Гонома почти всегда был покупатель, так что по сути мы стали контрагентами :-) Но ситуация оказалась сложнее чем можно было предположить.

Связано это было с тем, что немаржируемые опционы номинированные в долларах (т.е. Опционы на Индекс РТС) по сути представляли из себя два инструмента в одном. Опционы как таковые, со стоимостью в пунктах и чисто валютная позиция, которая конечно же подчинялась другой (более простой) математике, которая была незаметна при более-менее стабильном долларе (т.е. когда доллар менялся на пару копеек в день) и вдруг вылезла при движениях на полрубля в день. Из-за неправильного расчета часть трейдеров попала на эти валютные ножницы и набрала огромные позы, которые вместо прибыли генерировали убыток. (вспоминаем как недавно парень попал на валютных свопах — очень похожая ситуация).

Софт открытия не обрабатывал эту ситуацию, впрочем биржевое ГО тоже. Софт рисовал мне прибыль, в то время как биржа каждый день мне списывала по миллиону рублей, при том, что ГО якобы было в норме. В отличие от начинающих игроков инстинкт мне все-таки подсказал, что пора остановиться, хотя ситуацию можно было усугубить еще раз в десять. а ситуация была такова:- при счете 4 млн.р. я имел позицию примерно на 2 млн. долларов. Ерунда скажите вы- на форексе и покруче бывает? да-да, только на форексе вы можете закрыть позицию одним нажатием кнопки, а тут поза из взаимосвязанных опционов и избавиться от нее невозможно так как нет ликвидности. Т.е. я просто сижу против доллара по курсу примерно 28 рублей за доллар и мой теханализ говорит, что доллар легко может сходить на 36 (в январе 2009 он сходил-таки на 36).

Звоню в открытие. Предлагаю им забрать у меня позу в ноль. (текущая оценка к тому времени была 2 млн. р). Они отказываются — ссылаются на регламент. Но сложность ситуации такова, что по регламенту и из-за кривизны всей ситуации маржинколл наступит когда у меня на счету уже будет реальный убыток миллионов под 20. Сейчас давно все изменилось, так что уважаемые читатели можете расслабить ваши напряжденные части тела. Сейчас можете торговать без опаски, опционы на индекс РТС с 2009 маржируемые и этот эффект практически полностью нивелирован. (И кстати, биржа хотела ввести маржируемые опционы как раз осенью 2008, и история потекла бы совсем по другому руслу). В общем предложили мне самому решать проблему. Я глянул на рынок. Там нашелся еще один «гений» котрый забрал у меня половину позы по моим ценам. А вторую половину я захеджировал накупленными на все деньги стреддлами на доллар на 28.5 страйке. т.е. теперь при любом сценарии я бы был не ниже нуля. а если бы еще доллар полетел бы я даже и заработал бы (немного). После декабрьской экспирации у меня остался счет на 1.5 млн рублей (из 4 начальных), так что в целом 2008 остался суперприбыльным, но зато я окончательно поседел, правда моя прическа удачно скрывала это обстоятельство.

продолжение следует...

Красава

- 07 февраля 2016, 22:01

- |

я когда вижу эту морду, так и хочется сказать — молодец!.

Сейчас поймете почему -Википедия ru.wikipedia.org/wiki/%D0%90%D1%80%D1%81%D0%B0%D0%B3%D0%B5%D1%80%D0%B0 и график УК Арсагера

( Читать дальше )

Лучшие комментарии прошедшей недели 01.02-07.02.2016

- 07 февраля 2016, 20:20

- |

Предлагаем вашему вниманию подборку лучших комментариев прошедшей недели по субъективному мнению okolorynok.ru

Понедельник 01.02.2016

— Так Драги первый эллиотчик в европе. Ты не знал что ли? У нас Демура.

— А во время «роад-шоу» Ленки для китайских инвесторов будет отдельная презентация на тему «Как стырить 13 ярдов в Таврическом, чтобы тебе ничего за это не было»?

Вторник 02.02.2016

— что вы думаете по поводу внедрения ВТБ КДС (коэффициента достаточности средств)?

— это короч тебя можно будет маржинколить не только на клиринге, а влюбой момент когда им покажется что ты рисковый парень

— я предлагаю разумное чередование грудей и ягодиц. Чем мы не масоны: лонг — груди, ягодицы шорт.

— фундаментально не ясно, но по технике намекает на неложный прокол

— Походу апрамыч-то в дурке лежал после маржина в сургуте

— Против логики кукл конечно ходит, но не за свой же счёт ему это делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал