Избранное трейдера NZT2020

Будем ли еще падать?

- 22 марта 2020, 16:41

- |

Есть ли еще куда падать с точки зрения цикла рыночных эмоций?

Думаю, да.

Сейчас мы находимся где-то на стадиях «Denial» (отрицание) и «Fear» (страх). В пользу продолжения падения говорит также то, что многие ломанулись пополнять покупать подешевевшие акции, и то, что многие переносят лонги через выходные.

______________________

telegram: renat_vv

- комментировать

- ★11

- Комментарии ( 26 )

Общий финансовый анализ на Python (Часть 2)

- 22 марта 2020, 13:48

- |

Скользящее окно(Moving Windows)

В заголовке я привел дословный перевод. Если кто меня поправит, и другой термин применяется — то спасибо.

Смысл скользящего окна– с каждым новым значением функция пересчитывается за заданный период времени. Этих функций большое количество. Для примера: rolling.mean(), rolling.std(), которые чаще всего и используют при анализе движения акций. rolling.mean() — это обычная скользящая средняя, которая сглаживает краткосрочные колебания и позволяет визуализировать общую тенденцию.

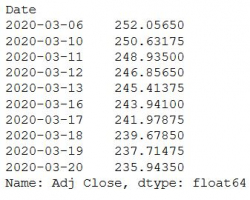

# Выделяю скорректированную цену закрытия adj_close_px = sber['Adj Close'] # Вычисляю скользящую среднию moving_avg = adj_close_px.rolling(window=40).mean() # Вывожу результат print(moving_avg[-10:])

Дальше построим график, чтоб лучше понять то, что получается в результате работы данной функции:

# Вычисление короткой скользящей средней sber['40'] = adj_close_px.rolling(window=40).mean() # Вычисление длинной скользящей средней sber['252'] = adj_close_px.rolling(window=252).mean() # Построение полученных значений sber[['Adj Close', '40', '252']].plot(figsize=(20,20)) plt.show()

( Читать дальше )

Не будьте дебилами! Торгуйте опционы.

- 22 марта 2020, 13:24

- |

Уйти перед выходными в разгар коронавируса в лонгах и все выходные трястись сидеть дома, смотреть как торгуется Израиль и Саудовская Аравия.

Разве для этого вам дана жизнь? Чтобы играть в казино? Сходи лучше займись полезным чем-нибудь для себя, для своего тела, для своей семьи.

Про позицию свою можешь не переживать — рынок откроется обвалом по Ri тысяч на 10-15 пунктов. Тебя ждет маржин-колл и еще один слитый депозит.

Просто отпусти эту ситуацию и живи дальше. Рынок — это не твое. Ты обыкновенное рыночное мясо. Ты играешь на авось, у тебя нет никакой стратегии.

А как «играют» умные люди? Они умеют выжидать.

Вот я далеко себя умным не считаю, так, чуть ниже среднего по IQ, но у меня ума хватает сидеть и не дергаться сейчас. Я хочу купить бумажки по ниже, но сейчас я знаю, что рынок пойдет дальше вниз, поэтому не нужно никуда торопиться. Моя цель — сохранить текущий депозит.

( Читать дальше )

Где брать качественную информацию по рынку

- 22 марта 2020, 12:47

- |

Откуда я черпаю информацию?

Есть несколько источников: интернет-сайты, телеграмм-каналы, приложения, радио, Твиттер, Instagram, Research банков, TV. Все источники должны работать на вас 24 часа в сутки.

Сайты:

- ft.com

- wsj.com

- zerohedge.com

- forexlive.com — если хотите хедлайны по форексу, да по рынку в целом, вам сюда. Этот сайт у меня включён всегда.

- finance.yahoo.com – тут можно быстро получить картину, как открывается рынок США

- www.investing.com – тут смотрю данные CFTC.

- www.bloomberg.com

- marketwatch.com

- economist.com

- smart-lab.ru

- rbc.ru

Надо понимать: российские ресурсы очень слабые. Их недостаточно. Новости в них рассчитаны на широкую массу, они запаздывают. Поэтому нужно учить английский. Это

( Читать дальше )

Точка безубыточности при торговле со стопом

- 21 марта 2020, 14:47

- |

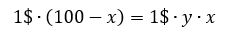

Точка безубыточности для трейдинга — это равенство потерь и прибыли. Соответствующая формула для этого:

Где 1$ — это условный риск в одной сделке

x — процент прибыльных сделок

y — соотношение риска и прибыли

( Читать дальше )

Что посмотреть на карантине. Лучшие фильмы

- 21 марта 2020, 12:48

- |

Внизу страницы 50 фильмов чисто для трейдеров

30 лучших фильмов за 10 лет

2010:

«Социальная сеть»

Иллюзионист

Клык

2011:

«Развод Надера и Симин»

Меланхолия

Древо жизни

2012:

«Линкольн»

Охота

Любовь

2013

«Жизнь Адель»

Гравитация

Великая красота

2014

«Джон Уик»

Левиафан

Бабадук

2015

«Мандарин»

Паулина

«Звездные войны: Пробуждение Силы»

2016

«Ночная игра»

Тони Эрдманн

Ла-ла лэнд

Лунный свет

2017

«Бегущий по лезвию 2049»

«Зови меня своим именем»

Прочь

Три Биллборда на границе эббинга миссури

Призрачная нить

Секретное досье

Форма воды

Черная пантера

«Леди Бёрд»

2018

«Пылающий»

«Магазинные воришки»

«Служанка»

«Стокер»

«Паразиты»

«Истина»

«Прощание»

«Восьмой класс»

Между рядами

2019:

«Прекрасный день по соседству»

Тайная жизнь

( Читать дальше )

Несколько стратегий торговли фьючерсом на натуральный газ NG на ММВБ.

- 14 марта 2020, 23:48

- |

Почитал статьи по конкурсу «натуральный газ» и другие обзоры. Заметил, что многие жалуются на маленькую ликвидность в контракте, мол, это нельзя торговать.

Можно. Во всем есть свои плюсы и даже есть плюсы в небольшой ликвидности.

Стратегия №1. «Ловля шпилек»

Применительно только на ММВБ.

Из-за маленькой ликвидности на фьючерсных контрактах часто возникают неэффективности, так называемые «шпильки». Обычно они возникают во время открытия торгов или на выходе новостей.

Стратегия проста.

1) Выставляем заявки на покупку и продажу перед закрытием торговой сессии на вечерке. Ставим заявки сеткой. По графикам можете сами примерно определить на каком расстоянии ставить.

Ловим шпильку на следующее утро с открытия.

Важный момент.

Перед открытием обязательно смотрим котировки NG в Америке, уже будет видно, как он должен открыться, это ориентир, относительно этого ненужные (близкие) заявки убираем.

( Читать дальше )

Пир алго во время чумы

- 12 марта 2020, 16:09

- |

Как часто бывает: чем хуже вокруг, тем лучше для трейдинга. У многих алгошников сейчас также, как у меня, если не лучше. Важно было не забить на торговлю, например, в начале этого года, когда многие системы у многих людей чувствовали себя не ахти.

У меня – могло быть сильно получше, если бы не… можно это назвать трусость, можно риск-менеджмент. На повышенной волатильности сайз режется, в некоторые моменты – в 2-3 раза. На выходные вся поза не переносится и т.д. Тогда черный лебедь точно не спалит депозит, но в лучшие дни ты не добираешь прибыль, и сильно. Будь на моем месте отважный парень, прибыль от трейдинга последних дней, вероятно, можно было бы умножить на два.

А так она примерно равна убыли портфелей акций, где ничего не происходило и не будет. Но пассивные портфели, кстати, весят больше спекулятивных. Это, увы, следствие моей лени и осторожности. А будь я чистый спекулянт… Но повторюсь, я ленивый и осторожный.

График с Финама, моя стратегия по доллару.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал