Избранное трейдера Николай Во

⭐️ Замещающие облигации — возможность инвестировать в иностранную валюту

- 12 сентября 2024, 17:35

- |

Взамен ранее размещенных еврооблигаций российские компании выпустили свои ценные бумаги. Их номинал и купоны выражены в иностранной валюте, а выплаты производятся в рублях.

Почему на них стоит обратить внимание:

∙ Более 70 выпусков облигаций от 25 крупнейших российских эмитентов доступны для торгов в дневную и вечернюю сессию, ликвидность обеспечена маркетмейкерами.

∙ Возможно инвестировать в облигации, номинированные в долларах США, евро, фунтах стерлингов и швейцарских франках.

Торги доступны с 09:50 до 23:50 МСК.

Весь список инструментов можно посмотреть по ссылке.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

🇷🇺 $RUB — Уже завтра решится дальнейшая судьба рынка, чего же ожидать от этого дня?

- 12 сентября 2024, 17:34

- |

Не для кого не секрет, что в эту пятницу пройдет заседание ЦБ, на котором будет принято долгожданное решение по поводу ключевой ставки.

🔑 Лично я больше верю именно в сохранение 18%, ведь инфляция хоть и потихоньку, но начинает замедляться.

Не менее важны будут и комментарии ЦБ, исходя из которых будут видны его дальнейшие намерения.

💬 Так если мой прогноз сбудется, то скорее всего пока регулятор пообещает последить за ситуацией, но в случае чего сможет и поднять ставку.

Также важно понимать, что как бы то ни было возможны и другие варианты, например никто не исключает 19 или даже 20%, хоть в эти варианты я верю меньше.

❗️ Что касается нашего рынка, то в случае, если ЦБ оставит ставку без изменений, думаю, что 2750 пунктов по индексу мы достигнем довольно быстро. При остальных же решениях важна будет именно риторика, если ставку повысят, отметив, что это было последнее повышение, то падения может и не быть!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

( Читать дальше )

Мысли после прочтения Рената Валеева "Искусство трейдинга"

- 08 сентября 2024, 16:00

- |

Какие мысли для себя выписала:

— нет лучшего подхода к торговле для трейдера, торгующего руками, чем торговля по тренду

— относитесь подозрительно к тому, что лежит на поверхности

— в простом виде управление рисками в трейдинге можно представить как:

- установка целевых параметров риска

- измерение текущей подверженности рискам в сравнении с целевыми параметрами

- внесение корректировок для приведения рисков к целевым параметрам

— вместо журнала сделок (или в дополнение к нему) необходимо ввести журнал циклов

— эмоциональное состояние напрямую влияет на склонность к риску

( Читать дальше )

Замещающие бумаги — дело тонкое, но доходное

- 06 сентября 2024, 17:11

- |

В последние месяцы рынок замещающих облигаций обвалился: цены упали в пределах 20% с начала июня, а доходности выросли на 3–8%. Первая из трех причин: курс рубля стал волатильным. Вторая причина заключается в отклонении российского кросс-курса доллара к юаню от мирового. А третья причина: замещение Минфина — уйдет в течение года. Считаем, что на этом можно заработать до 27% за 12 месяцев.

Главное

• Нестабильность рубля вызывает волатильность цен в стакане и рост доходностей. Цена в стакане учитывает курс на сегодня, а расчеты проходят по вчерашнему курсу. Увеличение доходности в стакане снижает ликвидность бумаг — нужна премия за ликвидность.

• В РФ юань был дешевле на 5–9% из-за расхождения кросс-курса USD/CNY в РФ и мире. Сейчас эта аномалия ушла — позитив для замещающих облигаций.

• Первая волна замещения Минфина уже в цене. Потенциальный навес небольшой — $4–7 млрд, это 7–13% валютного рынка.

• Перекладываемся из юаневых облигаций в бумаги в долларах и евро. Покупаем наиболее просевшие Газпром, ГТЛК, ЛУКОЙЛ, ТМК с доходом до 27% за год. Продаем наименее упавшие облигации в юанях: ГТЛК, Газпром нефть и ЮГК. В случае повтора аномалии с кросс-курсом перекладываемся обратно в CNY бонды.

( Читать дальше )

Невероятная история Эда Торпа: как один математик смог обыграть сначала казино, а потом и весь Уолл-стрит

- 04 сентября 2024, 08:03

- |

На этой фотке Эдвард Торп как будто бы готовится сниматься в ремейке фильма под названием «Оптимизм и жизнерадостность в Лас-Вегасе»

Эта статья родилась из серии заметок, которые я публиковал у себя на канале в течение всего июля. Почему я вообще взялся за эту тему? Дело в том, что в среде пассивных инвесторов принято сравнивать активное инвестирование с игрой в казино. Дескать, все предаются этому бесполезному занятию в надежде обогатиться – в то время как на деле в выигрыше остается исключительно казино.

Эта метафора в целом является относительно неплохой. В том числе и тем, что в жизни казино вполне можно обыграть (хоть это и не значит, что надеяться на это конкретно в вашем случае будет хорошей идеей). Так что сегодня мы как раз поговорим о тех случаях, когда казино успешно получилось оставить в дураках – и, нет, отнюдь не благодаря счастливой случайности.

( Читать дальше )

Дна нет или фомо по шорту

- 02 сентября 2024, 17:14

- |

Уоррен Эдвард Баффетт: «Будьте жадными, когда другие испуганы, и испуганными, когда другие проявляют жадность.»

Подвёл итоги августа, они печальные. Правда, моя перетряска портфеля в конце июля помогла, но не сильно. Теперь я теряю и в Системе, и в других хороших бумагах. Хорошо, что без плеч.

Август -8,5% портфеля против -9,9% рынка

( Читать дальше )

Портфель ростовщика - для тех кто хочет спать спокойно

- 23 августа 2024, 22:03

- |

Посмотрим на индекс полной доходности, пересчитанный в твердой валюте:

Скорее всего, каждый увидит на этом графике то, что он хочет увидеть,

но на мой взгляд существующий исторический рост индекса (и не просто индекса, а целого индекса полной доходности)

не стоит принятия на себя рисков вложений в акции и соотвествующей нервотрепки.

Предлагаю консервативную долгосрочную стратегию сохранения средств —

«портфель ростовщика», состоящий из трех частей:

— ОФЗ-ИН на ИИС;

— Квазивалютные облигации на обычный брокерский счет;

— Рубли в банках на вкладах/накопительных счетах.

Получается устойчивая конструкция:

— защита от инфляции (ОФЗ-ИН);

— защита от девальвации (квази$);

— защита от приостановки торгов на бирже (вклады и счета в банках).

При этом:

— создается прогнозируемый денежный поток;

— изменение тела облигаций можно игнорировать, так как даже при очень сильной просадке они все равно погасятся по номиналу;

( Читать дальше )

Масштаб потерь России на рынке трубопроводного газа.

- 28 июня 2024, 11:12

- |

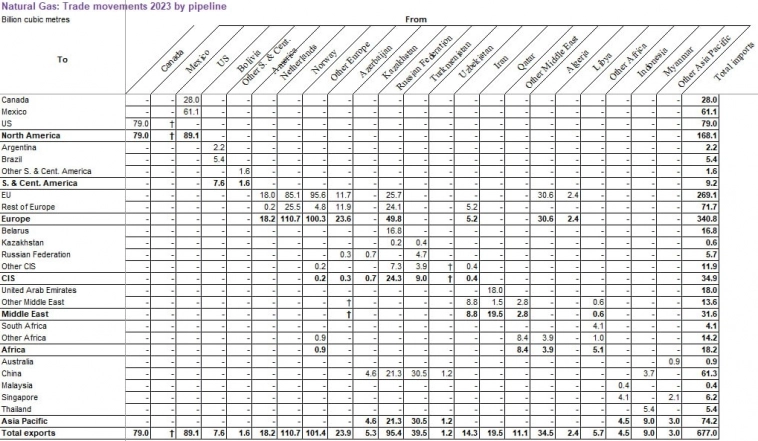

В 2021 году Россия на экспорт поставляла 202 млрд куб.м трубопроводного газа, имея долю рынка в 28.6% от общемировых поставок (704.4 млрд куб.м) трубопроводного газа.

В 2022 экспорт российского газа сократился до 125 млрд куб.м (доля рынка – 17.4%), а в 2023 – 95 млрд куб.м (доля рынка – 14.1%).

Небольшая ремарка по доле рынка, чистые объемы существенно меньше, т.к. экспорт Канады и США это, по сути, прогонка между собой в рамках функционирования нефтеперерабатывающей инфраструктуры, а почти 100 млрд поставок в Европе – это практически полностью «сквозной» реэкспорт между европейскими странами.

По физическим поставкам Россия потеряла почти 110 млрд куб.м во все страны и вот здесь нужны подробности.

В свои лучшие годы в 2007-2008 Россия в страны Европы (ЕС, Восточная Европа + Турция) поставляла 210-226 млрд куб.м. В 2011-2014 средний объем поставок был 184 млрд куб.м, посткрымские санкции и энергетический переход Европы никак не повлияли на экспорт российского газа, т.к. средний объем поставок в 2014-2021 был 178 млрд куб.м с пиком в 2017-2019 до 193 млрд и 168 млрд куб.м в 2021. Здесь учитывается Турция и Восточная Европа.

( Читать дальше )

"Цель она есть". Сколько можно? (USD/JPY).

- 28 июня 2024, 10:53

- |

— Ох! Опять бить будут...

Всем привет и трям! С Пятницей!

Вот и дождались последнего рабочего дня этого прекрасного первого летнего месяца 2024 года. Закрываем месяц и наслаждаемся супер погодой!

Ну и кроме пятницы можно отметить День карусельной лошадки и 208-летнее открытия первой биржи в Санкт-Петербурге (открыта была 28 июня 1816 г)

Но это уже вечером. А пока, берем себя в руки, и работаем! Или делаем хотя бы вид...))

По новостям сегодня ничего интересного, но на открытие торгов могут пыхнуть ±.

По рынкам на утро:

GOLD — диапазон, в котором таки жду выход в шорт. Но пока пилим внутри. Сегодня вполне могут дать заработать и быкам и медведям. Как вариант: заход к 2350,0 и оттуда вниз. Или с текущих вниз опять к лоям (2290,0)

BRENT — как закроют месяц? Пока всё идет на северА.

S&P 500 — по Н1-Н4 диапазон 5520,0-5450,0. С перспективой на продолжение роста.

USD/JPY.

( Читать дальше )

Инфляция ускорилась, самый сильный недельный рост цен в 2024 году.

- 28 июня 2024, 00:04

- |

❗️ИНФЛЯЦИЯ: САМЫЙ СИЛЬНЫЙ РОСТ ЦЕН ЗА НЕДЕЛЮ В 2024г

По данным Росстата (https://rosstat.gov.ru/storage/mediabank/99_26-06-2024.html) с 18 по 24 июня ИПЦ вырос на 0.22% vs 0.17% и 0.12% в предыдущие 2 недели, с начала июня – 0.58%, с начала года – 3.82%, за 12 мес – 8.5%.

Без огурца, томата и самолёта: 0.20% vs 0.16% и 0.16%, с начала года – 3.98%.

• Самый сильный недельный рост цен на бензин с осени 2023г, когда был кризис на топливном рынке (если закрывают (https://t.me/russianmacro/19288) статистику, жди беды)

• Самолет становится недоступным для россиян (рост цен в 2.3 раза за 2 года)

• Продолжается катастрофа с картошкой: её вклад в рост ИПЦ с начала года – 0.24 пп

• Усиливается дефицит яблок: вклад в рост ИПЦ с начала года – 0.20 пп

• Продолжается бурный рост цен на хлеб

• Продолжается мощный рост цен в стройматериалах

• Устойчиво-высокий рост цен в услугах

Похоже, в июне 2-й мес подряд будет больше 10% saar. Не удивимся, если к заседанию ЦБ 26.07 июльская инфляция будет вырисовываться 15-20% saar.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал