SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Денис Никитин

Практикум управления эмоциями в трейдинге

- 23 мая 2013, 17:14

- |

Опытным трейдерам читать не рекомендуется. Тем, кто старше 30, тоже :-)

Мало знать, ЧТО надо делать. Надо понимать, КАК это можно сделать. Надо УМЕТЬ это делать. Но, как правило, мы не умеем управлять своими эмоциями. Мозг это как-то делает сам.

( Читать дальше )

Мало знать, ЧТО надо делать. Надо понимать, КАК это можно сделать. Надо УМЕТЬ это делать. Но, как правило, мы не умеем управлять своими эмоциями. Мозг это как-то делает сам.

( Читать дальше )

- комментировать

- ★204

- Комментарии ( 43 )

Опять про хеджирование опционов...

- 15 апреля 2013, 19:51

- |

Никак не могу эту тему уложить у себя в сознании

Вот смотрите ситуация: я продал опцион, не важно какой кол или пут, рынок идет против меня, я вынужден хеджироваться. Что это значит? Я покупаю либо опцион против своей проданной позиции, либо продаю/покупаю фьюч тоже против проданной своей позиции. И что получается в сухом остатке? что чем сильнее идет рынок против меня тем сильнее я хеджируюсь тем самым присоединяюсь к движению против своей проданной позиции по опционам, т.е. усиливаю движение рынка против своей позиции. И опять чем сильнее движение против моей проданной позиции тем больше мне надо хеджироваться делая движение по БА еще сильнее. На лицо присутствие положительной обратной связи — два процесса взаимоусиливают друг друга.

И ладно когда у тебя 100 или 200 проданных опционов, а если их 10 тыс (ГО всего 70 млн руб) — а в этом случае надо продавать/покупать по 1000 фьючей каждые 1000 п. чтобы захеджировать позицию. У меня разрыв сознания — кто-то же останавливает движение при том что существует при этом множество положительных обратных связей…

Вот смотрите ситуация: я продал опцион, не важно какой кол или пут, рынок идет против меня, я вынужден хеджироваться. Что это значит? Я покупаю либо опцион против своей проданной позиции, либо продаю/покупаю фьюч тоже против проданной своей позиции. И что получается в сухом остатке? что чем сильнее идет рынок против меня тем сильнее я хеджируюсь тем самым присоединяюсь к движению против своей проданной позиции по опционам, т.е. усиливаю движение рынка против своей позиции. И опять чем сильнее движение против моей проданной позиции тем больше мне надо хеджироваться делая движение по БА еще сильнее. На лицо присутствие положительной обратной связи — два процесса взаимоусиливают друг друга.

И ладно когда у тебя 100 или 200 проданных опционов, а если их 10 тыс (ГО всего 70 млн руб) — а в этом случае надо продавать/покупать по 1000 фьючей каждые 1000 п. чтобы захеджировать позицию. У меня разрыв сознания — кто-то же останавливает движение при том что существует при этом множество положительных обратных связей…

Что Вы делаете с проданными опционами, если рынок против Вас?

- 15 апреля 2013, 01:03

- |

Доброго времени суток!

Выдалась минутка, решил спросить опционщиков смартлаба — как Вы поступаете при проданном стренгле ( или стреддле или чем то подобном), если цена подходит к одному из краев?

Поясню сразу цель: позу держу до экспирации, до этого идет управление позицией по ситуации.

Для себя вижу три варианта ответа на свой вопрос:

А как поступаете с проданными опционами Вы, если цена против?

С уважением, Антон.

Всех благ!

Выдалась минутка, решил спросить опционщиков смартлаба — как Вы поступаете при проданном стренгле ( или стреддле или чем то подобном), если цена подходит к одному из краев?

Поясню сразу цель: позу держу до экспирации, до этого идет управление позицией по ситуации.

Для себя вижу три варианта ответа на свой вопрос:

- Если цена растет, тогда продаю подорожавшие колы, чуть с большим страйком. Если цена падает, тогда продаю подоражавшие путы с чуть меньшим страйком.

- Что бы уменьшить ГО аналогично пункту 1, если цена растет делаю медвежий спред, если падает бычий спред.

- Фиксирую убыток – покупаю назад, проданные опционы. Пока так не доводилось делать.

А как поступаете с проданными опционами Вы, если цена против?

С уважением, Антон.

Всех благ!

Тестирование опционных стратегий в Excel. Часть 3.

- 13 апреля 2013, 18:17

- |

Всем привет!

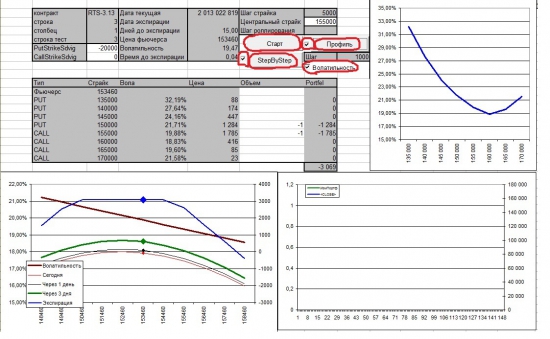

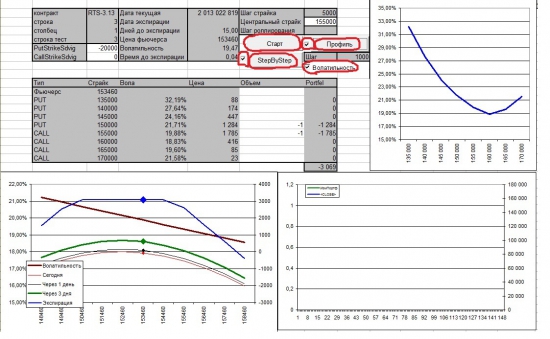

Судя по количеству просмотров и скачиванию тема анализа опционных позиций и тестирования на истории вполне актуальная. Немного доделал тот первый пример и вот что получилось.

Сначала про графики. Справа вверху улыбка волатильности. Слева внизу профиль текущей позиции. (коричневая линия наклон волатильности, показывает как может изменится волатильность при изменении цены). Остальное я думаю и так понятно.

Функционал. Кроме быстрого прогона позиции (Старт) и просмотра эквити (процедуру обработки ускорил) и прогона «шаг за шагом» (StepByStep) добавил профиль и учет изменения волатильности.

Как пользоваться. (см. предыдущий блог). Чтобы просто посмотреть результат жмем старт. Чтобы смотреть шаг за шагом, ставим галочку слева от StepByStep. Чтобы посмотреть профиль позиции жмем Профиль. Если жмете StepByStep и не хотите каждый раз жать Профиль, то поставьте галочку слева от кнопки Профиль. Если хотите смотреть обычный (стандартный) профиль, то уберите галочку Волатильность. Если Галочка стоит (Волатильность), то профиль рисуется с учетом изменения (возможного изменения) волатильности. (коричневая линия на графике).

( Читать дальше )

Судя по количеству просмотров и скачиванию тема анализа опционных позиций и тестирования на истории вполне актуальная. Немного доделал тот первый пример и вот что получилось.

Сначала про графики. Справа вверху улыбка волатильности. Слева внизу профиль текущей позиции. (коричневая линия наклон волатильности, показывает как может изменится волатильность при изменении цены). Остальное я думаю и так понятно.

Функционал. Кроме быстрого прогона позиции (Старт) и просмотра эквити (процедуру обработки ускорил) и прогона «шаг за шагом» (StepByStep) добавил профиль и учет изменения волатильности.

Как пользоваться. (см. предыдущий блог). Чтобы просто посмотреть результат жмем старт. Чтобы смотреть шаг за шагом, ставим галочку слева от StepByStep. Чтобы посмотреть профиль позиции жмем Профиль. Если жмете StepByStep и не хотите каждый раз жать Профиль, то поставьте галочку слева от кнопки Профиль. Если хотите смотреть обычный (стандартный) профиль, то уберите галочку Волатильность. Если Галочка стоит (Волатильность), то профиль рисуется с учетом изменения (возможного изменения) волатильности. (коричневая линия на графике).

( Читать дальше )

Почему опционы не акции и как на них можно построить бизнес?

- 04 апреля 2013, 18:13

- |

вместо эпиграфа

Во всем виноваты производные на ваниль (c)

(Первый канал, программа Новости)

Только что имел призанимательный разговор с одним товарищем. Говорили про опционы, про опционы вообще. Начали с частностей про тонкости хеджа и понимания того что мы одинаково понимаем относительность понятий «нейтральности» и «справедливой цены». Перечислили и поговорили про технику некоторых арбитражных базовых конструкций. Тут множество изысков и нюансов, на которых всегда начинают очень сильно заморачиваться начинающие опционные трейдеры, считая что какие то секреты торговли скрыты там. Однако для ведения разговора, действительно на мой субъективный взгляд интересного, достаточно лишь уточнить одинаково ли ты с собеседником смотришь на эти неинтересные в принципе базовые понятия и поделиться собственно философией и мыслями по поводу рынка.

( Читать дальше )

Во всем виноваты производные на ваниль (c)

(Первый канал, программа Новости)

Только что имел призанимательный разговор с одним товарищем. Говорили про опционы, про опционы вообще. Начали с частностей про тонкости хеджа и понимания того что мы одинаково понимаем относительность понятий «нейтральности» и «справедливой цены». Перечислили и поговорили про технику некоторых арбитражных базовых конструкций. Тут множество изысков и нюансов, на которых всегда начинают очень сильно заморачиваться начинающие опционные трейдеры, считая что какие то секреты торговли скрыты там. Однако для ведения разговора, действительно на мой субъективный взгляд интересного, достаточно лишь уточнить одинаково ли ты с собеседником смотришь на эти неинтересные в принципе базовые понятия и поделиться собственно философией и мыслями по поводу рынка.

( Читать дальше )

Опционный как бы "грааль"

- 01 апреля 2013, 17:43

- |

Тема зародилась из общения со Swan

smart-lab.ru/blog/59946.php

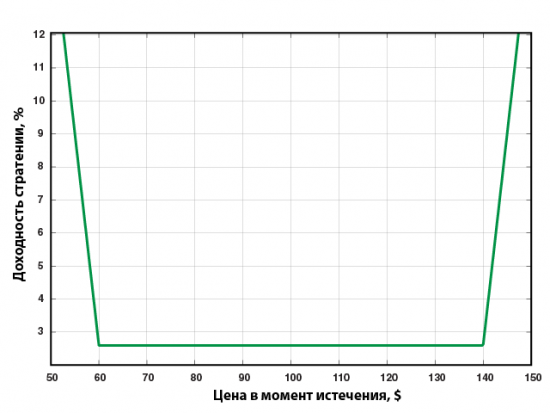

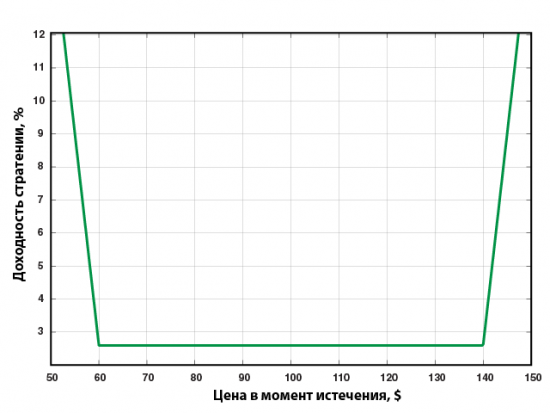

Опционная стратегия, которая всегда (в теории по модели Б-Ш) дает положительную доходность. Правда минимальная доходность ниже безрисковой ставки.

Опционы классические, не ФОРТС, напр., как на CBOE

Стратегия называется Long Guts:

Buy 1 far ITM call, Buy 1 Far ITM put.

(пэйофф по форме визуально как у стрэнгла)

Например, такие парметры:

%ставка 0.05

вола 0.25

экспирация 1 год

текущая цена 100

страйк колла 60

страйк пута 140

Минимальная доходность (в диапазоне цены между страйками 60-140) — 2.6% годовых. В этот диапазон попадает львиная доля возможных исходов.

Если нижнюю «ногу» устремляем к нулю, а верхнюю к бесконечности, получаем плоский пэйофф по всей оси цены, и пэйофф этот, конечно, равен безриcковой ставке.

Т.е. в пределе страйков очень сильно в деньгах Long Guts превращается в Long Box Spread

smart-lab.ru/blog/59946.php

Опционная стратегия, которая всегда (в теории по модели Б-Ш) дает положительную доходность. Правда минимальная доходность ниже безрисковой ставки.

Опционы классические, не ФОРТС, напр., как на CBOE

Стратегия называется Long Guts:

Buy 1 far ITM call, Buy 1 Far ITM put.

(пэйофф по форме визуально как у стрэнгла)

Например, такие парметры:

%ставка 0.05

вола 0.25

экспирация 1 год

текущая цена 100

страйк колла 60

страйк пута 140

Минимальная доходность (в диапазоне цены между страйками 60-140) — 2.6% годовых. В этот диапазон попадает львиная доля возможных исходов.

Если нижнюю «ногу» устремляем к нулю, а верхнюю к бесконечности, получаем плоский пэйофф по всей оси цены, и пэйофф этот, конечно, равен безриcковой ставке.

Т.е. в пределе страйков очень сильно в деньгах Long Guts превращается в Long Box Spread

Опционы в день математика

- 01 апреля 2013, 08:09

- |

Здравствуйте, уважаемая публика! Поздравляю математиков с их профессиональным днем, а всех остальных с днем дурака :)

мой предыдущий пост smart-lab.ru/blog/111386.php привлек внимание больше опытных опционщиков. Я бы хотел привлекать внимание некой иной аудитории, пока еще не понимаю, какой, но по ходу разберемся.

У меня накипело, хотел бы рассказать про текущую ситуацию на рынке, прежде всего опционном, как ее вижу я.

С конца прошлого года все без умолку, от Степана Демуры, до всех гостей Герчика кричат о граале — продаете опционы(волатильность) и 5-10% в месяц получаете. Вот давайте в день математика я тут много букв напишу, почему они так говорят и почему это не грааль.

Случайная величина, характеризующая волатильность ликвидного актива, распределена, как мне кажется (но это все объясняет) не по нормальному закону. Медианное значение волатильности сильно сдвинуто в лево от средней. Например, средняя волатильность за год 25%, в 11 месяцах она 20%, а в каком-то 12-м месяце она 70%. Вот и получается, медианная вола 20%, а средняя всё таже 25%. Если на рынке каждый месяц котируется 25%, вы будете 11 месяцев зарабатывать (5-15% в месяц, не хило так, правда), продавая опционы, а на 12 месяц сливать всё, что заработали. На рынке все сложнее моего упрощения, там динамика, и мы не знаем, прав ли был рынок со средней волатильностью, но до 2012 года, вроде был прав.

Но сейчас, как мне кажется, ввиду толпы, исголодавшейся по доходности, наблюдающей, как за последний год продавцы волатильности делали каждый месяц состояние, волатильность, которая котируется в опционах, не совпадет со средней волатильностью на рынке, по моим ощущениям, она (опционная) значительно ниже.

К примеру, сейчас мы торгуемся по 18-20%, а медианная где-то 16-17%, боюсь предположить, какая будет средняя :) Это значит, что в этом году нас ждут не обязательно такие большие движения, как в 2011 году. но достаточные, чтобы еще год никто не кричал про продажу опционов :)

В текущей ситуации есть два варианта: покупать каждый месяц опционы(волатильность) в расчете из таких вот соображений.

Продавать волатильность, но использовать теханализ для предсказания того момента, когда надо переворачиваться. Я всегда пользуюсь вторым методом. Т.е. практически всегда в продаже, но колодец высыхает.

Удачи всем!

мой предыдущий пост smart-lab.ru/blog/111386.php привлек внимание больше опытных опционщиков. Я бы хотел привлекать внимание некой иной аудитории, пока еще не понимаю, какой, но по ходу разберемся.

У меня накипело, хотел бы рассказать про текущую ситуацию на рынке, прежде всего опционном, как ее вижу я.

С конца прошлого года все без умолку, от Степана Демуры, до всех гостей Герчика кричат о граале — продаете опционы(волатильность) и 5-10% в месяц получаете. Вот давайте в день математика я тут много букв напишу, почему они так говорят и почему это не грааль.

Случайная величина, характеризующая волатильность ликвидного актива, распределена, как мне кажется (но это все объясняет) не по нормальному закону. Медианное значение волатильности сильно сдвинуто в лево от средней. Например, средняя волатильность за год 25%, в 11 месяцах она 20%, а в каком-то 12-м месяце она 70%. Вот и получается, медианная вола 20%, а средняя всё таже 25%. Если на рынке каждый месяц котируется 25%, вы будете 11 месяцев зарабатывать (5-15% в месяц, не хило так, правда), продавая опционы, а на 12 месяц сливать всё, что заработали. На рынке все сложнее моего упрощения, там динамика, и мы не знаем, прав ли был рынок со средней волатильностью, но до 2012 года, вроде был прав.

Но сейчас, как мне кажется, ввиду толпы, исголодавшейся по доходности, наблюдающей, как за последний год продавцы волатильности делали каждый месяц состояние, волатильность, которая котируется в опционах, не совпадет со средней волатильностью на рынке, по моим ощущениям, она (опционная) значительно ниже.

К примеру, сейчас мы торгуемся по 18-20%, а медианная где-то 16-17%, боюсь предположить, какая будет средняя :) Это значит, что в этом году нас ждут не обязательно такие большие движения, как в 2011 году. но достаточные, чтобы еще год никто не кричал про продажу опционов :)

В текущей ситуации есть два варианта: покупать каждый месяц опционы(волатильность) в расчете из таких вот соображений.

Продавать волатильность, но использовать теханализ для предсказания того момента, когда надо переворачиваться. Я всегда пользуюсь вторым методом. Т.е. практически всегда в продаже, но колодец высыхает.

Удачи всем!

Знакомство

- 30 марта 2013, 13:27

- |

Здравствуйте, «товар ищи» трейдеры.

Решил заявить о себе, вдруг кого заинтересует.

Я опционный трейдер из провинции. Хочу перебраться в Москву, работать в нашей любимой сфере

У себя тут я работал лектором, читал всякие курсы, по тем же опционам (за 30 000 рублей — люди шли; в Москве за 100 000 рублей, думаю соглашались бы пачками<<брокерам на заметку>>), направленной торговле (многоуровневые) и т.д. Был консультационным управляющим, вобщем я в этой сфере как рыба в воде, несмотря на свои 24 года.

Сам являюсь практикующим трейдером, вот решил свои мысли по текущей ситуации выложить.

Так, у нас есть такие стратегии: арбитраж улыбки, календарный арбитраж, продажа/покупка волатильности.

Начну с самого сложного — первого.

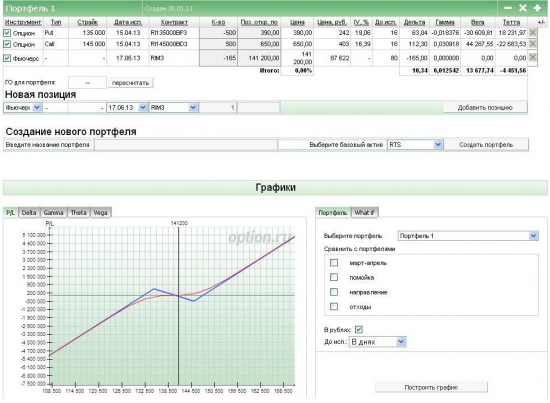

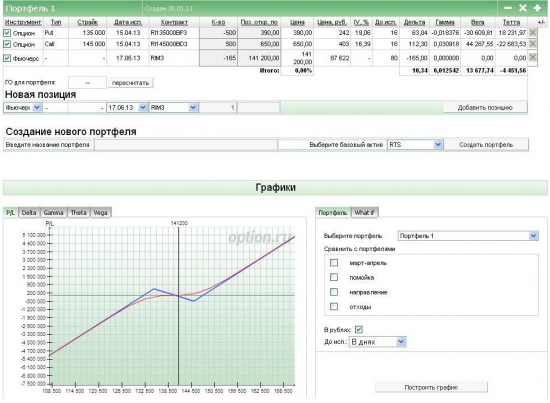

Еще во вторник открыл такую вот позу. Разница в волатильностях между 135 и 145 страйками устойчиво держится около 3%.

Я не сторонник вертикального арбитража, так как цене необходимо пройти все страйки, чтобы вы могли определиться, правы вы, что, например, волатильность на 135 страйке такая же, что и на 145, или вы не правы. А если цена будет только около одного страйка, то ваш заработок от вашей гипотезы не зависит.

( Читать дальше )

Решил заявить о себе, вдруг кого заинтересует.

Я опционный трейдер из провинции. Хочу перебраться в Москву, работать в нашей любимой сфере

У себя тут я работал лектором, читал всякие курсы, по тем же опционам (за 30 000 рублей — люди шли; в Москве за 100 000 рублей, думаю соглашались бы пачками<<брокерам на заметку>>), направленной торговле (многоуровневые) и т.д. Был консультационным управляющим, вобщем я в этой сфере как рыба в воде, несмотря на свои 24 года.

Сам являюсь практикующим трейдером, вот решил свои мысли по текущей ситуации выложить.

Так, у нас есть такие стратегии: арбитраж улыбки, календарный арбитраж, продажа/покупка волатильности.

Начну с самого сложного — первого.

Еще во вторник открыл такую вот позу. Разница в волатильностях между 135 и 145 страйками устойчиво держится около 3%.

Я не сторонник вертикального арбитража, так как цене необходимо пройти все страйки, чтобы вы могли определиться, правы вы, что, например, волатильность на 135 страйке такая же, что и на 145, или вы не правы. А если цена будет только около одного страйка, то ваш заработок от вашей гипотезы не зависит.

( Читать дальше )

Опционная библиотека для Excel

- 22 марта 2013, 15:31

- |

C благодарностю человеку (и сайту ))) ), познакомившему меня с книгой Espen Gaarder Haug «The Complete Guide to Option Pricing Formulas».

Инструкция и библиотека.

Инструкция и библиотека.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал