Избранное трейдера Odin

Опционы для Гениев (направленная торговля)

- 21 марта 2018, 13:24

- |

Я обещал рассказать про направленную торговлю опционами и всякими активами. Граалей я не открою. Потому что это все старое, а хорошо забытое старое… Более того, эту лабуду преподают во всех специализированных вузах, а как вы понимаете ни чего хорошего из этого не выходит. Ну какой из Набиулиной или Грефа трейдер. Или что за управляющая компания Финам? А чему учили Баффета, вообще смех и слезы с кровью. Но за неимением лучшего выбирать не приходится. Немного пред истории.

К сожалению, из всех людей, которые писали про биржу, заслуженное признание получили не многие. И этими людьми оказались, не Бил Вильямс с его аллигатором, не Вайкофф с его объемами и даже не ваш покорный слуга. Нобелевскую премию получали другие. Одним из таких чудиков был некто Марковиц со своей портфельной наукой. Я не стану рассказывать про все его изыскания это можно найти в Гугле. Отмечу только одно, в своих расчетах он использовал волатильность. В нашем случае мы отбросим его портфели и остановимся на этом. Есть простая стратегия. Ее смысл заключается в следующем. Раз волатильность является показателем риска, то нам нужен актив с наименьшим таким показателем. Тут я хочу пояснить. Может быть, со мной кто то и не согласится, но истина такова. Ни вам, ни вашему инвестору, ни любому здравомыслящему человеку, большая волатильность (риск) не нужна. Если вы вложили миллион, вам не столько важно, сколько вы заработаете, вам важно, сколько не потерять. И стратегия, которая дает 100%, но при этом имеет просадку в 120% интересно только фокусникам, которые покажут вам растущую часть, но закроют секретную, где деньги и теряются. Вот эта просадка и есть риск и измерить мы можем ее волатильностью. Так вот. Нам надо покупать, когда волатильность падает и продавать, когда волатильность растет. Не сложно, правда? Не буду обещать, что это работает на всех активах и в любых случаях, но для этого есть объективные предпосылки. А именно. Прежде чем, что то купить, люди думают, торгуются, анализируют. На это надо время. А волатильность входит и получается через это время. Когда люди чувствуют опасность, то думалка работает по другому. И не важно, один это человек или совет управляющих. Это психологический момент. Тут уже много раз говорили про пустые стаканы. И это технический момент. Именно отсутствие ликвидности порождает неопределенность, а значит риски, а значит рост волатильности. Тут тоже все понятно. Когда же все приходит в относительную норму и люди или не знаю кто, начинают успокаиваться, начинают и снижаться риски от их непреднамеренных, но непредсказуемых поступков и рынок начинает успокаиваться. Это похоже на струну. Удар, максимальный звук и затухающие колебания. Как видим природа везде одинаковая.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 23 )

Опционы для Гениев (тест, покупаем опционы, много)

- 19 марта 2018, 20:51

- |

Сижу придумываю вам новое задание. (тестер и начало в прошлом топике) Сей час мы наблюдаем за одной переменной по воле. На сколько вола БА отличается от проданного опциона. А мне надо ввести еще 4 и так что бы у вас глаза не разбежались. И что бы для вас это было осмысленно. Не хочу казаться адептом продажи опционов, давайте разберем их покупки.

В этом случае у нас есть две волатильности. Волатильность БА и волатильность опциона. Мы покупаем опцион на ЦС и выводим дельту в ноль базовым активом. Стредл купили. Теперь позиция начинает жить своей жизнью. Для тех кто знаком с парным трейденгом, я бы объяснил это как покупка спреда на расширение. С одной стороны вы купили волатильность опциона (куплен колл), с другой стороны вы продали волатильность БА (продан фьюч). Теперь нам просто надо, что бы эти волатильности разошлись. Или БА уходит выше волы опциона, что вероятно. Или вола опциона уходит выше волы БА, что то же бывает. Теперь нам надо отслеживать нашу НД волу.

В нашем тестере все отражается так же. Только теперь «запас по волатильности» наш враг. Другом этот параметр становиться при отрицательном значении. Но у нас есть еще и собственная вола опциона. Поэтому вам придется самим внести формулу. При входе мы будем записывать волатильность по которой мы вошли, это ручками. Ниже сделайте ссылку на таблицу где открыты сделки ( в первой строке будет волатильность написана, при открытии позиции) и одно отнять от другого (вошли вола-опцион вола). Это будет показывать на сколько опцион просел или вырос. При отрицательных значениях этих индикаторов у вас должен быть плюс по экви. Еще можно добавить изменение волы за день и понаблюдать как много бывает дней, которые превышают волатильность опциона. Дальше все просто. У вас лотерейный билет. Если волы разошлись, будет плюс, если сошлись будет минус. И что теперь?

( Читать дальше )

Опционы - дилетант о дельта-хедже продаж

- 19 марта 2018, 12:15

- |

Долго и нудно писать не буду, устал за последнюю недельку :) Работы было забавно много :) Отвык :) Всё-таки выборы — не хрен собачий!

Но не отметить кое-что тоже не могу.

Последнее время изо дня в день регулярно читаю статьи о пользе короткого рехеджа проданной гаммы. Дескать, чем ниже таймфрейм корректировки, тем по меньшей волатильности можно осуществить оную, и тем дешевле оно всё получится. И профит от продажи волатильности замироточит…

Так ли это? Давайте посмотрим.

К сожалению, я не отношу себя к гениям — слабоват математический аппарат (я хоть и к.ф.м.н, но физик, а не примат). Посему действую интуитивно-непрофессионально-примитивно. Одним словом, явно негений.

Вечером 06 марта в блоге крайне уважаемого мною ch5oh

( Читать дальше )

Параметры улыбки

- 19 марта 2018, 00:53

- |

Решил тут позаниматься улыбкой. Дмитрий Новиков своими статьями поднял интерес, спасибо ему за это ;)

В этой статье рассмотрим какие были параметры наклона и загиба на истории с 15.12.2010 по 20.10.2016 (больше данных нет, уж извините) у опционов на RTS.

В вкратце как считал.

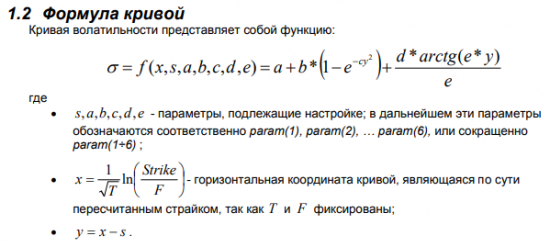

Взял данные параметров улыбки за вышеуказанный период. С помощью скрипта нашел точки с ценами и волатильностями с дельтами -0,1 -0,25 0,5 0,25 и 0,1 на каждый день. Рассчитывал я это по такой формуле:

Далее нужно найти параметры улыбки, которую я применяю в своем анализаторе и про которую говорит Дмитрий Новиков (почему то он её называет Китайской). Делал это скрипт методом тупого перебора параметров «Наклона» и «Загиба» улыбки. И брал те параметры у которых будет наименьший СКО в вышеуказанных 5 точках.

Модельную улыбку которая применяется в моем анализаторе (Китайская) считаю по следующей формуле (приведенная на сайте ItInvest)

( Читать дальше )

Опционы для Гениев (тест, учимся продавать края)

- 16 марта 2018, 10:41

- |

«Продавать Родину и Опционы одно и тоже». Добро пожаловать на курсы молодых предателей.

Итак. Мы начинаем торговать. Давайте научимся торговать только одним опционом, ну и можно еще фьючерс добавлять. Задание такое.

Продаем дальний хвост и следим за волатильностью НД из прошлого топика. Как только эта волатильность заканчивается, закрываемся и открываемся по новой. Для этого я расскажу вам про файл который приложен к этому топику. На реальный рынок, конечно, я вас не пущу, пока.

Это файл для Эксел. https://cloud.mail.ru/public/7cp8/jFnAjzcH2 Его создатель FateevVV, за что ему огромная благодарность. Так что вам не только за пивосик ему перечислять, а сразу ресторан придется покупать. Я только сделал некоторые модификации для конкретной, нашей задачи. Все это уже выкладывалось, но повторение мать учения. Давайте рассмотрим интерфейс и как тут что работает. Это симулятор торговли опционами. В его базе заложен 14 год. Со всеми улыбками, ценами, комиссиями и спредами. Так что там есть и спокойные места и крэшы и разные волы. Более подробно все описано здесь

( Читать дальше )

Опционы для Гениев (разгибаем зигзаг на части)

- 15 марта 2018, 09:37

- |

По моему с зигзагом мы поторопились. Меня много спрашивали, как его построить, сколько он приносит, что будет если цена уйдет на 10% и прочее. Но ни кто не спросил про волатильность которую мы покупаем. Вообще к зигзагу мы пришли обсуждая дельта хеджирование. Если вы разберете свой зигзаг на части, что я всем рекомендовал сделать, то получим две стратегии. Вот картинка.

На самом деле мы можем рассуждать так. Мы продали путы и начали делать дельта хедж. Нас все равно чем его делать. Можно БА, а можно купить опцион. Он же тоже меняет дельту, только он меняет дельту со своей волатильностью. Если бы вы нарезали дельту с волатильностью кола, то у вас бы получилась та же самая картинка. И даже в статике мы видим, где зоны без убытка, где профитные, через день и пять. Но почему у нас поднялся один опцион и опустился другой? Конечно, вы теперь продвинутые гении и знаете про улыбку волатильности, но все же.

( Читать дальше )

Опционы для Гениев (Зигзаг удачи продолжается)

- 13 марта 2018, 12:21

- |

Теперь мы посмотрим поведение нашей позиции при вертикальном изменение улыбки. Я начал открывать небольшую позицию.

Креш. БА падает камнем, допустим 5%, 11000 п. Это получается вола 80% по дню. У нас проданы путы. Все пропало. Когда происходит такое, первыми начинают дорожать опционы на ЦС. Конечно, месячные опционы на ЦС на такую волу не поднимутся. Для них это пока только один день и таких дней должно быть 30, что бы на ЦС записать 80ю волу. Но процентов на 20 вполне. Что происходит с убыбкой? Наклонов и Загибов уже не будет или будут минимальными. Соответственно, наша модельная улыбка будет сигнализировать, что у нас дорогие колы и дешевые путы. Понятно почему? Дальше у вас начнет меняться дельта. Становиться положительной. И если даже в опционах пустые стаканы, то фьючей вы можете успеть продать. И даже если у вас получится минус, он будет не критичным. То есть колы компенсируют нам потерю по путам. А по воле они вырастают сильнее.

С такой улыбкой нам строить зигзаг смысла нет. Потому что все начинает успокаиваться. И тут путы надо покупать, а колы продавать. Так получается по торговой системе. Потому что относительно модельной улыбки колы будут дорогими, а путы дешевыми. Можно перевернуться. Но на большой воле есть много способов торговать, так что можно постоять в сторонке. Так как. При падении волы у нас центр начнет опускаться, потянет за собой колы, а вот путы еще будут оставаться на месте. Стоит дождаться, когда биржевая улыбка перейдет в модельную и там снова набирать позицию.

( Читать дальше )

Опционы для Гениев (практика6)

- 12 марта 2018, 11:46

- |

Опционы для Гениев (Зигзаг удачи)

- 12 марта 2018, 11:33

- |

Итак, с волами опционов будем разбираться и смотреть, что у нас получится. И как это будет выглядеть в динамике. Если мы разместим в одной стратегии купленные колы и проданные путы, то у нас получится «зиг заг». Если вы возьмете равное количество опционов на примерно одном расстоянии и так что бы гамма была равна нулю. То увидите профиль на экспирацию выше нулевой отметки. Это и есть эффект разной волатильности. После этого мы добавляем фьючей, что бы дельта была 0. С этого момента конструкция зажила своей жизнью. ДХ там нужен будет при ребалансировке. А так опционы сами друг друга хеджируют. Тут нужно следить за изменением волатильности на страйках опционов. Допустим, актив пошел вверх. За собой он тянет улыбку волатильности, то есть путы начинают дорожать. При этом они еще и минусуют по воле, они же проданы. Но колы будут дорожать. Помните, как мы торгуем купленными опционами. При этом профиль получит положительную дельту. Потому что, с одной стороны цена скользит по параболе купленных опционов, с другой стороны дорожающие путы опускают нам левую часть нашего профиля. Руками ни чего не трогаем. Нам надо дождаться движения или его отсутствия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал