Избранное трейдера Павел

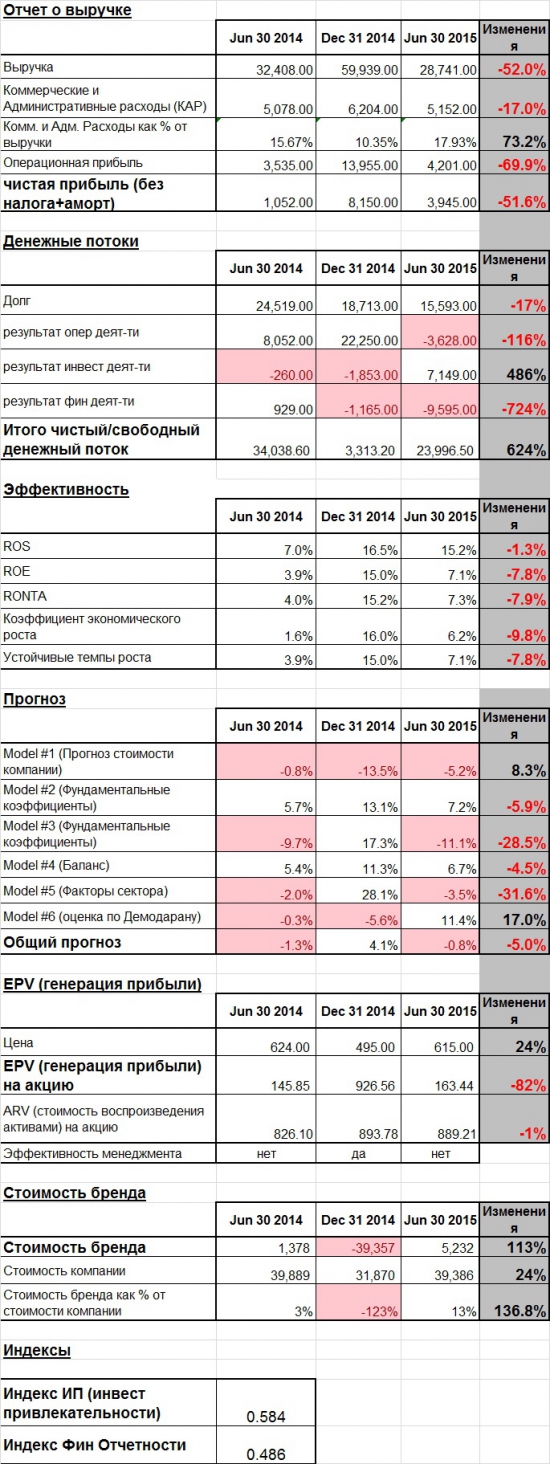

Текущее состояние LSRG (Группа ЛСР)

- 26 декабря 2015, 23:07

- |

РЕЗЮМЕ: Учитывая коррекцию цены, а также дивидентную политику, можно набирать позицию от 600 = 630.

ЭФФЕКТИВНОСТЬ — положительно (со стагнацией)

ПРОГНОЗ — нейтрально

EPV (генерация прибыли) – умеренно положительно. Эффективность менеджмента.

СТОИМОСТЬ БРЕНДА — умеренно положительно

ИНДЕСКЫ – лучше рынка

валюта баланса — млн. руб.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 11 )

32 интересных факта из мира бизнесменов

- 26 декабря 2015, 19:57

- |

1. Первая зубная паста Колгэйтт продавалась в бутылках.

2. Стив Джобс: «Я назову компанию Apple, если к 5 часам вы не предложите лучшего».

3. Создателю символа NIKE заплатили только 35$ за дизайн.

4. Самый производительный день рабочей недели — вторник.

5. 'Проститутка' — бренд безалкогольного напитка, произведенного и проданного компанией Coca-Cola, Inc.

6. 20 % смокингов берут на прокат в мае.

7. 90 % всех ресторанов терпит убытки в течение своего первого года работы.

8. Корова — японский бренд крема для бритья.

9. Duracell, производитель батареек, построил часть своего нового международного офиса, используя материалы из отходов собственного производства.

( Читать дальше )

Полупроводники - инвестиция с горизонтом полгода? // 2 графика

- 26 декабря 2015, 17:48

- |

Также, видим в районе 2004 года некие бугры — возможно это связано с соц сетями и мобильными телефонами. Современный рывок вверх наверно связан со смартфонами (и таблетами, — планшетами, тоже кстати, все еще рулят). Пишут, что в 2015 привычне лидеры как Intel или AMD просели, что те кто связан со смартфонами чувствуют себя лучше, что у Qualcomm на счетах 17 млрд долл живых денег (тот самый избыток, перепроизводство капитала, — некуда девать и капитал должен дешеветь). Продолжают возлагать надежды на IoT (интернет-вещей). Но пока что IoT дороговат, и скорее реальные надежды на облачные вычисления, обработку массивов данных, автоматизацию, интернетизацию документооборотов и типа такого, это быстро дает экономию расходов фирмам в кризисное время. Под развитые системы облаков наверно уже можно и разворачивать физический IoT. Софт и его функционал-полезность всегда стимулировали развитие железа.

( Читать дальше )

рецензия на книгу "Механизм трейдинга: как построить бизнес на бирже"

- 26 декабря 2015, 17:03

- |

Труд получился достойный. Рекомендую к прочтению.

Для кого она? Для трейдеров, кто уже имеет опыт на рынке, набил свои шишки.

Вы не найдете в книге информации для новичков — что такое биржа, брокер, как совершить первые сделки через терминал и т.д.

Очень много перекрестных ссылок на смартлаб. Открыла для себя пару интересных статей. Есть что почитать дополнительно.

В книге также есть и несколько торговых идей (мыслей). Лично у меня закладок 5 точно набралось по книге (закладка = то, на что обратить внимание, о чем подумать и «покапать»).

Понравилась идея подачи материала. Механизм трейдинга состоящий из 5 этапов к достижению вашей цели.

Очень много внимания уделил самой формулировки цели на фондовом рынке. Зацепила идея сформулировать к чему я хочу прийти через 5 лет, повесить в рамочку на видное место чтобы не забывать и не отвлекаться на текущие краткосрочные цели.

Интересно было читать про мышление человека. Про наличие системы 2 и системы 1, одна из которых отвечает за интелект, а другая скорее рутинное выполнение однотипных действий (привычка). Во многом согласна с основными ошибками трейдеров.

( Читать дальше )

Апгрейдим раздел "Компании" для инвесторов

- 26 декабря 2015, 16:27

- |

В эту ленту попадают только посты тех уникальных людей, кто имеет статус Акционер. Чтобы направить пост в этот спецраздел, обладатель статуса нажимает спецтег Акции при создании поста:

Эта лента призвана быть очищенной от всякого срача и левоты и будет посвящена сугубо акциям и компаниям. Честно говоря, постов тут наверное будет не особо много, потому что компании мало кому интересны, и на смартлабе посты именно по российским компаниям (не теханализ) появляются всего раза два за день.

Пока планирую сделать аналогичные ветки по:

1. Облигациям / МБК

2. Банкам

3. Опционам

Какие еще идеи?

Список Цукерберга: 22 книги для обязательного прочтения

- 25 декабря 2015, 21:44

- |

bankir.ru/publikacii/20151225/spisok-tsukerberga-22-knigi-dlya-obyazatelnogo-prochteniya-10007053/

газпром, некоторые показатели 2015 года

- 25 декабря 2015, 20:49

- |

EBITDA в 2015 году по Группе составит около 30 млрд долларов. В то же время снижение EBITDA в рублевом эквиваленте в 2015 году по отношению к 2014 году составит не более 10%. Такая разница объясняется динамикой курса доллара США к рублю, среднегодовое значение которого в 2015 году, по нашим оценкам, вырастет на 60%

Что касается прогноза чистой прибыли, то мы ожидаем, что она значительно превысит аналогичный показатель прошлого года, поскольку в 2014 году основной причиной резкого падения чистой прибыли стали неденежные потери по курсовым разницам из-за значительного ослабления рубля.

Мы ожидаем, что рентабельность по EBITDA Группы «Газпром» в 2015 году превысит 30%, что немного ниже аналогичного показателя 2014 года, который составлял 35%

головная компания Группы — ПАО «Газпром» — не находится под финансовыми санкциями США и ЕС, а финансовые санкции со стороны Канады не оказывают существенного влияния на нашу работу. В этом смысле санкции значительно не повлияли на возможности «Газпрома» привлекать заемные средства. В 2015 году мы привлекли заемные средства в размере более 7 млрд долларов, получали финансирование от широкого круга кредиторов, включая европейских и американских, разместили еврооблигации

При этом на «Газпром» распространяется ряд санкций, связанных с ограничением закупок оборудования и услуг из ряда стран для разработки глубоководных месторождений, арктического шельфа и сланцевых месторождений нефти в России. Эти ограничения оказывают крайне незначительное влияние на деятельность Группы благодаря тому, что мы добываем практически весь объем нефти и газа на месторождениях, не попадающих под санкции, а также благодаря использованию оборудования отечественного производства

( Читать дальше )

Вебинар с Александром Литвиненко и Романом Шкудором - 10 Элементов торговой стратегии

- 25 декабря 2015, 19:37

- |

Выкладываем запись вчерашнего вебинара, приятного просмотра.

Всем хороших выходных!

Количество банкротств в нефтегазовом секторе США стремительно растет

- 25 декабря 2015, 17:40

- |

http://expert.ru/2015/12/25/neftegazovyie-kompanii-ssha-stremitelno-bankrotyatsya/

Аналитики склоняются к мнению, что рост стоимости заимствований и общий негативный фон приведут к усилению волны банкротств. Как отмечает The Wall Street Journal, стоимость кредитных дефолтных свопов, которые действуют в качестве страховки от дефолта, для Chesapeake Energy, одной из крупнейших сланцевых компаний США, выросла в 4 раза за последние три месяца.

При сохранении текущих цен хотя бы в ближайшие два-три квартала, считают эксперты, с рынка может исчезнуть до 50% всех сланцевиков. Из-за этого добыча нефти в Соединенных Штатах может сократиться на 1,5 млн баррелей в сутки и составить чуть больше 7,5 млн баррелей. Для сравнения: на пике роста производства в США добывалось почти 11 млн баррелей в сутки, и одно время Америка даже была мировым лидером по нефтедобыче. В конце концов текущие цены приведут к тому, что в скором времени на мировом нефтяном рынке может возникнуть не профицит, а дефицит предложения, из-за чего цены могут быстро восстановиться, превысив 60 долларов за баррель.

Низкие цены на нефть также привели к тому, что паевые инвестиционные фонды, специализирующиеся на энергетическом секторе, потеряли 15,4% за 3 последних месяца, и это намного хуже, чем для любых других отраслевых фондов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал